4 Золотых ETF с кредитным плечом

Ряд биржевых фондов (ETF) посвящены исключительно золоту, драгоценному металлу, ценному для его промышленного использования и его использования в качестве средства сбережения. Блестящий металл используется в ювелирных изделиях и является ключевым компонентом ряда электронных продуктов.

Блестящий металл используется в ювелирных изделиях и является ключевым компонентом ряда электронных продуктов.

Инвесторы уже давно рассматривают золото как страховку от инфляции и как безопасное убежище во времена экономических потрясений. Золотые ETF предоставляют инвесторам возможность воспользоваться уникальными инвестиционными характеристиками золота, будь то отслеживание цены физического товара или акций компаний, добывающих металл.

Ключевые выводы

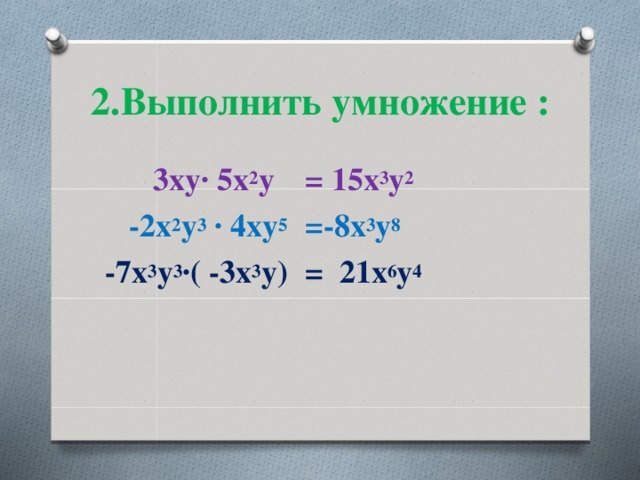

- Субиндекс золота Bloomberg за последние 12 месяцев показал лучшие результаты, чем рынок в целом.

- Два из четырех биржевых фондов золота (ETF) с кредитным плечом, UGL и DGP, предлагают двойное дневное длинное кредитное плечо. Два других, GLL и DZZ, обеспечивают короткое кредитное плечо в 2 раза больше в день.

- Эти ETF инвестируют во фьючерсные контракты, чтобы занять позиции по золоту с использованием заемных средств.

Инвесторы в золото, желающие увеличить прибыль, могут рассмотреть ETF с кредитным плечом. В отличие от традиционных ETF, портфели которых рассчитаны на отслеживание индекса или цены на товар в индивидуальном порядке, ETF с кредитным плечом используют деривативы и заемные средства для увеличения доходности портфеля в два или даже в три раза. Хотя использование кредитного плеча может привести к значительно более высокой прибыли, оно также может привести к значительно более высоким потерям, что делает средства с кредитным плечом намного более рискованными, чем традиционные ETF.

В отличие от традиционных ETF, портфели которых рассчитаны на отслеживание индекса или цены на товар в индивидуальном порядке, ETF с кредитным плечом используют деривативы и заемные средства для увеличения доходности портфеля в два или даже в три раза. Хотя использование кредитного плеча может привести к значительно более высокой прибыли, оно также может привести к значительно более высоким потерям, что делает средства с кредитным плечом намного более рискованными, чем традиционные ETF.

После роста выше 1800 долларов за унцию в конце 2022 года, 5 января 2023 года цены на золото достигли самого высокого уровня с июля 2022 года.

Некоторые ETF с кредитным плечом увеличивают прибыль, когда базовый индекс или товар падают, и увеличивают убытки, когда базовый индекс растет. Эти инструменты называются ETF с обратным кредитным плечом, и их дополнительная сложность делает их еще более рискованными, чем традиционные ETF с кредитным плечом. Как с кредитным плечом, так и с обратным кредитным плечом ETF являются чрезвычайно сложными финансовыми инструментами и не предназначены для начинающих инвесторов.

ETF с кредитным плечом могут быть более рискованными инвестициями, чем ETF без кредитного плеча, учитывая, что они реагируют на ежедневные движения базовых ценных бумаг, которые они представляют, и убытки могут увеличиваться при неблагоприятных изменениях цен. Кроме того, ETF с кредитным плечом предназначены для достижения своего мультипликатора при однодневной доходности, но не следует ожидать, что они будут делать это при долгосрочной доходности. Например, 2-кратный ETF может принести 2% в день, когда его контрольный показатель повысится на 1%, но вы не должны ожидать, что он принесет 20% в год, когда его контрольный показатель повысится на 10%. Дополнительные сведения см. в этом предупреждении Комиссии по ценным бумагам и биржам США (SEC).

Есть четыре золотых ETF с кредитным плечом, которые торгуются в США, два предлагают двукратное дневное длинное кредитное плечо и два предлагают двукратное дневное короткое кредитное плечо. Эти ETF предоставляли доступ к товарному золоту с кредитным плечом, а не к акциям компаний, занимающихся добычей золота. Некоторые из этих фондов являются относительно небольшими, с небольшими активами под управлением (AUM) и/или низкими объемами торгов.

Некоторые из этих фондов являются относительно небольшими, с небольшими активами под управлением (AUM) и/или низкими объемами торгов.

Например, двойные длинные биржевые облигации DB Gold (DGP) и двойные короткие биржевые облигации DB Gold (DZZ) имеют чрезвычайно низкие объемы торгов, что делает их относительно неликвидными и увеличивает общие затраты на их торговлю. Инвесторы также должны знать, что сайты этих двух фондов больше не работают. Эти средства считаются чрезвычайно рискованными и должны использоваться только искушенными инвесторами.

Раньше также существовали золотые ETF с 3-кратным кредитным плечом, такие как VelocityShares 3x Long Gold ETN (UGLD) и VelocityShares 3x Inverse Gold ETN (DGLD). Однако эти фонды были исключены из листинга, а последний торговый день этих двух фондов приходится на 2 июля 2020 года. В США больше не торгуются ETF на золото, которые предлагают 3-кратное кредитное плечо.

Цена на золото была волатильной в течение всего 2021 года, в основном торгуясь в боковом диапазоне. Золото резко упало со своего последнего пика в марте 2022 года. Общая доходность субиндекса золота Bloomberg, который должен указывать цену на золото, составляет -5,0% за последние 12 месяцев. Для сравнения, общая доходность S&P 500 составляет -8,1% по состоянию на 12 сентября 2022 года.

Золото резко упало со своего последнего пика в марте 2022 года. Общая доходность субиндекса золота Bloomberg, который должен указывать цену на золото, составляет -5,0% за последние 12 месяцев. Для сравнения, общая доходность S&P 500 составляет -8,1% по состоянию на 12 сентября 2022 года.

Тем не менее, инвесторы должны учитывать, что золотые ETF с кредитным плечом не предназначены для отслеживания золота в течение длительных периодов времени. Кредитное плечо сбрасывается ежедневно для этих средств, которые не предназначены для долгосрочных стратегий «купи и держи». Цифра роста цен, приведенная выше, должна использоваться только в качестве справочной информации, иллюстрирующей, как золото росло за последний год.

Все приведенные ниже данные приведены по состоянию на 12 сентября 2022 года. Чтобы сосредоточиться на инвестиционной стратегии фондов, основные активы, перечисленные для каждого ETF, исключают денежные авуары и авуары, приобретенные за счет кредитных поступлений от ценных бумаг, за исключением необычных случаев, например, когда наличные порция исключительно большая.

Первые два ETF, перечисленные ниже, обеспечивают двукратное дневное длинное кредитное плечо к золоту, а вторые два обеспечивают двукратное дневное короткое кредитное плечо. Каждая пара ранжируется по ежедневному объему торгов, показателю ликвидности.

Обратные ETF могут быть более рискованными инвестициями, чем необратные ETF, потому что они предназначены только для достижения обратной однодневной доходности их ориентира. Вы не должны ожидать, что они будут делать это в долгосрочной перспективе. Например, обратный ETF может принести 1% в день, когда его контрольный показатель упадет на -1%, но вы не должны ожидать, что он принесет 10% в год, когда его контрольный показатель упадет на -10%. Дополнительные сведения см. в этом предупреждении SEC.

- Трехмесячный средний ежедневный объем: 109 686

- Производительность в течение одного года: -12,2%

- Коэффициент расходов: 0,95%

- Годовой дивиденд: N/A

- Assets atemport at Milmance.

Дата: 1 декабря 2008 г.

Дата: 1 декабря 2008 г. - Эмитент: ProShares

UGL структурирован как товарный пул, объединяющий вклады инвесторов в торговлю фьючерсными длинными позициями с использованием заемных средств в золоте. Фонд предлагает оптимистичным инвесторам ежедневную доходность от инвестиций (до вычета комиссий и расходов), которая в 2 раза превышает дневную доходность субиндекса Bloomberg Gold. Инвесторы должны быть проинформированы о том, что этот ETF сбрасывается ежедневно, поэтому любые инвестиции в него следует контролировать ежедневно. Возможны значительные потери, особенно на волатильных рынках.

- Трехмесячный средний день: 7,019

- Производительность в течение одного года: -10,5%

- Коэффициент расходов: 0,75%

- Годовой выпуск дивидента: n/a

- Активы. Дата создания: 27 февраля 2008 г.

- Эмитент: Deutsche Bank

DGP структурирован как биржевая нота (ETN), тип необеспеченного долгового инструмента, который отслеживает базовый индекс ценных бумаг и торгуется как акция. ETN имеют характеристики, аналогичные характеристикам облигаций, но они не производят периодических процентных выплат. Фонд предоставляет двукратное дневное длинное кредитное плечо к индексу ликвидных товаров Deutsche Bank — Optimum Yield Gold. Он предлагает мощный торговый инструмент для инвесторов, желающих занять краткосрочную бычью позицию по фьючерсам на золото. Кредитное плечо DGP сбрасывается ежедневно, а это означает, что при хранении в течение нескольких периодов доходность усугубляется. Он предназначен для опытных инвесторов и не предназначен для использования в долгосрочном портфеле.

ETN имеют характеристики, аналогичные характеристикам облигаций, но они не производят периодических процентных выплат. Фонд предоставляет двукратное дневное длинное кредитное плечо к индексу ликвидных товаров Deutsche Bank — Optimum Yield Gold. Он предлагает мощный торговый инструмент для инвесторов, желающих занять краткосрочную бычью позицию по фьючерсам на золото. Кредитное плечо DGP сбрасывается ежедневно, а это означает, что при хранении в течение нескольких периодов доходность усугубляется. Он предназначен для опытных инвесторов и не предназначен для использования в долгосрочном портфеле.

ETF с очень небольшим количеством активов под управлением (AUM), менее 50 миллионов долларов, обычно имеют более низкую ликвидность, чем более крупные ETF. Это может привести к более высоким торговым издержкам, что может свести на нет часть ваших доходов от инвестиций или увеличить ваши убытки.

- Среднедневной объем за три месяца: 78 103

- Эффективность за год: 2,8%

- Коэффициент расходов: 0,95%13 Дата создания: 1 декабря 2008 г.

- Эмитент: ProShares

GLL — это фонд с обратным кредитным плечом, который использует фьючерсные контракты для открытия короткой позиции по золоту с кредитным плечом. Он структурирован как товарный пул. Фонд предлагает ежедневный доход от инвестиций (до вычета комиссий и расходов), что в 2 раза превышает ежедневную доходность субиндекса Bloomberg Gold. Кредитное плечо GLL сбрасывается ежедневно, что приводит к накоплению прибыли при хранении в течение нескольких периодов. Этот ETF является мощным инструментом, который может увеличить прибыль, и его следует использовать только опытным инвесторам. Инвесторы с низкой толерантностью к риску должны избегать этого фонда.

- Трехмесячный средний ежедневный объем: 14,372

- Производительность за один год: 7,4%

- Коэффициент расходов: 0,75%

- Годовой дивиденд: n/a

- Asset Apset alemess: $

- Asset Apsets at with: $

- . Дата: 27 февраля 2008 г.

- Эмитент: Дойче Банк

DZZ структурирован как ETN и обеспечивает двойное дневное короткое кредитное плечо к индексу ликвидных товаров Deutsche Bank — Optimum Yield Gold. Этот фонд полезен для инвесторов, которые хотят сделать медвежью краткосрочную ставку на золото. Он не предназначен для долгосрочного портфеля по принципу «покупай и держи». Кроме того, инвесторы должны принять к сведению чрезвычайно низкий объем торгов фонда и AUM, указывающие на то, что фонд не торгуется активно и, следовательно, его может быть сложнее покупать и продавать. Это делает DZZ относительно более рискованным, чем GLL, который уже считается небольшим фондом с низким объемом торгов и AUM.

Комментарии, мнения и анализы, представленные здесь, предназначены только для информационных целей и не должны рассматриваться как индивидуальные инвестиционные советы или рекомендации по инвестированию в какую-либо ценную бумагу или принятию какой-либо инвестиционной стратегии. Хотя мы считаем, что информация, представленная здесь, является надежной, мы не гарантируем ее точность или полноту.

Дата: 1 декабря 2008 г.

Дата: 1 декабря 2008 г.