Пассив баланса | Современный предприниматель

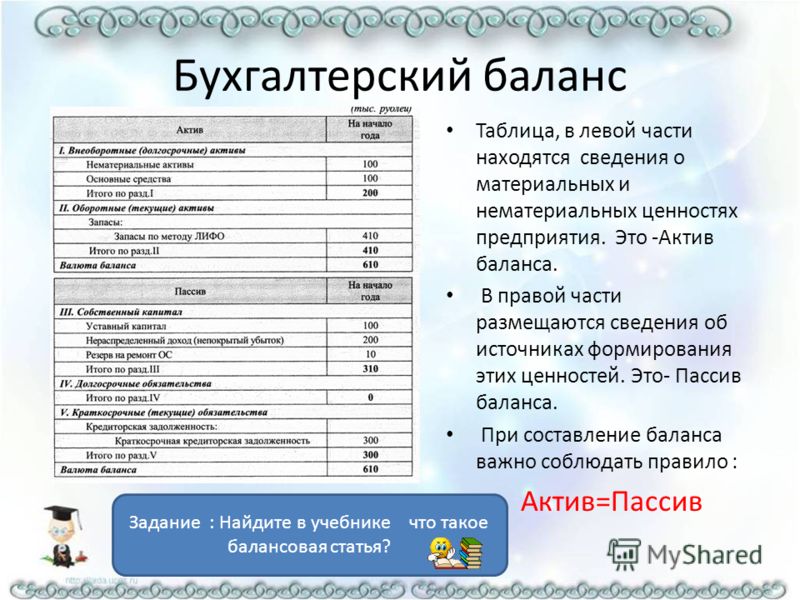

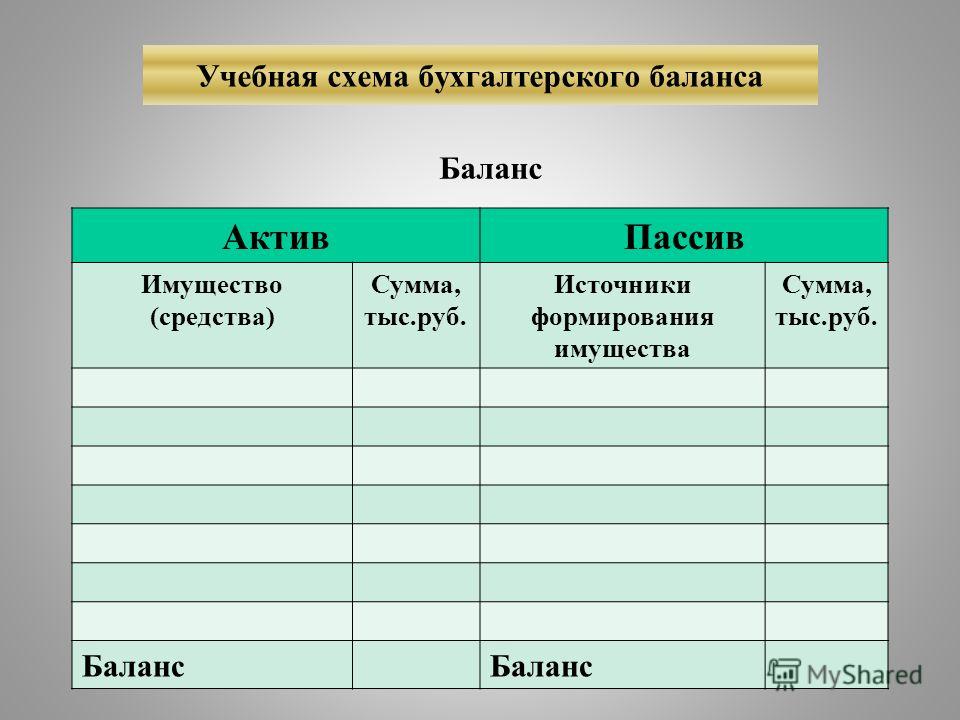

Разделение бухгалтерских показателей на две категории – актив и пассив, помогает систематизировать данные о деятельности компании, сформировать полную экономическую картину текущего состояния предприятия. На равенстве пассива и актива строится основная отчетность организаций – баланс (Приказ Минфина от 2 июля 2016 г. № 66н). Для Пассива в отчете отводится правая табличная часть. Для разнесения данных по статьям баланса используют суммы остатков по бухгалтерским счетам на отчетную дату.

Пассив баланса: определение и правила заполнения

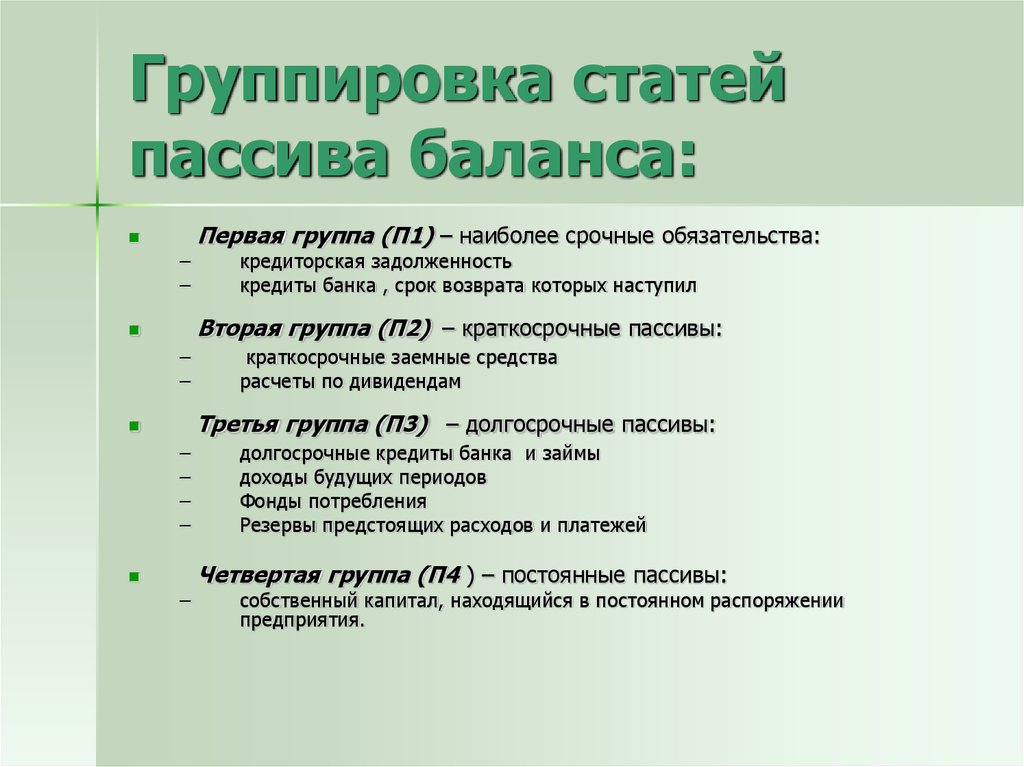

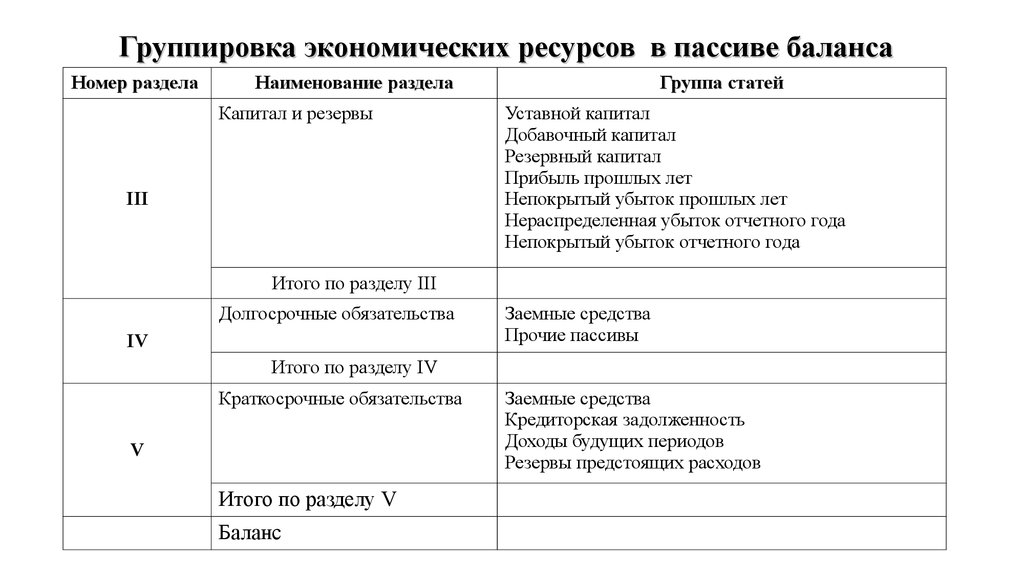

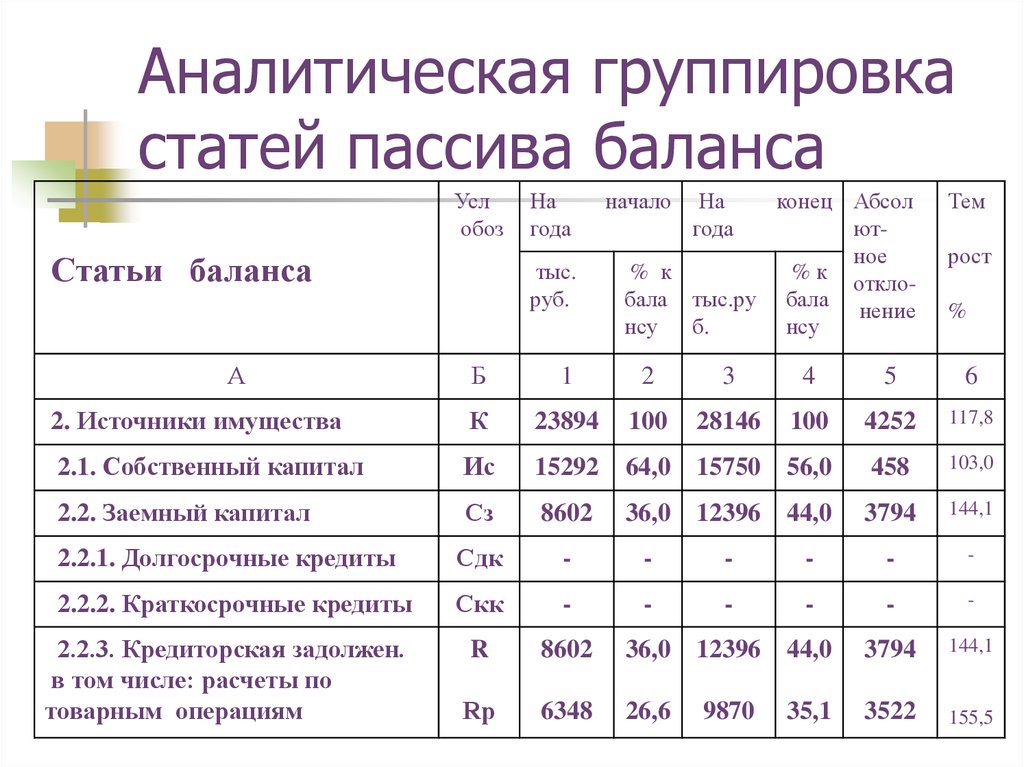

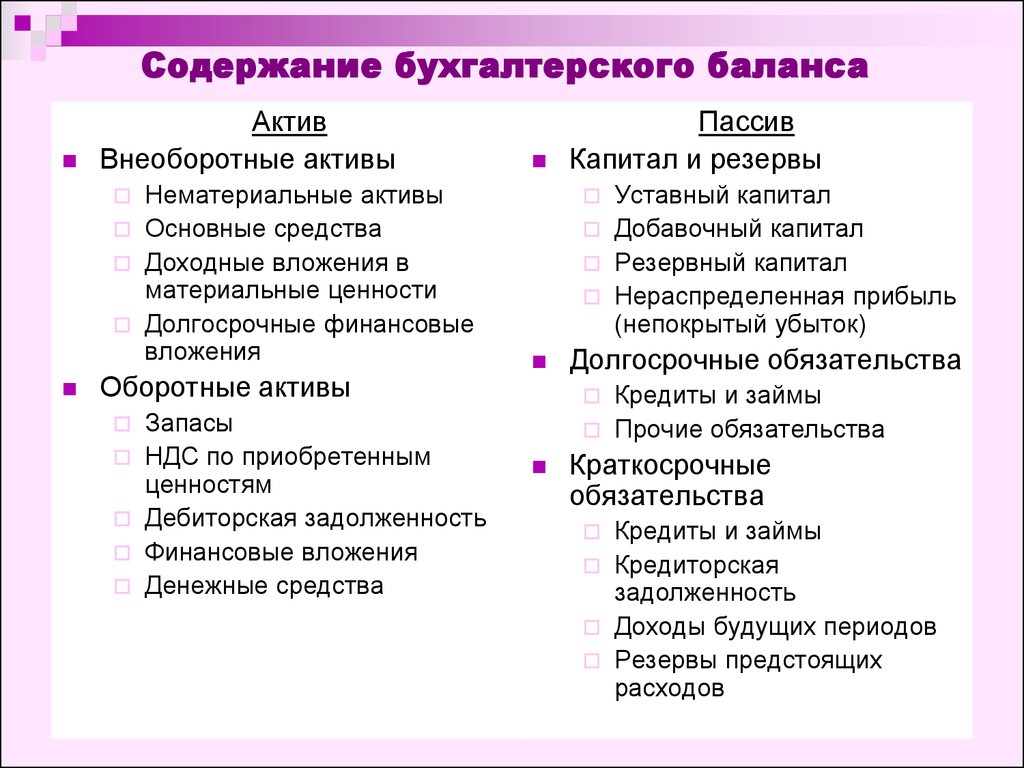

Пассив представляет собой комплекс систематизированных итоговых показателей об источниках создания прибыли. В отчете они делятся на группы с последующей детализацией. Критерием разбиения на категории является происхождение капитала. Содержание статей баланса регулируется ПБУ 4/99. В пассиве баланса сгруппированы:

- Капитал.

- Обязательства предприятия долгосрочного характера.

- Обязательства, погасить которые надо в краткосрочной перспективе.

Пассив состоит из разделов, которые формируются группами статей баланса. Статьи баланса представлены строками отчета, предназначенными для отдельных показателей. Они нужны для отражения значений на отчетные даты имущества предприятия, источников его происхождения и имеющихся у компании непогашенных обязательств.

Структура пассива баланса

Каждый из трех разделов пассива отражает источники формирования активов организации, показывают, какая имеется основа у предприятия для извлечения выгод материального характера. В 1 разделе показываются собственные ресурсы учреждения, представленные капиталом и созданными резервами. Эти ресурсы подразделяются на категорию постоянных и временных. В постоянную часть входит уставный капитал, который формируется при открытии организации. Переменные показатели собственной ресурсной базы формируются за счет создаваемых резервов, проведения переоценки.

Остальные разделы пассива баланса отведены для фиксации обязательств перед контрагентами. Раздел 2 посвящен задолженности организации, которая осталась на отчетную дату непогашенной, а дата окончательного расчета по сформированным займам должна наступить не ранее, чем через 12 месяцев. К разделу 3 относятся краткосрочные обязательства, которым присуща высокая интенсивность изменения общего показателя задолженности предприятия. Эти долги должны быть погашены предприятием полностью в ближайшие 12 месяцев.

В пассиве баланса отражаются детализированные значения показателей по каждому разделу благодаря статьям отчета. Степень детализации зависит от формы баланса:

- в полной форме отчета (приложение 1 Приказа № 66н) постатейные расшифровки дают подробное представление о каждом показателе;

- в сокращенном варианте баланса (приложение 5 Приказа № 66н) статьи объединяются в подгруппы и показывают укрупненные показатели, это необходимо для упрощения процедуры составления отчета лицами, применяющими УСН.

Статьи пассива баланса

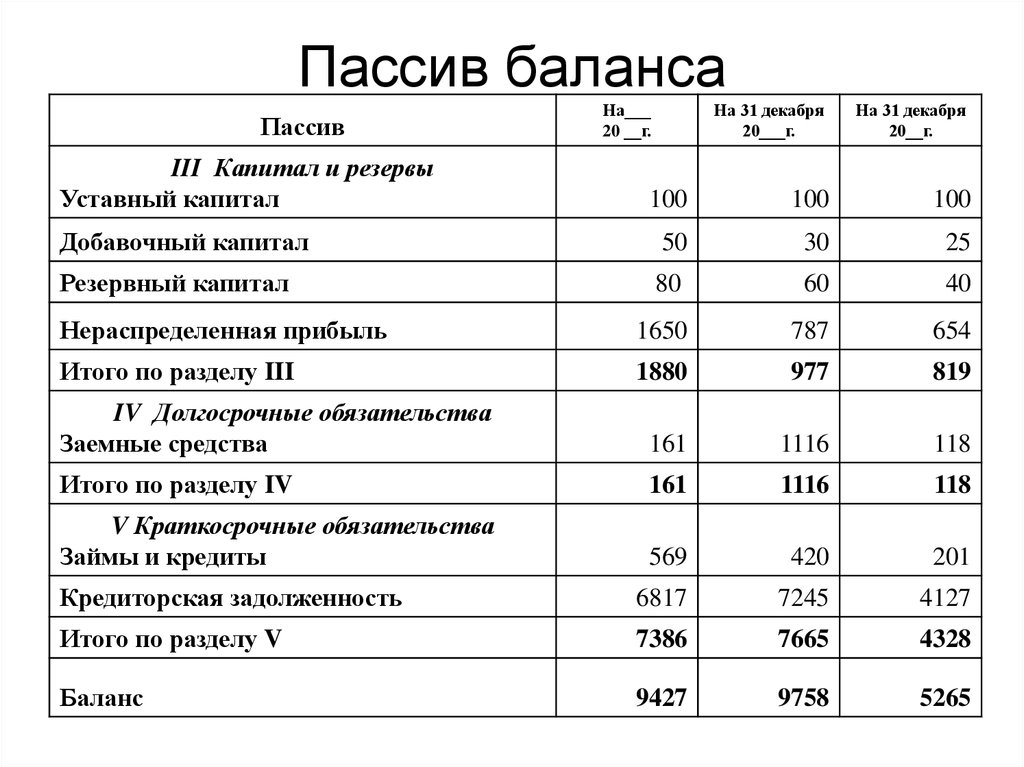

Сальдо счетов бухгалтерского учета и строки баланса соотносятся так:

- для статьи 1310 пассива, именуемой «Уставный капитал», значение показателя берется из остатка по 80 счету;

- по строке 1320 отражается значение остатка счета 81;

- строка 1340 предназначена для детализации сальдо счета 83 в части, касающейся внеоборотных активов;

- остальные суммы по 83 счету находят отображение в строке баланса 1350;

- строке 1360 соответствует сальдо 82 счета;

- строка 1370 аккумулирует в себе значение 84 счета.

Счета пассива баланса должны быть выражены в положительных числовых обозначениях. Исключение делается для строки 1370, которая может быть в форме отрицательного значения. Знак перед суммой зависит от того, каким был итог финансовой деятельности предприятия – прибыль или убыток.

Раздел с долгосрочными обязательствами может оказаться незаполненным, если у организации нет такого типа задолженностей. Показатель долгосрочных обязательств берется из счета 67. Особенность займов с длительным сроком погашения в том, что проценты по ним в балансе отражаются в разделе краткосрочных обязательств. Строка 1420 соответствует счету 77, в строке 1430 показывают сальдо по счету 96.

Показатель долгосрочных обязательств берется из счета 67. Особенность займов с длительным сроком погашения в том, что проценты по ним в балансе отражаются в разделе краткосрочных обязательств. Строка 1420 соответствует счету 77, в строке 1430 показывают сальдо по счету 96.

Краткосрочные обязательства заполняются на основании данных из 66, 67 счетов. Кредиторскую задолженность формирует комплекс счетов – для нее берутся только кредитовые остатки по счетам учета 60, 68, 62, 69, 71, 70, 75, 73, 76. Дебетовые суммы по этим же счетам будут отражаться в Активе баланса. Пассив баланса – таблица с кодовыми обозначениями этой части отчета выглядит так:

Специализация: все виды систем налогообложения, бухотчетность, МСФО

Эксперт в сфере права, бухучета, финансов и налогообложения. Общий стаж профессиональной деятельности с 2007 года. За это время успешно работала на должностях налогового консультанта, заместителя главного бухгалтера, главного бухгалтера, финансового директора. Автор множества публикаций по практическому применению бухгалтерского, налогового и трудового законодательства для различных профессиональных электронных СМИ. С отличием окончила факультет управления и психологии Кубанского государственного университета и Адыгейский государственный университет по специальности «Бухгалтерский учет и аудит».

Автор множества публикаций по практическому применению бухгалтерского, налогового и трудового законодательства для различных профессиональных электронных СМИ. С отличием окончила факультет управления и психологии Кубанского государственного университета и Адыгейский государственный университет по специальности «Бухгалтерский учет и аудит».

Бухгалтерский учёт. Тесты. Вторая часть – Сдал на 10! Ответы на вопросы по учёбе

3 47 Бухгалтерский баланс – это обобщенное отражение и экономическая группировка активов организации:

+ В денежной оценке по их видам и источникам образования на определенную дату

В денежной оценке по их видам и источникам образования за определенный период времени

На определенную дату в натурально-стоимостных показателях

В натурально-вещественной форме

3 48 Бухгалтерский баланс – это сводка показателей

Интервальных

Синтетических и моментных

Аналитических

? Вещественных

3 49 Бухгалтерский баланс представляет таблицу, состоящую из:

Актива и кредита

+ Актива и пассива

Пассива и кредита

Пассива и дебета

3 50 Актив баланса – это группировка имущества по :

Источникам образования и назначения

+ Видам и размещению

Видам и источникам образования

Источникам образования и назначения

3 51 Пассив баланса – это группировка имущества по:

+ Источникам образования и назначения

Видам и размещению

Фондам

Видам и назначению

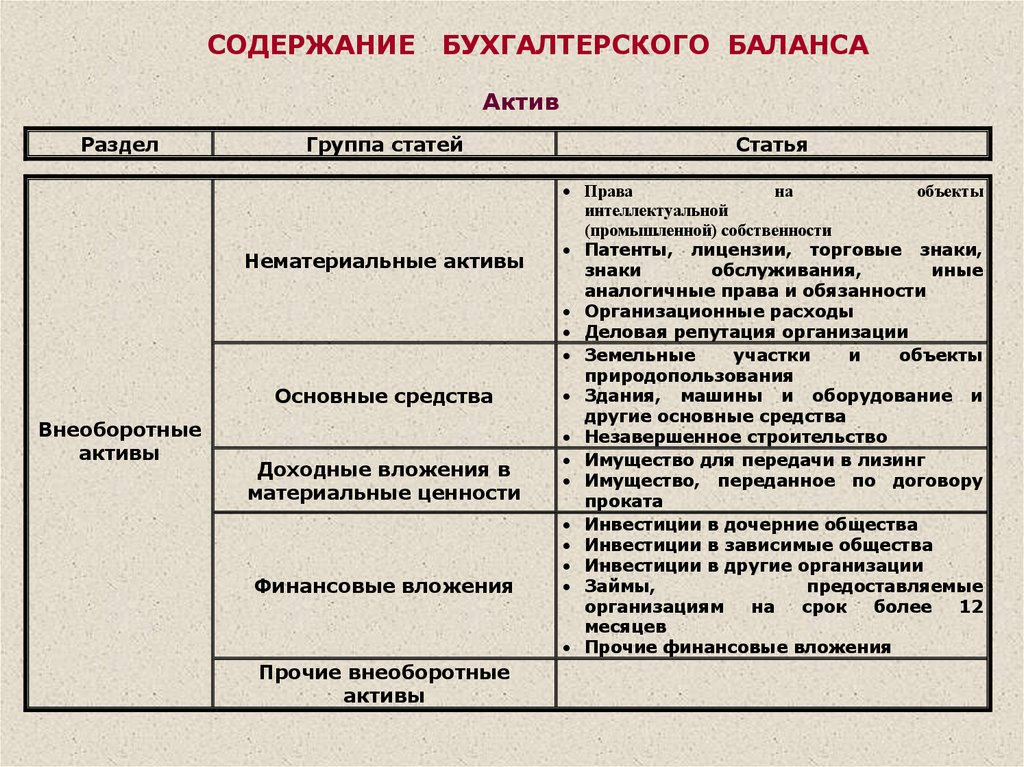

3 52 В первом разделе актива баланса представлены:

Движимое имущество и исключительные права

+ Недвижимое имущество и исключительные права

Долговые требования и Движимое имущество

Движимое имущество и исключительные права

3 53 Во втором разделе актива баланса представлены:

+ Движимое имущество и долговые требования

Недвижимое имущество и долговые требования

Недвижимое имущество и исключительные права

Долговые требования и исключительные права

3 54 В пассиве баланса сгруппированы:

Имущество

+ Источники

Хозяйственные процессы

Права

3 55 В активе баланса сгруппированы:

Источники

+ Имущество и права

Результаты хозяйственной деятельности

Источники и права

3 56 Статья баланса это-

Экономически разнородные виды активов

Экономически разнородные виды источников

Экономически однородные виды активов

+ Экономически однородные виды источников

3 57 Нематериальные активы и основные средства в балансе оцениваются по стоимости:

Восстановительной

Первоначальной

Согласованной

+ Остаточной

3 58 Бухгалтерские балансы по времени составления бывают:

Сводные

Инвентарные

Единичные

? Санируемые

3 59 Бухгалтерские балансы по объему информации бывают:

Инвентарные

Единичные

Книжные

Генеральные

3 60 В государственную налоговую инспекцию представляется баланс:

Директивный

Оборотный

+ Сальдовый

Шахматный

3 61 Провизорский баланс составляется для :

+ Выяснения финансового положения организации на конец года

Планирования хозяйственной деятельности

Выяснения финансового положения в середине финансового года

Оценки выполнения плана за год

3 62 Вступительный баланс составляется для:

Планирования хозяйственной деятельности

Подведения итогов работы хозяйственного органа за год

+ Оценки активов хозяйства на дату начала работы

Оценки активов хозяйства на дату ликвидации хозяйственного органа

3 63 Ликвидационный баланс составляется для:

Выяснения финансового положения организации в конце года

+ Оценка активов хозяйства на момент его ликвидации

Подведение итогов работы за год

Планирования хозяйственной деятельности на предстоящий финансовый год

3 64 Баланс, в котором нет статьи « Амортизация основных средств», называется:

Провизорным

Заключительным

Балансом-брутто

+ Баланом-нетто

3 65 Особенностью бухгалтерского баланса является отражение хозяйственных процессов:

Прерывно

Непрерывно

+ На 1-е число месяца

На последнее число месяца

3 66 Первый тип балансовых изменений отражается уравнением:

А-Х=П-Х

А+Х=П+Х

А = П + X – X

+ А+Х-Х = П

3 67 Второй тип балансовых изменений отражается уравнением:

А-Х=П-Х

А+Х=П+Х

+ А = П + Х-Х

А+Х-Х = П

3 68 Третий тип балансовых изменений отражается уравнением:

А-Х=П-Х

+ А+Х=П+Х

А = П + Х-Х

А+ X – X = П

3 69 Четвертый тип балансовых изменений отражается уравнением:

+ А-Х=П-Х

А+Х=П+Х

А = П + Х-Х

А+Х-Х=П

3 70 В активе баланса отражаются:

+ Долги покупателей за продукцию

Долги поставщиков за товары и услуги

Уставный капитал

Резервный капитал

3 71 В пассиве баланса отражаются:

Расходы будущих периодов

+ Резервы предстоящих расходов

Основные средства

Нематериальные активы

3 72 По какой стоимости оценивается амортизируемое имущество в текущих балансах:

+ По балансовой

По восстановительной

По остаточной

По ликвидационной

3 73 Какие разделы содержит активная часть баланса:

Дебиторская задолженность

+ Оборотные и внеоборотные активы

Денежные средства

Убытки

3 74 Какой из разделов содержится в пассивной части баланса:

Кредиторская задолженность

Капитал

+ Капитал и резервы

Оборотные и внеоборотные активы

Тест итогового контроля по дисциплине «Бухгалтерский учет» – пройти тест онлайн бесплатно

- Справочник

- Онлайн-калькуляторы

- Тесты с ответами

- Курсовые работы

- Рефераты

- Контрольные работы

- Отчет по практике

- Эссе

Контрольная работа

от 1 дня /

от 100 руб

Курсовая работа

от 5 дней /

от 1800 руб

Реферат

от 1 дня /

от 700 руб

-

Онлайн-помощь

от 1 дня /

от 300 руб

- Заработная плата: Общая сумма начисленных доходов, которые работники заработали, но еще не получили. Поскольку большинство компаний платят своим сотрудникам каждые две недели, это обязательство часто меняется.

- Проценты к уплате: Компании, как и частные лица, часто используют кредит для покупки товаров и услуг для финансирования в течение коротких периодов времени. Это представляет проценты по этим краткосрочным покупкам в кредит, подлежащие выплате.

- Дивиденды к оплате: Для компаний, которые выпустили акции для инвесторов и выплачивают дивиденды, это сумма, причитающаяся акционерам после объявления дивидендов. Этот период составляет около двух недель, поэтому это обязательство обычно возникает четыре раза в год, пока не будут выплачены дивиденды.

- Незаработанные доходы: Это обязательство компании по поставке товаров и/или услуг в будущем после предварительной оплаты. Эта сумма будет уменьшена в будущем с компенсационной записью, как только продукт или услуга будут доставлены.

- Обязательства прекращенной деятельности: Это уникальное обязательство, на которое большинство людей не обращает внимания, но которое следует изучить более внимательно. Компании обязаны учитывать финансовые последствия деятельности, подразделения, предприятия и т. д., которые в настоящее время выставлены на продажу или недавно были проданы. Это также включает финансовые последствия линейки продуктов, которая была или недавно была закрыта. Поскольку большинство компаний не отчитываются о позициях по отдельным объектам или продуктам, эта запись указывает на последствия в совокупности. Поскольку в некоторых расчетах используются оценки, это может иметь значительный вес.

Хорошим примером может служить крупная технологическая компания, которая выпустила линейку продуктов, которая, как она считала, изменит мир, но потерпела неудачу, когда вышла на рынок. Все затраты на НИОКР, маркетинг и выпуск продукта должны учитываться в этом разделе.

Хорошим примером может служить крупная технологическая компания, которая выпустила линейку продуктов, которая, как она считала, изменит мир, но потерпела неудачу, когда вышла на рынок. Все затраты на НИОКР, маркетинг и выпуск продукта должны учитываться в этом разделе. - Гарантийная ответственность: Некоторые обязательства не так точны, как AP, и их необходимо оценивать. Это расчетное количество времени и денег, которое может быть потрачено на ремонт продукции при заключении гарантийного договора. Это обычная ответственность в автомобильной промышленности, поскольку на большинство автомобилей распространяется долгосрочная гарантия, которая может быть дорогостоящей.

- Иск к оплате: Это еще одно оцениваемое обязательство, требующее более тщательного изучения. Если судебный процесс считается вероятным и предсказуемым, будет зафиксирована предполагаемая стоимость всех судебных, адвокатских и урегулированных сборов. Это общие позиции для фармацевтических и медицинских производителей.

- Отсроченные кредиты: Это широкая категория, которая может отражаться как краткосрочная или долгосрочная в зависимости от специфики операций.

Эти кредиты в основном представляют собой доход, полученный до того, как он был заработан и зарегистрирован в отчете о прибылях и убытках. Это могут быть авансовые платежи клиентов, отсроченный доход или транзакция, при которой кредиты причитаются, но еще не считаются доходом. Как только выручка больше не откладывается, эта статья уменьшается на заработанную сумму и становится частью потока доходов компании.

Эти кредиты в основном представляют собой доход, полученный до того, как он был заработан и зарегистрирован в отчете о прибылях и убытках. Это могут быть авансовые платежи клиентов, отсроченный доход или транзакция, при которой кредиты причитаются, но еще не считаются доходом. Как только выручка больше не откладывается, эта статья уменьшается на заработанную сумму и становится частью потока доходов компании. - Вознаграждения по окончании трудовой деятельности: Это вознаграждения, которые работник или члены семьи могут получить после выхода на пенсию, которые учитываются как долгосрочные обязательства по мере их накопления. В примере с AT&T это составляет половину общего долгосрочного долга, уступая только долгосрочному долгу. При быстро растущем здравоохранении и отсроченных компенсациях эту ответственность нельзя упускать из виду.

- Неамортизированный инвестиционный налоговый кредит (UITC): Представляет собой чистую сумму между первоначальной стоимостью актива и суммой, которая уже была амортизирована.

Неамортизированная часть представляет собой обязательство, но это лишь приблизительная оценка справедливой рыночной стоимости актива. Для аналитика это дает некоторые сведения о том, насколько агрессивна или консервативна компания в отношении своих методов амортизации.

Неамортизированная часть представляет собой обязательство, но это лишь приблизительная оценка справедливой рыночной стоимости актива. Для аналитика это дает некоторые сведения о том, насколько агрессивна или консервативна компания в отношении своих методов амортизации. - Бухгалтерский баланс — это ключевой финансовый отчет, который дает представление о финансах компании.

- Балансовый отчет разделен на две колонки, каждая из которых уравновешивает другую до нуля.

- В левой части записываются детализированные активы фирмы, классифицированные как долгосрочные и краткосрочные.

- Правая сторона содержит обязательства фирмы и акционерный капитал, также разделенные на долгосрочные и краткосрочные.

- Собственный капитал — это остаточная стоимость после вычитания обязательств из активов.

- Потенциальные инвесторы решают, инвестировать ли в компанию

- Владельцы бизнеса разработают более эффективную организационную стратегию

- Сотрудники должны корректировать свои процессы, чтобы лучше достигать общих организационных целей

- Денежные средства и их эквиваленты

- Расходы будущих периодов

- Инвентарь

- Товарные ценные бумаги

- Дебиторская задолженность

- Земля

- Патенты

- Товарные знаки

- Марки

- Деловая репутация

- Интеллектуальная собственность

- Оборудование, используемое для производства товаров или оказания услуг

- Расходы на заработную плату

- Арендные платежи

- Коммунальные платежи

- Долговое финансирование

- Кредиторская задолженность

- Прочие начисленные расходы

- Аренда

- Кредиты

- Облигации к оплате

- Пенсионное обеспечение

- Отложенные налоговые обязательства

- Отчетный период заканчивается 30 ноября 2018 г.

и сравнивается с аналогичным отчетным периодом за год до .

и сравнивается с аналогичным отчетным периодом за год до . - Активы компании составляют 60 173 долл. США, включая оборотные активы на сумму 37 232 долл. США и внеоборотные активы на сумму 22 941 долл. США

- Обязательства компании составляют 16 338 долларов США, в том числе 14 010 долларов США текущих обязательств и 2 328 долларов США долгосрочных обязательств.

- Компания сохранила прибыль в размере 45 528 долларов США за отчетный период, что немного больше, чем за тот же период годом ранее

Авторам

8-800-333-85-44

Оформить заявку

Вход

Выполним любые типы работ

Бухгалтерский учет и аудит

Бухгалтерский учет и аудит

Бухгалтерский учет и аудит

Бухгалтерский учет и аудит

Бухгалтерский учет и аудит

Бухгалтерский учет и аудит

Бухгалтерский учет и аудит

Бухгалтерский учет и аудит

Бухгалтерский учет и аудит

Оставляй заявку — и мы пройдем все тесты за тебя!

Проверка обязательств на балансе

По

Майкл Шмидт

Полная биография

Майкл Шмидт, CFA, является сотрудником Совета по разрешению споров FINRA с более чем 20-летним опытом работы на финансовом рынке.

Узнайте о нашем редакционная политика

Обновлено 29 мая 2021 г.

Рассмотрено

Дэвид Доброта

Рассмотрено Дэвид Кинднесс

Полная биография

Дэвид Кинднесс является сертифицированным бухгалтером (CPA) и экспертом в области финансового учета, корпоративного и индивидуального налогового планирования и подготовки, а также инвестирования и пенсионного планирования. Дэвид помог тысячам клиентов улучшить свои бухгалтерские и финансовые системы, составить бюджет и минимизировать налоги.

Узнайте о нашем Совет по финансовому обзору

Из всех финансовых отчетов, выпускаемых компаниями, бухгалтерский баланс является одним из наиболее эффективных инструментов оценки финансового состояния в конкретный момент времени. Считайте это финансовым моментальным снимком, который можно использовать для прямых или обратных сравнений. Простота в его структуре позволяет легко просматривать балансы трех основных компонентов с активами компании, с одной стороны, и обязательствами и собственным капиталом, с другой стороны. Акционерный капитал представляет собой чистый баланс между общими активами за вычетом всех обязательств и представляет собой требования акционеров к компании в любой момент времени.

Акционерный капитал представляет собой чистый баланс между общими активами за вычетом всех обязательств и представляет собой требования акционеров к компании в любой момент времени.

Активы перечислены по их ликвидности или тому, как скоро они могут быть преобразованы в наличные деньги. Обязательства сортируются по тому, как скоро они должны быть оплачены. Критики бухгалтерского баланса указывают на использование балансовой стоимости по сравнению с рыночной стоимостью, которая может завышать или завышать. Эти отклонения объясняются в таких отчетах, как «отчет о финансовом состоянии» и сносках, поэтому разумно не ограничиваться простым балансовым отчетом.

Обязательства

Как правило, обязательство представляет собой обязательство между одной стороной и другой стороной, которое еще не исполнено или не оплачено. В мире бухгалтерского учета финансовое обязательство также является обязательством, но в большей степени определяется предыдущими деловыми операциями, событиями, продажами, обменом активами или услугами или чем-либо, что могло бы принести экономическую выгоду в более поздний период. Обязательства обычно считаются краткосрочными (ожидается, что они будут заключены в течение 12 месяцев или менее) или долгосрочными (12 месяцев или более). Они также известны как текущие или не текущие в зависимости от контекста. Они могут включать в себя будущую услугу, причитающуюся другим; краткосрочные или долгосрочные займы у банков, физических лиц или других организаций; или предыдущая сделка, которая создала неурегулированное обязательство. Наиболее распространенные обязательства, как правило, самые большие, такие как кредиторская задолженность и кредиторская задолженность по облигациям. Большинство компаний будут иметь эти две статьи в своем балансе, поскольку они являются частью текущих текущих и долгосрочных операций.

Обязательства обычно считаются краткосрочными (ожидается, что они будут заключены в течение 12 месяцев или менее) или долгосрочными (12 месяцев или более). Они также известны как текущие или не текущие в зависимости от контекста. Они могут включать в себя будущую услугу, причитающуюся другим; краткосрочные или долгосрочные займы у банков, физических лиц или других организаций; или предыдущая сделка, которая создала неурегулированное обязательство. Наиболее распространенные обязательства, как правило, самые большие, такие как кредиторская задолженность и кредиторская задолженность по облигациям. Большинство компаний будут иметь эти две статьи в своем балансе, поскольку они являются частью текущих текущих и долгосрочных операций.

Балансовый отчет AT&T за 2012 г.

| Активы | Обязательства | ||

| Текущие активы | Текущие обязательства | ||

| Денежные средства и их эквиваленты | 4 868 000 долларов США | Кредиторская задолженность | 28 301 000 долл. США США |

| Краткосрочные инвестиции | — | Краткосрочная/текущая долгосрочная задолженность | 3 486 000 долларов |

| Чистая дебиторская задолженность | 13 693 000 долларов США | Прочие текущие обязательства | — |

| Инвентарь | — | ||

| Прочие текущие активы | 4 145 000 долларов США | Итого текущие обязательства | $31 787 000 |

| Итого оборотные активы | 22 706 000 | Долгосрочный долг | 66 358 000 долларов США |

| Прочие обязательства | 52 984 000 долларов США | ||

| Долгосрочные инвестиции | 4 581 000 долларов США | Отложенные долгосрочные обязательства | 28 491 000 долларов США |

| Недвижимость Машины и оборудование | 109 767 000 долларов США | Доля меньшинства | 333 000 долларов |

| Деловая репутация | 69 773 000 долларов США | Отрицательный гудвилл | — |

| Нематериальные активы | 58 775 000 долларов США | ||

| Накопленная амортизация | — | Общая сумма обязательств | 179 953 000 долларов США |

| Прочие активы | 6 713 000 долларов США | ||

| Отложенные долгосрочные платежи по активам | — | Акционерный капитал | |

| Всего активов | 272 315 000 долларов США | Итого акционерный капитал | 92 362 000 долларов США |

Текущие обязательства

Использование AT&T (NYSE:T) на 31 декабря 2012 г. текущие/краткосрочные обязательства отделены от долгосрочных/долгосрочных обязательств в балансе. AT&T четко определяет свой банковский долг со сроком погашения менее одного года. Для компании такого размера это часто используется в качестве оборотного капитала для повседневных операций, а не для финансирования более крупных объектов, которые лучше подходят для использования долгосрочного долга. Как и большинство активов, обязательства учитываются по себестоимости, а не по рыночной стоимости, и в соответствии с правилами GAAP могут быть перечислены в порядке предпочтения, если они классифицированы. Пример AT&T имеет относительно высокий уровень долга по текущим обязательствам. В небольших компаниях другие статьи, такие как кредиторская задолженность (AP) и различные будущие обязательства, такие как заработная плата, налоги и текущие расходы для активной компании, имеют более высокую долю.

текущие/краткосрочные обязательства отделены от долгосрочных/долгосрочных обязательств в балансе. AT&T четко определяет свой банковский долг со сроком погашения менее одного года. Для компании такого размера это часто используется в качестве оборотного капитала для повседневных операций, а не для финансирования более крупных объектов, которые лучше подходят для использования долгосрочного долга. Как и большинство активов, обязательства учитываются по себестоимости, а не по рыночной стоимости, и в соответствии с правилами GAAP могут быть перечислены в порядке предпочтения, если они классифицированы. Пример AT&T имеет относительно высокий уровень долга по текущим обязательствам. В небольших компаниях другие статьи, такие как кредиторская задолженность (AP) и различные будущие обязательства, такие как заработная плата, налоги и текущие расходы для активной компании, имеют более высокую долю.

AP обычно имеет самые большие остатки, поскольку они охватывают повседневные операции. AP может включать в себя услуги, сырье, канцелярские товары или любые другие категории продуктов и услуг, по которым не выдается вексель. Поскольку большинство компаний не платят за товары и услуги по мере их приобретения, АР эквивалентен стопке счетов, ожидающих оплаты.

Поскольку большинство компаний не платят за товары и услуги по мере их приобретения, АР эквивалентен стопке счетов, ожидающих оплаты.

Примеры общих текущих обязательств

Текущие обязательства вне проторенных путей

Долгосрочные обязательства

Учитывая название, совершенно очевидно, что любое обязательство, которое не является текущим, относится к долгосрочным обязательствам, которые, как ожидается, будут погашены через 12 месяцев или более. Снова возвращаясь к примеру с AT&T, можно сказать, что существует больше товаров, чем ваша компания по производству садовых сортов, которая может перечислить один или два товара. Долгосрочная задолженность, также известная как облигации к оплате, обычно является самым большим обязательством и находится в верхней части списка. Компании всех размеров финансируют часть своих текущих долгосрочных операций путем выпуска облигаций, которые по сути представляют собой ссуды каждой стороне, приобретающей облигации. Эта статья находится в постоянном движении по мере выпуска, погашения или отзыва облигаций эмитентом.

Эта статья находится в постоянном движении по мере выпуска, погашения или отзыва облигаций эмитентом.

Примеры общих долгосрочных обязательств

Долгосрочные обязательства вне рынка

Заключение

Балансовый отчет, в частности обязательства, часто оценивается в последнюю очередь, поскольку инвесторы уделяют так много внимания росту выручки, как выручка от продаж. Хотя продажи могут быть самой важной особенностью быстрорастущей технологической компании, все компании в конечном итоге превращаются в живые, дышащие сложные структуры. Критики бухгалтерского баланса отмечают, что это всего лишь моментальный снимок во времени, и большинство статей учитывается по себестоимости, а не по рыночной стоимости. Но если оставить эти вопросы в стороне, в балансовом отчете может быть обнаружена золотая жила информации.

Хотя относительные и абсолютные обязательства сильно различаются между компаниями и отраслями, они могут создать или разрушить компанию так же легко, как упущенный отчет о доходах или плохие отзывы в прессе. Как опытный, так и новый аналитик, обязательства рассказывают глубокую историю того, как компания финансирует, планирует и учитывает деньги, которые ей нужно будет заплатить в будущем. Многие коэффициенты взяты из строк обязательств для оценки состояния компании в определенные моменты времени.

Как опытный, так и новый аналитик, обязательства рассказывают глубокую историю того, как компания финансирует, планирует и учитывает деньги, которые ей нужно будет заплатить в будущем. Многие коэффициенты взяты из строк обязательств для оценки состояния компании в определенные моменты времени.

В то время как кредиторская задолженность и кредиторская задолженность по облигациям составляют львиную долю пассивов баланса, следует подробно рассмотреть не столь распространенные или менее известные статьи. Например, оценочная стоимость гарантий, выплачиваемых автомобильной компании, которая в прошлом производила некачественные автомобили, может быть в значительной степени завышена или занижена. Прекращение деятельности может выявить новую линейку продуктов, на которую компания поставила свою репутацию, которая не оправдывает ожиданий и может привести к большим убыткам в будущем. Дьявол кроется в деталях, а пассивы могут выявить скрытые драгоценности или наземные мины. Просто нужно некоторое время, чтобы копать их.

Как вы читаете баланс?

Бухгалтерский баланс компании, также известный как «отчет о финансовом положении», раскрывает активы, обязательства и собственный капитал (собственный капитал) фирмы. Бухгалтерский баланс вместе с отчетом о прибылях и убытках и отчетом о движении денежных средств составляют краеугольный камень финансовой отчетности любой компании.

Если вы являетесь акционером компании или потенциальным инвестором, важно понимать, как устроен бухгалтерский баланс, как его читать и как его анализировать.

Ключевые выводы

Введение в бухгалтерский баланс

Как работает бухгалтерский баланс

Бухгалтерский баланс разделен на две части, которые, исходя из следующего уравнения, должны равняться друг другу или уравновешивать друг друга. Основная формула баланса:

Активы = Обязательства + Акционерный капитал

Это означает, что активы или средства, используемые для работы компании, уравновешиваются финансовыми обязательствами компании, а также инвестициями в акционерный капитал, внесенными в компанию, и ее нераспределенной прибылью.

Активы — это то, что компания использует для ведения своего бизнеса, а ее обязательства и собственный капитал — это два источника, которые поддерживают эти активы. Собственный капитал, называемый акционерным капиталом публичной компании, представляет собой сумму денег, первоначально вложенных в компанию, плюс любую нераспределенную прибыль и представляет собой источник финансирования бизнеса.

Бухгалтерский баланс разбит на две основные части. Активы находятся вверху или слева, а под ними или справа – обязательства компании и акционерный капитал. Бухгалтерский баланс также всегда находится в равновесии, где стоимость активов равна совокупной стоимости обязательств и акционерного капитала.

В каждом разделе разделы активов и пассивов баланса организованы в соответствии с текущим состоянием счета. Таким образом, для актива счета обычно классифицируются от наиболее ликвидных до наименее ликвидных. Что касается пассивов, счета организованы от краткосрочных до долгосрочных займов и других обязательств.

Investopedia / Кэти Керпель

Важно отметить, что бухгалтерский баланс — это всего лишь моментальный снимок финансового положения компании в определенный момент времени.

Виды активов

Оборотные (краткосрочные) активы

Текущие активы имеют срок службы один год или менее, что означает, что они могут быть легко конвертированы в наличные деньги. К таким классам активов относятся денежные средства и их эквиваленты, дебиторская задолженность и товарно-материальные запасы.

К таким классам активов относятся денежные средства и их эквиваленты, дебиторская задолженность и товарно-материальные запасы.

Наличные деньги, самый основной из оборотных активов, также включают неограниченные банковские счета и чеки. Эквиваленты денежных средств являются очень надежными активами, которые можно легко превратить в наличные; Одним из таких примеров являются казначейские облигации США.

Дебиторская задолженность (AR) состоит из краткосрочных обязательств клиентов перед компанией. Компании часто продают товары или услуги клиентам в кредит; эти обязательства хранятся на счете текущих активов до тех пор, пока они не будут погашены клиентами.

Наконец, запасы представляют собой сырье, незавершенное производство и готовую продукцию компании. В зависимости от компании точный состав инвентарного учета будет отличаться. Например, производственная фирма будет нести большое количество сырья, а розничная фирма — ни одного. Состав запасов розничного продавца обычно состоит из товаров, закупаемых у производителей и оптовиков.

Внеоборотные (долгосрочные) активы

Внеоборотные активы — это активы, которые нелегко превратить в денежные средства, которые, как ожидается, будут превращены в денежные средства в течение года и/или имеют срок службы более года. Они могут относиться к материальным активам, таким как машины, компьютеры, здания и земля. Внеоборотные активы также могут быть нематериальными активами, такими как деловая репутация, патенты или авторские права. Хотя эти активы не являются физическими по своей природе, они часто являются ресурсами, которые могут создать или разрушить компанию 9.0063 — значение торговой марки, например, не следует недооценивать.

Амортизация рассчитывается и вычитается из большинства этих активов, что представляет собой экономическую стоимость актива в течение срока его полезного использования.

Виды обязательств

На другой стороне баланса находятся обязательства. Это финансовые обязательства компании перед внешними сторонами. Как и активы, они могут быть как текущими, так и долгосрочными.

Как и активы, они могут быть как текущими, так и долгосрочными.

Текущие (краткосрочные) обязательства

Краткосрочные обязательства — это обязательства компании, которые наступают или должны быть погашены в течение одного года. Это включает в себя как краткосрочные займы, такие как кредиторская задолженность (AP), которая представляет собой счета и обязательства, которые компания должна в течение следующих 12 месяцев (например, оплата покупок, сделанных в кредит поставщикам).

Текущая часть долгосрочного заимствования, такая как последняя выплата процентов по 10-летнему кредиту, также учитывается как краткосрочное обязательство.

Долгосрочные (долгосрочные) обязательства

Долгосрочные обязательства представляют собой долги и другие недолговые финансовые обязательства, срок погашения которых наступает по истечении не менее одного года с даты составления баланса. Например, компания может выпускать облигации со сроком погашения через несколько лет.

Акционерный капитал

Акционерный капитал – это первоначальная сумма денег, вложенная в бизнес. Если в конце финансового года компания решит реинвестировать свою чистую прибыль в компанию (после уплаты налогов), эта нераспределенная прибыль будет переведена из отчета о прибылях и убытках в баланс и на счет акционерного капитала.

Этот счет представляет собой общую чистую стоимость компании. Чтобы баланс был сбалансированным, общая сумма активов с одной стороны должна равняться общей сумме обязательств плюс акционерного капитала с другой стороны.

Как читать баланс

Ниже приведен пример корпоративного баланса Walmart за 2022 финансовый год:

Бухгалтерский баланс WMT 2022.Источник : Walmart.

Как видно из приведенного выше баланса, в 2022 году у Walmart была крупная денежная позиция в размере 14,76 млрд долларов, а товарно-материальные запасы оценивались более чем в 56,5 млрд долларов. Это отражает тот факт, что Walmart является крупным розничным продавцом с его многочисленными магазинами и онлайн-центрами, в которых продаются тысячи товаров, готовых к продаже. Это соответствует кредиторской задолженности в размере 55,2 миллиарда долларов, вероятно, деньгам, причитающимся продавцам и поставщикам многих из этих товаров.

Это соответствует кредиторской задолженности в размере 55,2 миллиарда долларов, вероятно, деньгам, причитающимся продавцам и поставщикам многих из этих товаров.

Вычитая общие обязательства из общих активов, Walmart получил большую положительную стоимость акционерного капитала, превышающую 83,2 миллиарда долларов.

Анализ баланса с коэффициентами

Имея более полное представление о балансовом отчете и о том, как он составляется, мы можем рассмотреть некоторые методы, используемые для анализа информации, содержащейся в балансовом отчете. Основным методом является анализ финансовых коэффициентов.

Анализ финансового коэффициента использует формулы, чтобы получить представление о компании и ее деятельности. Для баланса использование финансовых коэффициентов (таких как отношение долга к собственному капиталу (D/E)) может дать хорошее представление о финансовом состоянии компании, а также о ее операционной эффективности. Важно отметить, что для некоторых коэффициентов потребуется информация из более чем одного финансового отчета, например, из балансового отчета и отчета о прибылях и убытках.

Глядя на приведенный выше балансовый отчет Walmart, мы видим, что соотношение долга к собственному капиталу на 2022 год было следующим:

D/E = общая сумма обязательств / общая сумма акционерного капитала = 152 969 долл. США / 83 253 = 1,84.

Результат означает, что у WMT было 1,84 доллара долга на каждый доллар стоимости собственного капитала. Вообще говоря, соотношение D/E ниже 2,0 является благоприятным.

Важные коэффициенты, в которых используется информация из балансового отчета, могут быть классифицированы как коэффициенты ликвидности, коэффициенты платежеспособности, коэффициенты финансовой устойчивости и коэффициенты активности. Показатели ликвидности и платежеспособности показывают, насколько хорошо компания может погасить свои долги и обязательства существующими активами. Показатели финансовой устойчивости, такие как соотношение оборотного капитала и заемного капитала к собственному, предоставляют информацию о том, насколько хорошо компания может выполнять свои обязательства и как эти обязательства используются. Эти коэффициенты могут дать инвесторам представление о том, насколько финансово устойчива компания и как компания финансирует себя. Коэффициенты активности сосредоточены в основном на текущих счетах, чтобы показать, насколько хорошо компания управляет своим операционным циклом (включая дебиторскую задолженность, запасы и кредиторскую задолженность). Эти коэффициенты могут дать представление об операционной эффективности компании.

Эти коэффициенты могут дать инвесторам представление о том, насколько финансово устойчива компания и как компания финансирует себя. Коэффициенты активности сосредоточены в основном на текущих счетах, чтобы показать, насколько хорошо компания управляет своим операционным циклом (включая дебиторскую задолженность, запасы и кредиторскую задолженность). Эти коэффициенты могут дать представление об операционной эффективности компании.

Что можно сказать, глядя на баланс компании?

Балансовые отчеты дают краткий обзор активов и пассивов компании и того, как они соотносятся друг с другом. Балансовый отчет может помочь ответить на такие вопросы, как положительная чистая стоимость компании, достаточно ли у нее денежных средств и краткосрочных активов для покрытия своих обязательств и имеет ли компания большую задолженность по сравнению с ее аналогами. Фундаментальный анализ с использованием финансовых коэффициентов также является важным набором инструментов, которые извлекают свои данные непосредственно из баланса.

Какие основные сведения содержатся в балансовом отчете?

Бухгалтерский баланс включает информацию об активах и обязательствах компании, а также об акционерном капитале. Эти вещи могут включать краткосрочные активы, такие как денежные средства и дебиторская задолженность, запасы, или долгосрочные активы, такие как основные средства. Аналогичным образом его обязательства могут включать краткосрочные обязательства, такие как кредиторская задолженность перед поставщиками, или долгосрочные обязательства, такие как банковские кредиты или корпоративные облигации, выпущенные компанией.

Всегда ли баланс баланса?

Да, балансовый отчет всегда будет сбалансированным, поскольку запись о собственном капитале всегда будет остатком или разницей между общими активами компании и ее общими обязательствами. Если активы компании стоят больше, чем ее обязательства, результатом является положительный чистый капитал. Если обязательства превышают общие чистые активы, то собственный капитал будет отрицательным.

Практический результат

Балансовый отчет, наряду с отчетом о доходах и движении денежных средств, является важным инструментом для инвесторов, позволяющим получить представление о компании и ее деятельности. Это моментальный снимок счетов компании в определенный момент времени — , охватывающий его активы, обязательства и акционерный капитал. Цель балансового отчета состоит в том, чтобы дать заинтересованным сторонам представление о финансовом положении компании, в дополнение к отображению того, чем компания владеет и что она должна. Важно, чтобы все инвесторы знали, как использовать, анализировать и читать баланс. Балансовый отчет может дать представление или причину для инвестирования в акции.

Как читать и понимать балансовый отчет

Когда дело доходит до понимания бизнеса, мало финансовых отчетов важнее, чем балансовый отчет. Балансовый отчет дает критическое представление о состоянии бизнеса, которое может быть использовано:

Независимо от того, являетесь ли вы владельцем бизнеса, сотрудником или инвестором, понимание того, как читать и понимать информацию в балансовом отчете, является важным навыком финансового учета.

Вот все, что вам нужно знать о балансовом отчете, в том числе о том, что это такое, какую информацию он содержит, почему он так важен и как он работает.

Бесплатная электронная книга: руководство для менеджера по финансам и бухгалтерскому учету

Получите доступ к бесплатной электронной книге уже сегодня.

СКАЧАТЬ СЕЙЧАСЧто такое баланс?

Баланс — это финансовый документ, предназначенный для точного указания стоимости компании или организации — ее так называемой «балансовой стоимости». Балансовый отчет достигает этого, перечисляя и подсчитывая все активы, обязательства и собственный капитал компании на определенную дату, также известную как «отчетная дата».0003

Как правило, балансовый отчет составляется и рассылается ежеквартально или ежемесячно, в зависимости от периодичности отчетности, определенной законом или политикой компании.

Посмотрите наше видео о балансовом отчете ниже и подпишитесь на наш канал YouTube, чтобы получать дополнительные разъясняющие материалы!

Назначение балансового отчета

Балансовый отчет представляет собой сводную информацию о бизнесе на определенный момент времени. Это моментальный снимок финансового положения компании с разбивкой на активы, обязательства и собственный капитал. Бухгалтерские балансы служат двум совершенно разным целям в зависимости от того, кто их просматривает.

Это моментальный снимок финансового положения компании с разбивкой на активы, обязательства и собственный капитал. Бухгалтерские балансы служат двум совершенно разным целям в зависимости от того, кто их просматривает.

Когда балансовый отчет проверяется внутри компании бизнес-лидером, ключевым заинтересованным лицом или сотрудником, он предназначен для того, чтобы дать представление о том, преуспевает ли компания или терпит неудачу. Основываясь на этой информации, внутренняя аудитория может изменить свою политику и подход: удвоить успехи, исправить ошибки и перейти к новым возможностям.

Когда балансовый отчет просматривается внешним лицом, заинтересованным в компании, он предназначен для того, чтобы дать представление о том, какие ресурсы доступны бизнесу и как они финансируются. Основываясь на этой информации, потенциальные инвесторы могут решить, будет ли разумно инвестировать в компанию. Точно так же можно использовать информацию в балансовом отчете для расчета важных показателей, таких как ликвидность, прибыльность и соотношение долга к собственному капиталу.

Внешние аудиторы, с другой стороны, могут использовать балансовый отчет, чтобы убедиться, что компания соблюдает любые законы об отчетности, которым она подчиняется.

Важно помнить, что в балансе представлена информация на определенную дату. По своей природе балансовый отчет всегда основывается на прошлых данных. Хотя инвесторы и заинтересованные стороны могут использовать балансовый отчет для прогнозирования будущих результатов, прошлые результаты не являются гарантией будущих результатов.

Уравнение баланса

Информация, содержащаяся в балансовом отчете, чаще всего организована в соответствии со следующим уравнением: Активы = Обязательства + Собственный капитал .

Хотя это уравнение является наиболее распространенной формулой для балансовых отчетов, это не единственный способ организации информации. Вот другие уравнения, с которыми вы можете столкнуться:

Собственный капитал = Активы — Пассивы

Пассивы = Активы — Собственный капитал

В балансе всегда должно быть баланса . Активы должны всегда равняться обязательствам плюс собственный капитал. Собственный капитал должен составлять всегда равных активов за вычетом обязательств. Пассивы должны всегда равняться активам за вычетом собственного капитала.

Активы должны всегда равняться обязательствам плюс собственный капитал. Собственный капитал должен составлять всегда равных активов за вычетом обязательств. Пассивы должны всегда равняться активам за вычетом собственного капитала.

Если баланс не сальдирован, вероятно, документ был составлен неправильно. Как правило, ошибки возникают из-за неполных или отсутствующих данных, неправильно введенных транзакций, ошибок в обменных курсах валют или уровне запасов, просчетов собственного капитала или неправильного расчета износа или амортизации.

Рассмотрим более подробно, что обычно входит в каждую из этих категорий стоимости: активы, обязательства и собственный капитал.

1. Активы

Актив определяется как все, что принадлежит компании и имеет неотъемлемую, измеримую стоимость. Бизнес может, при необходимости, преобразовать актив в денежные средства посредством процесса, известного как ликвидация. Активы обычно оцениваются как положительные (+) в балансе и разбиваются на две дополнительные категории: оборотные активы и внеоборотные активы.

Текущие активы обычно включают все, что компания ожидает превратить в денежные средства в течение года, например:

Внеоборотные активы обычно включают долгосрочные инвестиции, которые, как ожидается, не будут преобразованы в денежные средства в краткосрочной перспективе, например:

Поскольку компании инвестируют в активы для выполнения своей миссии, вы должны развить интуитивное понимание того, что они из себя представляют. Без этих знаний может быть сложно понять баланс и другие финансовые документы, которые говорят о здоровье компании.

Связанные: Анализ финансовой отчетности: основы для не бухгалтеров

2. Пассивы

Пассив противоположен активу. В то время как актив — это то, чем владеет компания, пассив — это то, что она должна . Обязательства — это финансовые и юридические обязательства по выплате денежной суммы должнику, поэтому в балансовом отчете они обычно учитываются как минусы (-).

Так же, как активы подразделяются на краткосрочные и долгосрочные, пассивы подразделяются на краткосрочные и долгосрочные.

Краткосрочные обязательства обычно относятся к любым обязательствам должника в течение одного года, которые могут включать:

Долгосрочные обязательства обычно относятся к любым долгосрочным обязательствам или долгам, которые не подлежат оплате в течение одного года, которые могут включать:

Обязательства могут также включать обязательства по предоставлению товаров или услуг в будущем.

3. Собственный капитал

Собственный капитал , также известный как акционерный капитал , обычно относится ко всему, что принадлежит владельцам бизнеса после учета любых обязательств.

Если сложить все ресурсы, которыми владеет бизнес (активы), и вычесть все требования третьих сторон (обязательства), то останется собственный капитал владельцев.

Собственный капитал обычно включает два ключевых элемента. Первый — это деньги , которые вносятся в бизнес в форме инвестиций в обмен на некоторую долю собственности (обычно представленную акциями). Второй — доход , который компания генерирует с течением времени и удерживает.

Пример балансового отчета

Взглянув на приведенный ниже образец балансового отчета, вы можете извлечь важную информацию о состоянии компании, о которой идет речь.

Например, в этом балансовом отчете указано:

Важно отметить, что форматирование баланса зависит от того, где находится организация. Приведенный выше пример соответствует Международным стандартам финансовой отчетности (МСФО), которым следуют компании за пределами США. В этом балансе счета перечислены от наименее ликвидных до наиболее ликвидных (или насколько быстро они могут быть преобразованы в наличные деньги).

Если бы этот баланс был составлен американской компанией, он соответствовал бы общепринятым принципам бухгалтерского учета (GAAP), а порядок счетов был бы обратным (от наиболее ликвидных к наименее ликвидным).

Хорошим примером может служить крупная технологическая компания, которая выпустила линейку продуктов, которая, как она считала, изменит мир, но потерпела неудачу, когда вышла на рынок. Все затраты на НИОКР, маркетинг и выпуск продукта должны учитываться в этом разделе.

Хорошим примером может служить крупная технологическая компания, которая выпустила линейку продуктов, которая, как она считала, изменит мир, но потерпела неудачу, когда вышла на рынок. Все затраты на НИОКР, маркетинг и выпуск продукта должны учитываться в этом разделе. Эти кредиты в основном представляют собой доход, полученный до того, как он был заработан и зарегистрирован в отчете о прибылях и убытках. Это могут быть авансовые платежи клиентов, отсроченный доход или транзакция, при которой кредиты причитаются, но еще не считаются доходом. Как только выручка больше не откладывается, эта статья уменьшается на заработанную сумму и становится частью потока доходов компании.

Эти кредиты в основном представляют собой доход, полученный до того, как он был заработан и зарегистрирован в отчете о прибылях и убытках. Это могут быть авансовые платежи клиентов, отсроченный доход или транзакция, при которой кредиты причитаются, но еще не считаются доходом. Как только выручка больше не откладывается, эта статья уменьшается на заработанную сумму и становится частью потока доходов компании. Неамортизированная часть представляет собой обязательство, но это лишь приблизительная оценка справедливой рыночной стоимости актива. Для аналитика это дает некоторые сведения о том, насколько агрессивна или консервативна компания в отношении своих методов амортизации.

Неамортизированная часть представляет собой обязательство, но это лишь приблизительная оценка справедливой рыночной стоимости актива. Для аналитика это дает некоторые сведения о том, насколько агрессивна или консервативна компания в отношении своих методов амортизации.