Как списать расходы на тест на короновирус \ Акты, образцы, формы, договоры \ КонсультантПлюс

- Главная

- Правовые ресурсы

- Подборки материалов

- Как списать расходы на тест на короновирус

Подборка наиболее важных документов по запросу Как списать расходы на тест на короновирус (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- Коронавирус:

- 2182п п13

- 2182п-п13

- 26 ум от 23 03 2020

- 26 ум от 23.03.2020

- 26-УМ от 23.03.2020

- Ещё…

- Медицинские услуги:

- 7 нозологий

- 86.90.19.190

- Абдоминальная хирургия

- Аборт

- Амбулаторное лечение

- Ещё…

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Статья: Рискованные расходы по налогу на прибыль

(Максимова А. С.)

С.)

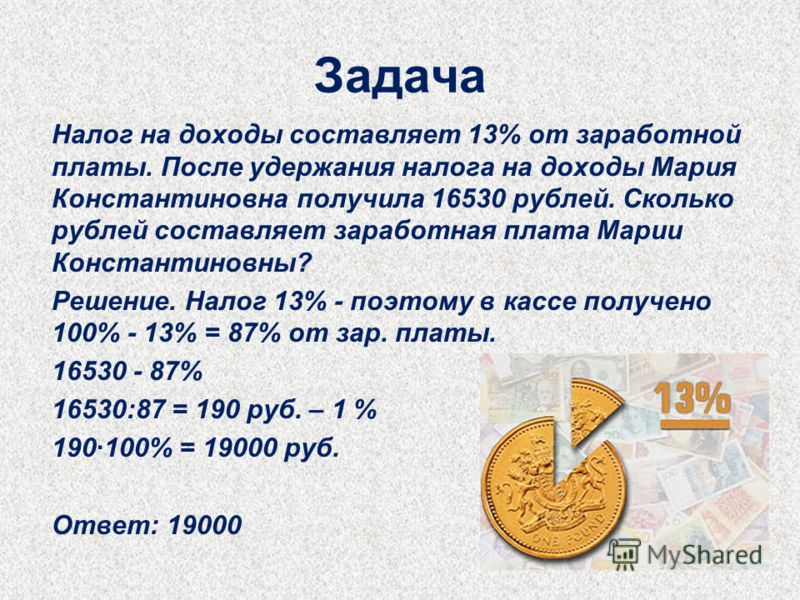

(«Налог на прибыль: учет доходов и расходов», 2022, N 5)Иными словами, стоимость ПЦР-тестов на наличие коронавирусной инфекции приравнивается к затратам на обеспечение нормальных условий труда. Как следствие, эти затраты можно списать на основании пп. 7 п. 1 ст. 264 НК РФ. Однако это справедливо лишь в том случае, если организация оплачивает тестирование лиц, состоящих с ней в трудовых отношениях. То есть расходы на тестирование работников организация может учесть при налогообложении прибыли. Минфин неоднократно давал положительные разъяснения на этот счет (см., например, Письма от 06.09.2021 N 03-03-06/1/71912, от 09.09.2020 N 03-03-06/3/79006, от 23.06.2020 N 03-03-06/1/54256).

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Постановление Правительства РФ от 28.12.2021 N 2505

(ред. от 14.12.2022)

от 14.12.2022)

«О Программе государственных гарантий бесплатного оказания гражданам медицинской помощи на 2022 год и на плановый период 2023 и 2024 годов»При оплате медицинской помощи в медицинских организациях, имеющих в своем составе подразделения, оказывающие медицинскую помощь в амбулаторных, стационарных условиях и в условиях дневного стационара, а также медицинскую реабилитацию, может применяться способ оплаты по подушевому нормативу финансирования на прикрепившихся к такой медицинской организации лиц, включая оплату медицинской помощи по всем видам и условиям предоставляемой указанной медицинской организацией медицинской помощи, с учетом показателей результативности деятельности медицинской организации, включая показатели объема медицинской помощи. При этом из расходов на финансовое обеспечение медицинской помощи в амбулаторных условиях исключаются расходы на проведение компьютерной томографии, магнитно-резонансной томографии, ультразвукового исследования сердечно-сосудистой системы, эндоскопических диагностических исследований, молекулярно-генетических исследований и патологоанатомических исследований биопсийного (операционного) материала, тестирования на выявление новой коронавирусной инфекции (COVID-19), углубленной диспансеризации, а также средства на финансовое обеспечение фельдшерских и фельдшерско-акушерских пунктов.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Постановление Правительства РФ от 29.12.2022 N 2497

«О Программе государственных гарантий бесплатного оказания гражданам медицинской помощи на 2023 год и на плановый период 2024 и 2025 годов»При оплате медицинской помощи в медицинских организациях, имеющих в своем составе подразделения, оказывающие медицинскую помощь в амбулаторных, стационарных условиях и в условиях дневного стационара, а также медицинскую реабилитацию, может применяться способ оплаты по подушевому нормативу финансирования на прикрепившихся к такой медицинской организации лиц, включая оплату медицинской помощи по всем видам и условиям предоставляемой указанной медицинской организацией медицинской помощи, с учетом показателей результативности деятельности медицинской организации, в том числе показателей объема медицинской помощи. При этом из расходов на финансовое обеспечение медицинской помощи в амбулаторных условиях исключаются расходы на проведение компьютерной томографии, магнитно-резонансной томографии, ультразвукового исследования сердечно-сосудистой системы, эндоскопических диагностических исследований, молекулярно-генетических исследований и патолого-анатомических исследований биопсийного (операционного) материала, тестирования на выявление новой коронавирусной инфекции (COVID-19), профилактических медицинских осмотров и диспансеризации, в том числе углубленной диспансеризации, а также средства на оплату диспансерного наблюдения и финансовое обеспечение фельдшерских и фельдшерско-акушерских пунктов.

Расходы на маски и тесты на коронавирус разрешат учитывать в базе налога на прибыль

Расходы на маски и тесты на коронавирус разрешат учитывать в базе налога на прибыль — БУХ.1С, сайт в помощь бухгалтеруНовости для бухгалтера, бухучет, налогообложение, отчетность, ФСБУ, прослеживаемость и маркировка, 1С:Бухгалтерия

- Новости

- Статьи

- Вопросы и ответы

- Видео

- Форум

01.04.2020

В Налоговый кодекс РФ внесут поправки, которые разрешают включать в базу налога на прибыль расходы на медицинские маски для работников, а также на медоборудование для диагностики и лечения коронавируса.

Разработать соответствующий законопроект поручил Минфину и Минэкономразвития премьер-министр РФ Михаил Мишустин. Об этом сообщает официальный сайт Правительства РФ.

Выступая на заседании президиума Координационного совета по борьбе с распространением новой коронавирусной инфекции, премьер отметил: «Важное поручение дано Минфину и Минэкономразвития. Они должны подготовить для внесения в законодательство положение о том, чтобы при закупке предприятиями масок, тест-систем, медоборудования для диагностики и лечения этого заболевания расходы компаний на их приобретение учитывались как затраты и вычитались при расчете налога на прибыль».

Они должны подготовить для внесения в законодательство положение о том, чтобы при закупке предприятиями масок, тест-систем, медоборудования для диагностики и лечения этого заболевания расходы компаний на их приобретение учитывались как затраты и вычитались при расчете налога на прибыль».

Напомним, ранее Роспотребнадзор подготовил перечень мер по борьбе с распространением новой коронавирусной инфекции для всех предприятий независимо от организационно-правовых форм и форм собственности.

Темы: налоговая база по налогу на прибыль, коронавирус, прочие расходы, поправки в НК РФ, пандемия изменения

Рубрика: Коронавирус, вакцинация и удаленная работа , Налоги и отчетность в период COVID-19 , Налог на прибыль организаций

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Нужно ли включать в базу налога на прибыль компенсацию за изъятие участка Может ли книга продаж обосновывать расходы для целей налога на прибыль Роспотребнадзор не планирует вводить ограничения в связи с обнаружением штамма COVID-19 «Кракен» Вправе ли работодатель отстранять от работы сотрудника, отказавшегося от ревакцинации Роспотребнадзор не планирует вводить дополнительные ограничения по COVID

Опросы

Проверки в 2022 году

Приходили ли в вашу организацию контролирующие органы с проверкой или профилактическим визитом в 2022 году?

Да, приходили несколько раз, причем из различных инстанций.

Да, были один раз.

Нет, но вызывали руководство для дачи пояснений.

Нет, нашу организацию в 2022 году проверяющие не беспокоили.

Мероприятия

31 января 2023 — 01 февраля 2023 — Двадцать третья международная научно-практическая конференция «Новые информационные технологии в образовании» | 1C:Лекторий: 26 января 2023 года (четверг, начало в 10:00) — Налог на прибыль, актуальные вопросы. Подготовка отчетности за 2022 год 1C:Лекторий: 31 января 2023 года (вторник) — Настройки статей расходов в «1С:ERP» и «1С:КА» |

Все мероприятия

Сдача экзамена — Совет налоговых инспекторов штата Мэриленд

Перейти к основному содержанию

Меню Меню

У вас должен быть включен Javascript, чтобы увидеть это меню.

Внимание: JavaScript недоступен в вашем браузере. Некоторые расширенные функции будут недоступны, пока не будет включен JavaScript.

Особенности

- Дом

- Заявки на регистрацию

- Ресурсы

- Непрерывное профессиональное образование

- Экзамены

- Законы и правила

- Формы и сборы

- Доска Бизнес

- Для потребителей

- Изменить вашу информацию

- Информационные бюллетени

- Регистрация Поиск

Советы и комиссии

- Домашняя страница профессионального и профессионального лицензирования

Специалисты по составлению налоговых деклараций, подготавливающие налоги для жителей Мэриленда, должны сдать экзамен на подготовку налоговых деклараций штата Мэриленд, чтобы иметь право на регистрацию и предоставлять эти услуги.

- Публикация 3144, Советы по чаевым – Руководство по отчетности о доходах от чаевых для работодателей в компаниях, где доход от чаевых является обычным

- Публикация «Продажа дома» 523

- Тема № 452 Алименты и раздельное содержание

- О публикации 974, Премиальный налоговый кредит (PTC) на сайт экзамена, чтобы сдать экзамен

Для сдачи экзамена на место проведения экзамена можно взять следующее:

- 2021 Штат Мэриленд и местные налоговые формы и брошюры с инструкциями

- 2021 Публикация IRS 17

- Инструкции Federal 1040

Связаться со Службой экзаменов PSI

Служба экзаменов PSI проводит экзамен для налоговых инспекторов Мэриленда. На веб-сайте PSI содержится информация о расписании, оплате и сдаче экзамена для налоговых инспекторов штата Мэриленд.

Стоимость обследования

Стоимость обследования $78.

Проходной балл экзамена

Проходной балл на экзамене 70%

Бюллетень кандидата на экзамен

Бюллетень кандидата на сдачу экзамена для налоговых инспекторов штата Мэриленд содержит всю информацию о содержании, расписании экзаменов, сборах, особых условиях и многом другом.

Заявители впервые

Лица, подающие заявку на регистрацию в первый раз, должны сначала подать заявку на регистрацию в штате Мэриленд и подать заявку в соответствии с дополнительными формами экзамена, 15-летнего опыта или отказа от экзамена RTPR.

Ваше налоговое резидентство | Австралийское налоговое управление

Если вы приезжаете в Австралию или уезжаете за границу, вам может потребоваться указать свое место жительства для целей налогообложения.

На этой странице

- Определите свое налоговое резидентство

- Тесты на проживание

- Если ваш статус проживания изменится в течение года

Определение вашего налогового резидентства

Вы можете использовать тесты на резидентство, чтобы определить, являетесь ли вы:

- резидентом Австралии для целей налогообложения

- иностранец или временный резидент для целей налогообложения.

Мы не используем те же правила, что и Департамент внутренних дел. Это значит, что вы:

- может быть резидентом Австралии для целей налогообложения, не будучи гражданином или постоянным жителем Австралии

- может иметь визу для въезда в Австралию, но не является резидентом Австралии для целей налогообложения.

Для сводки ключевой информации о статусе резидента загрузите Статус резидента для целей налогообложения (PDF, 603 КБ). По этой ссылке можно загрузить файл. Эта информация также доступна на арабском, китайском, японском, корейском и вьетнамском языках.

Если вы работаете в отпуске, см. Рабочий отпуск.

См. виза 408 Pandemic, если вам была выдана виза 408 для пребывания в Австралии и продолжения работы во время пандемии COVID-19.

Тесты на место жительства

Существуют установленные законом тесты для определения вашего места жительства:

- Тест на проживание

- Проверка места жительства

- 183-дневный тест

- Пенсионный тест Содружества

Вы также можете воспользоваться нашим инструментом «Уточнить свой статус резидента для целей налогообложения», чтобы определить свой статус резидента.

Тест на место жительства

Первичный тест на налоговое резидентство называется тестом на место жительства. Если вы проживаете в Австралии, вы считаетесь резидентом Австралии для целей налогообложения, и вам не нужно применять какие-либо другие тесты на проживание.

Некоторые из факторов, которые можно использовать для определения статуса проживания, включают:

- физическое присутствие

- намерение и цель

- семейство

- деловые или трудовые связи

- техническое обслуживание и местонахождение активов

- социально-бытовые условия.

Если вы не пройдете тест на проживание, вы все равно будете считаться резидентом Австралии, если вы пройдете один из трех обязательных тестов.

Проверка места жительства

Вы являетесь резидентом Австралии, если ваше место жительства (место, которое является вашим постоянным домом) находится в Австралии, если только мы не убедимся, что ваше постоянное место жительства находится за пределами Австралии.

Место жительства – это место, которое по закону считается вашим постоянным домом. Например, это может быть место жительства по происхождению (где вы родились) или по выбору (где вы изменили свой дом с намерением сделать его постоянным).

Для получения дополнительной информации об этом тесте см. тест на местожительство.

183-дневный тест

Этот тест применяется только к лицам, прибывающим в Австралию. Вы будете резидентом в соответствии с этим тестом, если вы действительно находитесь в Австралии более половины года дохода, независимо от того, непрерывно или с перерывами.

Для получения дополнительной информации об этом тесте см. 183-дневный тест.

Тест штата Содружества на получение пенсии по старости

Этот тест применяется к государственным служащим Австралии, работающим на австралийских постах за границей и являющимся участниками схем CSS или PSS. Это не относится к участникам схемы PSSAP. В этом случае вы (а также ваш супруг и дети до 16 лет) считаетесь резидентом Австралии независимо от любых других факторов.

Для получения дополнительной информации об этом тесте см. тест пенсионного возраста.

Пример: резидент Австралии по месту жительства

Эмили уезжает из Австралии, чтобы работать в Японии учителем английского языка. У Эмили есть годовой контракт, после которого она планирует совершить поездку по Китаю и другим частям Азии, прежде чем вернуться в Австралию, чтобы продолжить работу здесь.

Эмили живет с семьей в Японии во время своего пребывания там и сдает в аренду свою недвижимость в Австралии. Эмили не замужем. Ее родители живут между штатами, а ее брат переехал во Францию. Эмили является резидентом Австралии для целей налогообложения, несмотря на то, что она проживает в Японии, потому что в соответствии с тестом на местожительство:

Эмили не замужем. Ее родители живут между штатами, а ее брат переехал во Францию. Эмили является резидентом Австралии для целей налогообложения, несмотря на то, что она проживает в Японии, потому что в соответствии с тестом на местожительство:

- ее место жительства находится в Австралии (поскольку она является резидентом, который жил в Австралии и обычно сохраняет здесь место жительства, когда отсутствует за границей), если только она не решит навсегда мигрировать в другую страну)

- ее постоянным местом жительства остается Австралия.

Конец примера

Пример: иностранный резидент для целей налогообложения

Бронвин, жительница Австралии, получает предложение о работе за границей на три года с возможностью продления еще на три года. Бронвин, ее муж и трое детей решают переехать.

Они сдают свой дом в Австралии, так как собираются вернуться однажды. Находясь за границей, они снимают дом с пособием на проживание, предусмотренным контрактом Бронуин.

Бронвин не уверена, продлит ли она свой контракт еще на три года. Она примет решение позже в зависимости от того, как семья любит жизнь.

Бронуин считается резидентом иностранного государства для целей налогообложения, поскольку она не удовлетворяет критерию «резидентства». Это связано с:

- продолжительностью ее физического отсутствия в Австралии

- другие обстоятельства, несовместимые с проживанием в Австралии, даже если она сохранила за собой семейный дом, например,

- создание дома за границей со своей семьей

- сдает в аренду свой семейный дом в Австралии.

Бронвин также не прошла тест на местожительство, поскольку:

- ее постоянное место жительства находится за пределами Австралии из-за

- продолжительности пребывания за границей

- создание дома за границей

- ее семья едет с ней за границу

- тот факт, что она не будет продавать семейный дом в Австралии, хотя и имеет значение, не является достаточно убедительным, чтобы опровергнуть вывод на основе других факторов

- можно утверждать, что она покинула свой дом в Австралии на время своего пребывания, сдав его в аренду.

Конец примера

Отказ от разрыва связи с Австралией

Судебное решение Внешняя ссылка в 2013 году показывает, что лицо, не разорвавшее связь с Австралией, будет считаться резидентом Австралии.

Если ваш статус резидента изменился в течение года

Если ваш статус изменился с резидента на иностранца в течение отчетного года, ответьте «да» на вопрос «Являетесь ли вы резидентом Австралии?» в вашей налоговой декларации.

Это гарантирует, что вы будете облагаться налогом по ставкам резидента за отчетный год. Вы имеете право на не облагаемый налогом порог, пропорциональный количеству месяцев, в течение которых вы являетесь резидентом Австралии.

Иностранные резиденты не должны платить сбор Medicare. В своей налоговой декларации вы можете указать количество дней в отчетном году, в течение которых вы не являетесь резидентом Австралии, в качестве освобожденных дней.

С того момента, как вы перестали быть резидентом Австралии, нет необходимости указывать в налоговой декларации ваш доход из иностранных источников.