Готовые решение задач по финансам и кредиту

Цены в 2-3 раза ниже

Мы работаем

7 дней в неделю

Только проверенные эксперты

Готовые работы / Решение задач / Финансы и кредит

Что найти?

Готовое решение задач по финансам и кредиту

Решение задач, Финансы и кредит

Смотреть

Готовое решение задач по финансам и кредиту

Решение задач, Финансы и кредит

Смотреть

Готовое решение задач по финансам и кредитам

Смотреть

2 готовые задачи по финансам и кредиту

Решение задач, Финансы и кредит

Смотреть

Готовая задача по финансам и кредиту

Решение задач, Финансы и кредит

Смотреть

5 готовых задач по финансам и кредиту

Решение задач, Финансы и кредит

Смотреть

2 готовые задачи по финансам и кредиту

Решение задач, Финансы и кредит

Смотреть

8 готовых задач по финансам и кредиту

Решение задач, Финансы и кредит

Смотреть

5 готовых задач по финансам и кредиту

Решение задач, Финансы и кредит

Смотреть

8 готовых задач по финансам и кредиту

Решение задач, Финансы и кредит

Смотреть

7 задач готовых задач по финансам и кредиту

Решение задач, Финансы и кредит

Смотреть

Готовое решение задачи по финансам и кредитам

Решение задач, Финансы и кредит

Смотреть

Решение задач по финансам и кредитам на тему «Оценить финансовую устойчивость организации»

Решение задач, Финансы и кредит

Смотреть

Решение задач по финансам и кредиту на тему: «Расчет прибыли и рентабельности компании»

Решение задач, Финансы и кредит

Смотреть

Сделайте индивидуальный заказ на нашем сервисе. Там эксперты помогают с учебой без посредников Разместите задание – сайт бесплатно отправит его исполнителя, и они предложат цены.

Там эксперты помогают с учебой без посредников Разместите задание – сайт бесплатно отправит его исполнителя, и они предложат цены.

1 000 +

Новых работ ежедневно

Работы выполняют эксперты в своём деле. Они ценят свою репутацию, поэтому результат выполненной работы гарантирован

108293

рейтинг

2672

работ сдано

1225

отзывов

101083

рейтинг

5238

работ сдано

2355

отзывов

73481

рейтинг

1847

работ сдано

1165

отзывов

62710

рейтинг

1046

работ сдано

598

отзывов

Александр

ЮУрГУ

Работа выполнена безупречно, самое главное досрочно, за что огромное спасибо Автору!

КРИСТИНА

АНО ПО»Открытый социально-экономеческий колледж»

Огромнейшее спасибо!!!!!!

Работа выполнена в три раза быстрее указанного срока. Такой ско…

Такой ско…

Валерия

МГППУ

Всё выполнено верно, досрочно, замечаний никаких нет! Которые были — исправлены в срок) С…

Работа выполнена безупречно, самое главное досрочно, за что огромное спасибо Автору!

Александр

ЮУрГУ

Огромнейшее спасибо!!!!!! Работа выполнена в три раза быстрее указанного срока. Такой скорости я не ожидала.

КРИСТИНА

АНО ПО»Открытый социально-экономеческий колледж»

Всё выполнено верно, досрочно, замечаний никаких нет! Которые были — исправлены в срок) Спасибо огромное 🙂

Валерия

МГППУ

Ежедневно эксперты готовы работать над 1000 заданиями. Контролируйте процесс написания работы в режиме онлайн

1 минуту назад

2 минуты назад

10 минут назад

10 минут назад

10 минут назад

10 минут назад

10 минут назад

11 минут назад

11 минут назад

11 минут назад

11 минут назад

11 минут назад

11 минут назад

11 минут назад

11 минут назад

11 минут назад

11 минут назад

11 минут назад

Закажи индивидуальную работу за 1 минуту!

Размещенные на сайт контрольные, курсовые и иные категории работ (далее — Работы) и их содержимое предназначены исключительно для ознакомления, без целей коммерческого использования.

Все права в отношении Работ и их содержимого принадлежат их законным правообладателям. Любое их использование возможно лишь с согласия законных правообладателей. Администрация сайта не несет ответственности за возможный вред и/или убытки, возникшие в связи с использованием Работ и их содержимого.

Все права в отношении Работ и их содержимого принадлежат их законным правообладателям. Любое их использование возможно лишь с согласия законных правообладателей. Администрация сайта не несет ответственности за возможный вред и/или убытки, возникшие в связи с использованием Работ и их содержимого.Помощь в решении задач по финансам и кредиту на заказ ✅ От 50 р.

Наверное, абсолютное большинство студентов экономических (и не только) специальностей интересуют вопросы, связанные с деньгами: пути их заработка, эффективного вложения и т.д. Поэтому дисциплина «Финансы» может представлять существенный интерес. Но необходимо понимать, что финансы и деньги – это не одно и то же, хотя зачастую и употребляются в повседневной жизни как абсолютные синонимы.

Финансы подразумевают совокупность экономических отношений, возникающих в обществе в процессе распределения или перераспределения национального дохода, ВВП или национального богатства (подробнее). Строго говоря, финансовые отношения могут иметь место и при отсутствии участия денег в конкретной операции; например, при размещении ценных бумаг или обмене одних финансовых активов на другие. Но даже когда деньги непосредственно участвуют в хозяйственной операции, финансы всегда охватывают более широкий пласт отношений, и не могут рассматриваться изолировано от их сущности и действующих субъектов (в то время, как деньги мы можем рассматривать отдельно от вышеперечисленного, например, определяя их роль как универсального средства обмена).

Но даже когда деньги непосредственно участвуют в хозяйственной операции, финансы всегда охватывают более широкий пласт отношений, и не могут рассматриваться изолировано от их сущности и действующих субъектов (в то время, как деньги мы можем рассматривать отдельно от вышеперечисленного, например, определяя их роль как универсального средства обмена).

Решение задач по дисциплине «Деньги. Кредит. Банки»

Разделы задач по финансам

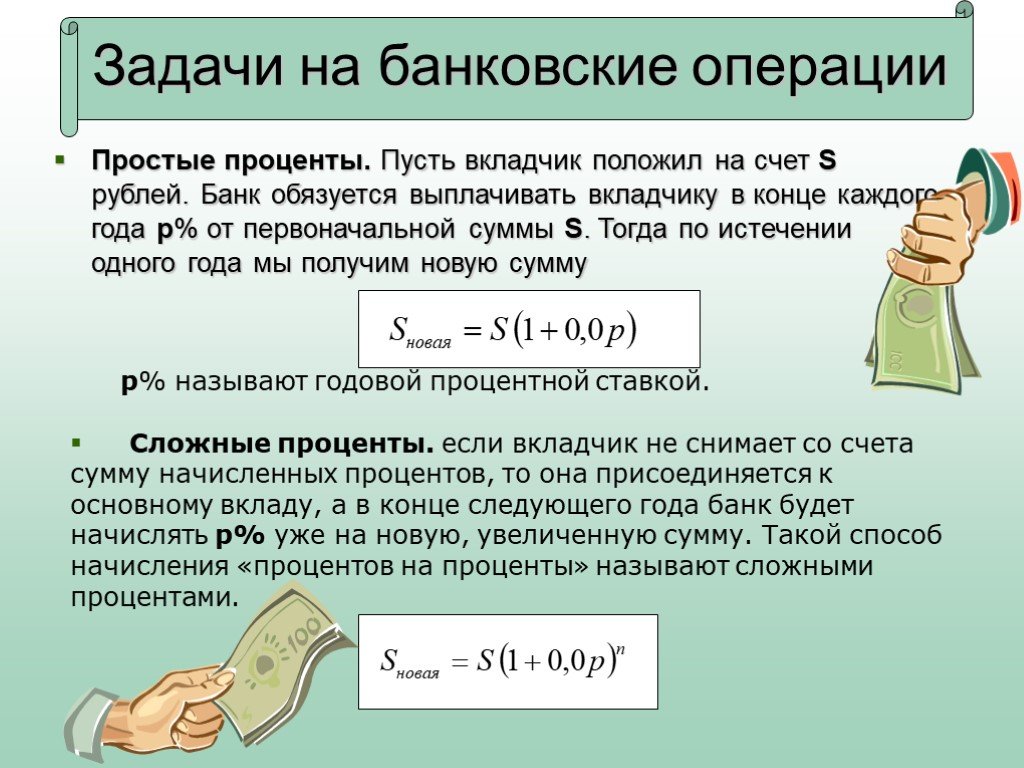

При решении задач по финансам можно выделить следующие основные разделы.

- Сущность финансов и бюджетный процесс. В данном разделе рассматриваются роль, значение финансов, их функции, а также бюджетная классификация и принципы бюджетной системы, т.к. финансы обычно тесно связаны с перераспределительными процессами, проводимыми государством.

- Государственный кредит, внебюджетные фонды и фонды личного и имущественного страхования. Данный раздел посвящен понятию государственного кредита и формированию государственного и муниципального долга, их негативному воздействию на экономику страны.

Рассматриваются существующие внебюджетные фонды страны, формирование фондов имущественного и личного страхования.

Рассматриваются существующие внебюджетные фонды страны, формирование фондов имущественного и личного страхования. - Финансы различных экономических субъектов и международные финансы. Тут анализируются особенности финансовых отношений в деятельности коммерческих и некоммерческих организаций, некоторые особенности налогообложения физических и юридических лиц. Международные финансы охватывают сущность международных расчетов, валютное регулирование и контроль, а также платежный баланс и его элементы.

Задачи по финансам характеризуются высокими требованиями по расчетам, анализу, и включают в себя знания основных юридических аспектов рассматриваемых вопросов.

Решение задач по экономике предприятия

Методика решения задач по финансам

При решении задач по финансам мы используем следующую методику:

- Определяем раздел финансов, который анализируется в поставленной задаче.

- Определяем характер экономических отношений и субъектов, принимающих участие в данных отношениях (в том числе, государство).

- Определяем этапы, порядок и направление движение денег и иных финансовых активов.

- Осуществляем непосредственно расчеты, проводим анализ и формируем предложения по оптимизации деятельности.

- Проводим проверку полученных результатов в аналитическом (правильность финансовых вычислений) и логическом (корректность анализа данных экономических отношений, их соответствие сформулированной проблеме) контекстах.

Изучение международных финансов рекомендуется осуществлять отдельно, т.к. и характер экономических отношений, и нормативная база разных стран имеют свои существенные особенности.

Литература

При достаточно большом разнообразии литературных источников по финансам, их объект и предмет изучения достаточно близок. В качестве примера учебного пособия можем привести учебник Милякова Н. В. «Финансы».

Решение задач на заказ

У нас Вы имеете возможность заказать решение практических, теоретических и экзаменационных заданий по финансам (в том числе онлайн).

Успехов в изучении данной дисциплины и оптимизации Ваших финансовых потоков!

Понимание систем управления кредитами — блог Visartech

Поскольку цифровая трансформация набирает обороты, программное обеспечение для управления кредитами получает все более широкое распространение. Более быстрое и эффективное, чем устаревшая система кредитования, кредитное программное обеспечение помогает кредиторам оптимизировать и автоматизировать выдачу и обработку кредитов. В этом блоге мы предоставим всесторонний обзор существующих кредитных систем, расскажем об их преимуществах и примерных затратах на разработку приложений.

Что такое система управления кредитами?

Система управления кредитами — это цифровая платформа, которая помогает автоматизировать каждый этап жизненного цикла кредита, от подачи заявки до закрытия. Традиционный процесс управления кредитами скрупулезный, трудоемкий и требует сбора и проверки информации о заявителях, их благонадежности и надежности. Кроме того, процесс включает в себя расчет процентных ставок и надзор за платежами. Программное обеспечение для обслуживания кредитов не только автоматизирует эти процедуры, но также предоставляет полезную аналитику и информацию для кредиторов и заемщиков.

Традиционный процесс управления кредитами скрупулезный, трудоемкий и требует сбора и проверки информации о заявителях, их благонадежности и надежности. Кроме того, процесс включает в себя расчет процентных ставок и надзор за платежами. Программное обеспечение для обслуживания кредитов не только автоматизирует эти процедуры, но также предоставляет полезную аналитику и информацию для кредиторов и заемщиков.

Сцена для роста рынка программного обеспечения для кредитования была заложена продолжающейся цифровизацией бизнеса и более строгими нормативными требованиями, вынуждающими финансовые компании создавать программное обеспечение для кредитных технологий, чтобы справляться с растущими рабочими нагрузками и соответствовать нормативным требованиям. Ожидается, что рынок кредитных технологий достигнет 4 812 миллионов долларов к 2028 году и в настоящее время стабильно растет в среднем на 12,19%.

Если говорить о доле рынка кредитного программного обеспечения по регионам, Северная Америка оставляет другие страны далеко позади. Ошеломляющий рост рынка кредитных решений в этом мировом регионе в значительной степени обусловлен состоянием ипотечного рынка США, который в настоящее время полностью оправился от кризиса 2007–2008 годов. Поскольку валовая стоимость ипотечных кредитов достигнет 83,3 миллиарда долларов в 2021 году, инвестиции в разработку ипотечных приложений имеют смысл для кредиторов из США.

Ошеломляющий рост рынка кредитных решений в этом мировом регионе в значительной степени обусловлен состоянием ипотечного рынка США, который в настоящее время полностью оправился от кризиса 2007–2008 годов. Поскольку валовая стоимость ипотечных кредитов достигнет 83,3 миллиарда долларов в 2021 году, инвестиции в разработку ипотечных приложений имеют смысл для кредиторов из США.

Вторая по величине доля рынка разработки программного обеспечения для кредитования принадлежит ЕС, где закон GDPR предъявляет высокие требования к стандартам обработки данных. В европейских регионах, не охваченных GDPR, таких как Восточная Европа, Россия и Турция, оцифровка кредитов также ускорилась.

Как программное обеспечение для управления кредитами улучшает процесс кредитования

Процесс предоставления кредита, расчета и управления довольно сложен. Таким образом, ошибки могут возникать на каждом этапе: от ошибочного доступа к достоверности информации о компании или частном лице до расчетов и отчетности. Более того, весь кредитный процесс включает в себя работу нескольких сотрудников и отнимает много сил. Несоблюдение многочисленных правил приводит не только к штрафам и ограничениям, но и негативно сказывается на репутации компании. Кроме того, молодые клиенты считают традиционный процесс кредитования скучным и утомительным. Таким образом, миллениалов и поколения Z больше привлекают компании, готовые предлагать только цифровые услуги.

Более того, весь кредитный процесс включает в себя работу нескольких сотрудников и отнимает много сил. Несоблюдение многочисленных правил приводит не только к штрафам и ограничениям, но и негативно сказывается на репутации компании. Кроме того, молодые клиенты считают традиционный процесс кредитования скучным и утомительным. Таким образом, миллениалов и поколения Z больше привлекают компании, готовые предлагать только цифровые услуги.

Следует признать, что интеллектуальное программное обеспечение для кредитования, использующее роботизированную автоматизацию процессов и большие данные, способно справляться со многими рутинными задачами быстрее, чем люди, и с большей точностью.

преимущества программного обеспечения для обслуживания кредитных технологий для кредиторов включают:

- Устранение человеческого фактора

Ни для кого не секрет, что вычисления — это то, с чем алгоритмы справляются лучше, чем мы, люди. В кредитной системе слишком много переменных, поэтому она подвержена ошибкам. Однако лучшее программное обеспечение для обслуживания кредита создано, чтобы полностью исключить любые ошибки, что, несомненно, выгодно со всех точек зрения.

В кредитной системе слишком много переменных, поэтому она подвержена ошибкам. Однако лучшее программное обеспечение для обслуживания кредита создано, чтобы полностью исключить любые ошибки, что, несомненно, выгодно со всех точек зрения.

- Предотвращение задержек платежей

Отсутствие возможности взыскать долг — это то, к чему особенно настороженно относится большинство кредиторов. Однако, если они используют традиционный подход к управлению кредитами, они могут не увидеть его. Системы кредитного обслуживания, с другой стороны, интегрируют аналитические модули, способные обнаруживать даже самые незначительные колебания в кредитоспособности клиентов и своевременно предотвращать задержки платежей.

- Экономия времени

Управление ссудой требует большой тщательности и внимания к деталям. Как правило, для решения всех аспектов кредитного процесса требуется полноценная команда. Излишне говорить, что управление кредитом, осуществляемое вручную и на основе бумажной волокиты, занимает много времени. С другой стороны, цифровая кредитная система автоматизирует рутинную работу и позволяет вашей команде посвятить время другим важным задачам.

С другой стороны, цифровая кредитная система автоматизирует рутинную работу и позволяет вашей команде посвятить время другим важным задачам.

См. также: Использование разработки на базе магистралей для гибкости продукта

Узнайте, как легко и быстро доставлять продукт в режиме реального времени

- Автоматизированная отчетность

Автоматическое создание отчетов — еще одна бесценная функция, предлагаемая платформой обслуживания цифровых кредитов. Бухгалтерские, налоговые отчеты и счета-фактуры часто запрашивают регулирующие органы, заемщики и инвесторы. Эти срочные отчеты должны предоставляться по запросу и содержать информацию, которая является 100% точной. Программное обеспечение для отслеживания кредитов позволяет кредиторам быстро создавать отчеты различных типов и отправлять их в срочном порядке в требуемых форматах.

- Увеличение дохода

Это вытекает из всего вышеперечисленного: автоматизированная система обработки кредитов позволяет кредиторам обрабатывать больше заявок, назначать и управлять большим количеством кредитов, а также отслеживать их на всем пути до закрытия, выявляя мошенничество и предотвращая задержки. Персонал может свободно наблюдать за процессом и сосредоточиться на отношениях с клиентами и искать новые возможности для бизнеса. Это позволяет финансовым компаниям получить явное конкурентное преимущество и увеличить доход.

Персонал может свободно наблюдать за процессом и сосредоточиться на отношениях с клиентами и искать новые возможности для бизнеса. Это позволяет финансовым компаниям получить явное конкурентное преимущество и увеличить доход.

Наиболее распространенные типы кредитов, управляемые приложениями Loantech

Если вы планируете создать решение для цифрового кредитования, имеет смысл узнать о существующих типах программного обеспечения для обслуживания кредитов для частных кредиторов и крупных организаций.

В целом, системы управления кредитами для крупных организаций , доступные сегодня, делятся на несколько категорий:

1. Программное обеспечение для ипотечного финансирования

Ипотечные приложения предназначены для покупателей жилья, обращающихся за кредитами. Бесплатное программное обеспечение для обслуживания ипотечных кредитов обычно предоставляется авторитетными банками, хотя НБФО также могут предлагать ипотечные кредиты. Существует также категория приложений, упрощающих процесс подачи заявки на ипотеку и рефинансирование ипотеки.

Существует также категория приложений, упрощающих процесс подачи заявки на ипотеку и рефинансирование ипотеки.

2. Программное обеспечение для розничных кредитов

Это программное обеспечение для кредитных технологий предназначено для помощи клиентам в получении кредитов на все виды покупок – от бытовой электроники до автомобилей и недвижимости. Кредитные карты и кредиты под залог имущества также попадают в эту категорию. Розничное кредитование, по сути, является общим термином для всех видов кредитов.

3. Программное обеспечение для обслуживания студенческих ссуд

Широкий сегмент программного обеспечения для личных ссуд предназначен для студенческих ссуд. Этот тип программного обеспечения для обслуживания кредитов помогает управлять финансовыми отношениями между студентами и учебными заведениями и идеально подходит для приложения для кредитных технологий, расчета, отслеживания, отчетности и управления.

4. Бизнес-кредиты

Бизнес-кредиты

Бизнес-кредит используется для инвестиций в кредитные технологии в новую компанию или в развитие бизнеса существующей. Компании и предприниматели могут получить бизнес-кредит от банков, небанковских финансовых компаний и онлайн-кредиторов. Существует сегмент программного обеспечения для обслуживания кредитов для частных кредиторов, посвященный одноранговому кредитованию.

В сущности, Loantech программное обеспечение для кредиторов подпадает под три основные категории.

Программное обеспечение для учета кредитов

Управление кредитами состоит из нескольких важных шагов, и кредитный калькулятор является одним из них. Оценка суммы авансовых платежей и регулярных платежей может быть сложной задачей, и в этом может помочь программное обеспечение для учета кредитов.

Программное обеспечение для онлайн-заявки на кредит

Существует также сегмент программного обеспечения, предназначенного исключительно для создания приложений для кредитных технологий. Подача заявки на кредит требует сбора и подачи большого количества документов и сопутствующих материалов для проверки и оценки достоверности. Программное обеспечение для онлайн-заявки на получение кредита позволяет предприятиям и частным лицам легко заполнять и подавать заявки на получение кредита и облегчает процесс проверки для финансовых организаций.

Подача заявки на кредит требует сбора и подачи большого количества документов и сопутствующих материалов для проверки и оценки достоверности. Программное обеспечение для онлайн-заявки на получение кредита позволяет предприятиям и частным лицам легко заполнять и подавать заявки на получение кредита и облегчает процесс проверки для финансовых организаций.

Системы обработки кредитов

Это системы, автоматизирующие и упрощающие кредитные операции, такие как расчет процентов, сборов и комиссий, реструктуризация кредита, возмещение и погашение.

Излишне говорить, что существуют комплексные платформы управления кредитами, сочетающие в себе приложение для кредитных технологий, возможности расчета и управления.

Основные функции программного обеспечения для управления кредитами

Теперь давайте рассмотрим обязательные функции систем управления кредитами для кредиторов.

1. Доступность

Организация, стремящаяся создать кредитное программное обеспечение, может не располагать достаточными возможностями локальной инфраструктуры для обеспечения бесперебойной работы, обновлений и поддержки. Масштабирование во время пиковых рабочих нагрузок и обработка увеличения числа пользователей и подписок также могут быть довольно сложными. Использование облачной инфраструктуры лучше всего обеспечивает оптимальную масштабируемость и доступность.

Масштабирование во время пиковых рабочих нагрузок и обработка увеличения числа пользователей и подписок также могут быть довольно сложными. Использование облачной инфраструктуры лучше всего обеспечивает оптимальную масштабируемость и доступность.

2. Обслуживание различных видов кредита

Чем больше видов кредитов может обслуживать ваше программное обеспечение для кредитования, тем лучше. Кредитные приложения, которые имеют широкий спектр вариантов использования, наверняка привлекут больше пользователей, чем приложения, ориентированные только на один конкретный тип кредита. Например, программное обеспечение для кредитных технологий для оценки кредитных приложений может иметь широкий спектр приложений от технических расчетов по студенческим кредитам до оценки бизнес-кредитов и ипотечных кредитов.

3. Централизованное хранение данных

Каждый этап процесса кредитования предполагает работу с данными клиентов. Лучшее программное обеспечение для обслуживания кредитов хранит эти данные в централизованном хранилище, доступном на каждом этапе обработки кредита. С другой стороны, устаревшая система управления кредитами использует разрозненный подход к хранению данных, что делает обработку кредитов более трудоемкой и длительной.

С другой стороны, устаревшая система управления кредитами использует разрозненный подход к хранению данных, что делает обработку кредитов более трудоемкой и длительной.

4. Интегрированные возможности оценки кредитоспособности

Современное программное обеспечение для обслуживания кредитов для частных кредиторов должно иметь возможность мгновенно связываться с кредитными бюро и любыми другими органами, ответственными за оценку достоверности. Такие платформы должны получать регулярные обновления кредитных данных и использовать аналитику больших данных для оценки благонадежности заявителей. Например, активность клиента в социальных сетях может быть действительным источником альтернативной оценки достоверности.

5. Автоматизация рутинных процессов

Использование роботизированной автоматизации процессов для оптимизации простых процессов, основанных на правилах, является еще одной обязательной функцией платформы управления кредитами. Автоматизация ускоряет выдачу и обработку кредитов и способствует повышению удовлетворенности клиентов. Кроме того, это помогает избежать человеческих ошибок.

Автоматизация ускоряет выдачу и обработку кредитов и способствует повышению удовлетворенности клиентов. Кроме того, это помогает избежать человеческих ошибок.

6. Встроенные аналитические модули

Использование искусственного интеллекта (ИИ) и больших данных — еще одна отличительная черта отличного программного обеспечения для обслуживания кредитов для кредиторов. Это не только помогает создавать отчеты, но также позволяет компаниям оценивать рыночные тенденции, выявлять закономерности в поведении клиентов и предлагать новые продукты и предложения.

7. Интеграция со сторонними поставщиками

Еще одна особенность системы обработки кредитов, которую большинство организаций находят особенно привлекательной, — это возможность интеграции с другим корпоративным программным обеспечением. Решения ERP и CRM способны обогатить кредитную систему данными и идеями. Системы, объединяющие кредитные модули с программным обеспечением для удаленных продавцов, также пользуются большой популярностью среди кредиторов.

8. Безопасность

Программное обеспечение финансовой компании работает с секретными и конфиденциальными данными, и как для кредиторов, так и для клиентов безопасность имеет первостепенное значение. Отличная кредитная система должна обладать расширенными возможностями безопасности и обеспечивать высочайший уровень защиты клиентов, данных и сети.

Читайте также: Как сэкономить на веб-проекте для бизнеса

Узнайте, как выбрать лучший стек технологий для вашего веб-приложения

Топ-5 программ для управления кредитами

Конечно, описание функций и возможностей не было бы наглядным без конкретных примеров. Ниже представлены некоторые из наиболее популярных программных решений для управления кредитами.

№1. Borrow Money

Borrow Money — это программа для выдачи небольших личных займов, предназначенная для предоставления займов до зарплаты — быстрых займов для покрытия неотложных нужд и покупок. Приложение является одним из самых популярных решений для личного кредита в Google Play, оно быстрое, простое в использовании и совершенно бесплатное. Отзывы в основном положительные, однако некоторые пользователи сообщают об отсутствии прозрачности и небольшом количестве информации о кредиторах или ее полном отсутствии.

Приложение является одним из самых популярных решений для личного кредита в Google Play, оно быстрое, простое в использовании и совершенно бесплатное. Отзывы в основном положительные, однако некоторые пользователи сообщают об отсутствии прозрачности и небольшом количестве информации о кредиторах или ее полном отсутствии.

#2. TurnKey Lender

Это приложение для кредитных технологий, созданное на основе искусственного интеллекта и предназначенное для бизнес-кредиторов, представляет собой действительно готовое программное обеспечение. Диапазон вариантов использования впечатляет: выдача бизнес-кредитов, управление отношениями с инвесторами и заемщиками, взыскание долгов и одноранговое кредитование, и это лишь некоторые из них. Кредитор TurnKey имеет в основном положительные отзывы; облачное развертывание, доступность и простота настройки особенно нравятся пользователям. К минусам можно отнести отсутствие готовых интеграций с бухгалтерским программным обеспечением, ограниченные возможности отчетности и некоторые проблемы с техподдержкой (медленный ответ).

#3. Rocket Mortgage

Rocket Mortgage — это решение для выдачи ипотечных кредитов. Это приложение позволяет клиентам подавать заявки на ипотечные кредиты онлайн и иметь мгновенный доступ ко всем своим кредитным документам и налоговым формам. Это программное обеспечение для кредитных технологий имеет множество положительных отзывов и работает на большинстве устройств и платформ. Сообщалось о некоторых ошибках, но кредитная компания утверждает, что приняла меры для их предотвращения.

#4. Студенческие ссуды AES

Как следует из названия, это приложение предназначено для студенческих ссуд. Решение для цифрового кредита предназначено специально для управления кредитами на обучение, доступа к документам, планирования платежей, проверки баланса и создания планов погашения кредита. Приложение кредитных технологий получило рейтинг 4/7 в магазине приложений, а отзывы кредитных технологий в основном положительные. Все ошибки и неполадки были устранены в 2020 году, по отзывам, однако приложение доступно только для пользователей iOS.

#5. PayMyParents

В Visartech мы использовали наш опыт разработки кредитных приложений в разработке программного обеспечения для кредита, чтобы создать платформу управления персональным кредитом для перевода денег между друзьями и членами семьи. PayMyParents прост в использовании, имеет привлекательный интерфейс и позволяет пользователям легко отслеживать свои денежные переводы. Это приложение для однорангового кредитования получило широкое освещение в СМИ в Австралии.

Как выбрать программное обеспечение для управления кредитами

Навигация среди множества решений для управления кредитами может оказаться непростой задачей. Тем не менее, есть несколько рекомендаций, которым компании должны следовать при выборе программного обеспечения для управления кредитами.

Требования к вашему бизнесу

Потребности компаний малого и среднего бизнеса существенно отличаются от потребностей крупных предприятий. При выборе решения для управления кредитами или размышлении о разработке программного обеспечения для кредитования на заказ учитывайте тип вашего бизнеса и текущие бизнес-цели. Например, некоторые компании отдают приоритет разнообразию кредитов и основывают свои решения на разнообразии вариантов использования и типов кредитов. Другие выберут широкий спектр вариантов погашения кредита или универсальные возможности настройки.

Например, некоторые компании отдают приоритет разнообразию кредитов и основывают свои решения на разнообразии вариантов использования и типов кредитов. Другие выберут широкий спектр вариантов погашения кредита или универсальные возможности настройки.

Требования пользователей

Кроме того, вы найдете баланс между стратегией компании и потребностями ваших пользователей. Особенно важно учитывать потребности каждой группы пользователей и заинтересованных сторон внутри вашей компании. Это даст вам достоверную информацию, на которую можно опереться при выборе программного обеспечения для управления кредитами.

Доступность и доступность

Знание потребностей ваших клиентов поможет вам решить, каким образом вы хотите, чтобы ваше программное обеспечение кредитных технологий было развернуто и доставлено. Модель SaaS в настоящее время является наиболее частым выбором, поскольку она позволяет компаниям использовать ресурсы облачной инфраструктуры для поддержки серверной части приложений и обеспечения оптимальной производительности. Кроме того, подумайте о том, чтобы сделать ваше кредитное приложение доступным для широкого круга мобильных устройств и операционных систем.

Кроме того, подумайте о том, чтобы сделать ваше кредитное приложение доступным для широкого круга мобильных устройств и операционных систем.

Сколько стоит сделать решение для управления кредитом

Конечно, во многих случаях готовые решения неприменимы, поэтому перед вами может встать вопрос о создании собственного приложения для управления кредитом . Если вы планируете разрабатывать решение собственными силами, общая стоимость будет включать в себя наем и адаптацию сотрудников с соответствующим опытом, а также стоимость инструментов разработки и ресурсов инфраструктуры. По общему признанию, расходы будут больше, чем в случае найма агентства по разработке продуктов, но этот подход может быть оправдан, если вы хотите сохранить весь опыт внутри компании и планируете разрабатывать больше программного обеспечения для финансирования в рамках своей бизнес-стратегии.

В других случаях имеет смысл сотрудничать с уважаемой компанией-разработчиком программного обеспечения, чтобы усилить свою компанию-разработчика. Затраты на разработку заявки на кредит начнутся примерно с 40 000 долларов США (см. более подробную информацию ниже), но в конечном итоге будут зависеть от сложности решения по управлению кредитом, которое вы планируете разработать.

Затраты на разработку заявки на кредит начнутся примерно с 40 000 долларов США (см. более подробную информацию ниже), но в конечном итоге будут зависеть от сложности решения по управлению кредитом, которое вы планируете разработать.

Чтобы быть точным, наши бизнес-аналитики оценили продукт для управления кредитами, содержащий базовый функционал.

Во-первых, давайте подумаем, какие основные части разработки приложений входят в такую разработку программного обеспечения. В целом это включает:

- разработка лендинга,

- разработка интерфейса,

- бэкэнд разработка.

За реализацию этих этапов разработки приложений отвечают различные инженерные группы: команда дизайнеров, команда React и команда разработчиков Node.js. Распределение зависит от основного стека технологий, используемого для разработки приложения.

Какова структура задействованных групп разработчиков приложений?

Внутренняя часть разработки приложения похожа на создание мозга приложения для получения кредита. Так что нужна солидная техника именно для этой ответственной задачи.

Так что нужна солидная техника именно для этой ответственной задачи.

Node.js — идеальная среда выполнения JavaScript для этой цели.

В состав команды разработчиков Node.js входят:

- Менеджер проекта

- Руководство Node.js

- Node.js-разработчики

- Инженер DevOps

- Инженеры по обеспечению качества

Для разработки лендинга и фронтенда заявки на кредит лучше всего привлечь команду дизайнеров и команду React.

Команда дизайнеров отвечает за внешний вид, макет и, возможно, содержание веб-сайта приложения. React — это библиотека JavaScript для создания пользовательских интерфейсов, которая реализует результаты дизайна на веб-сайте или в приложении.

В состав проектной группы входят:

- Руководитель проекта

- Ведущий специалист по веб-дизайну

- Веб-дизайнеры

В состав команды разработчиков React входят:

- Менеджер проекта

- Свинец реакции

- Разработчики React

- Инженеры по обеспечению качества

Каждый специалист вносит свой вклад в общий внешний вид, стабильность и производительность приложения для управления кредитами.

Теперь давайте посмотрим, что входит в стоимость заявки на кредит, начиная с того, как приложение будет выглядеть, и заканчивая тем, как оно работает.

Разработка целевой страницы для заявки на получение кредита

Основное внимание при представлении финансовых услуг кредитных технологий уделяется созданию целевой страницы, на которой будут изложены детали кредитных услуг и указаны все важные условия для получения кредита для клиентов.

Вот что входит в разработку целевой страницы.

| Задачи/Функции | Оптимистичный, дней | Пессимистичный, дней |

| UX/UI design | 5 | 7 |

| Website development | 5 | 10 |

| Deployment | 2 | 3 |

| Total | 12 | 20 |

Если взять 8 часов, из которых состоит рабочий день, то целевая страница время в часах будет от 96 до 160 часов разработки .

Бэкенд-разработка Стоимость заявки на получение ссуды

Бэкенд-часть — это основная часть приложения для кредитных технологий, которая управляет его основными функциями и помогает людям фактически получать кредиты автоматически, что также включает в себя прохождение проверки, сбор необходимых документов и т. д.

Ниже мы покажем вам приблизительную оценку минимального и максимального количества времени, необходимого для разработки серверной части приложения для управления кредитами.

| Tasks/Features | Optimistic, days | Pessimistic, days |

| Infrastructure setup | 4 | 6 |

| CI/CD | 3 | 4 |

| Authentication | 4 | 6 |

| User logic | 5 | 7 |

| Loans logic | 6 | 8 |

| Agreements logic | 4 | 6 |

| Synchronization with selected banks | 7 | 10 |

| Total | 33 | 47 |

The total app development hours required for the бэкэнд разработка приложений для управления кредитами в диапазоне от 264 до 376 .

Разработка внешнего интерфейса Стоимость заявки на получение ссуды

Тот же подход к оценке относится к разработке внешнего интерфейса приложения для управления кредитом.

| Tasks/Features | Optimistic, days | Pessimistic, days |

| UX/UI design | 10 | 12 |

| Sign in/sign up | 4 | 5 |

| Основная мониторная панель Loantech | 4 | 6 |

| СОДЕРЖАНИЕ КРЕДИТА | 3 | 4 |

| 4 | ||

| Bank information | 3 | 4 |

| Loans management | 5 | 7 |

| User profile | 3 | 4 |

| Notifications | 2 | 3 |

| CI /CD | 3 | 4 |

| Deployment | 2 | 3 |

| Total | 43 | 58 |

Если перевести это в рабочие часы, то необходимое время для фронтенд-разработки колеблется от 344 до 464 часов разработки .

Средняя почасовая ставка по разработке приложений различных компаний-разработчиков программного обеспечения по всему миру варьируется от 50 до 120 долларов .

Итак, если мы умножим приблизительную оценку, сделанную нашими бизнес-аналитиками, на глобальные почасовые ставки разработки приложений, мы получим следующий диапазон цен на кредитные заявки:

- Целевая страница стоит от 4800 до 19 200 долларов .

- Стоимость разработки серверной части приложения для кредитных технологий составляет от 13 200 до 45 120 долларов США .

- Приложение для кредитных технологий интерфейс разработка стоит от 17 200 до 55 680 долларов .

Итак, сколько стоит заявка на кредит?

Вы уже можете догадаться, что общая стоимость разработки приложения для управления кредитами составит от От 35 200 до 120 000 долларов США в долларах США.

Что касается общего времени разработки приложения, то оно может занять около 4-7 месяцев с учетом разработки вышеупомянутого функционала.

Кстати, кредитные заявки используются не только в финансовой сфере, но и в конечном итоге становятся распространенным способом помочь пользователям получить кредитные финансовые услуги любой компании намного быстрее за счет внутренних кредитных программ для клиентов. Автоматизированный процесс предоставления такого решения вашим клиентам может значительно ускорить рост вашей компании с точки зрения увеличения клиентской базы и повышения лояльности клиентов.

Когда вы доверяете своим клиентам, они доверяют вам!

Завершение разработки Loantech

Требования, предъявляемые рынком в настоящее время к кредитным продуктам, достаточно высоки: быстрая обработка заявок на получение кредита, гибкость, масштабируемость, повышенная безопасность и соответствие нормативным требованиям. Однако хорошая система управления кредитами способна справиться с этими требованиями и помочь компаниям достичь своих целей.

В Visartech мы умеем создавать решения для банков и финансовых технологий, включая систему обслуживания и управления кредитами.

Ищете технического партнера для воплощения ваших идей? Свяжитесь с нами сейчас для бесплатной консультации!

Новый взгляд на мониторинг кредитов с помощью интегрированного решения

какие новые технологические инструменты находятся в их распоряжении для улучшения процесса, и показать, как лучше мониторинг может привести к лучшему управлению рисками и снижению потерь портфеля.

Как известно всем коммерческим банкирам, получение кредита на балансе — это только одна часть уравнения.

После одобрения кредита банк должен удерживать заемщика до наступления срока погашения кредита.

чего может не быть в течение нескольких лет. За это время заемщик, скорее всего,

через различные кредитные профили, например, из-за решений финансового управления, промышленности

тенденции или экономическая среда. Несмотря на тщательную первоначальную проверку, все может пойти не так. с кредитом до его погашения.

с кредитом до его погашения.

При мониторинге финансового состояния коммерческих заемщиков и их способности выполнять обязательства в соответствии с кредитными соглашениями банки, как правило, медленно осваивали технологии, которые могли бы максимизировать эффективность и улучшить свои возможности управления рисками. В центре внимания банков развивать отношения с клиентами, создавать воронку возможностей, получать кредит в бухгалтерских книгах как можно быстрее и перейти к следующей сделке. После того, как кредит выписан, проведение ежегодная проверка рисков на основе устаревшей информации все еще слишком распространена среди кредиторов.

Но можно ли винить банкиров? Под огромным давлением, чтобы увеличить кредиты и доходы больше эффективно работать на высококонкурентном рынке, большая часть их усилий и затрат на технологии сосредоточены на одобрении кредита и на борту. Оценка заемщика и мониторинг кредита технология может иногда быть более низким приоритетом.

Что влечет за собой мониторинг?

Когда банк выдает новый кредит, он проводит полную оценку кредитоспособности заемщика,

включая способность заемщика погасить или рефинансировать кредит в момент погашения. банк ожидает, что кредитоспособность заемщика останется такой же или лучше, чем на момент

продлевает кредит. Он устанавливает соглашения и другие требования для обеспечения минимального

соблюдается набор стандартов поведения и финансовых показателей заемщика в будущем.

банк ожидает, что кредитоспособность заемщика останется такой же или лучше, чем на момент

продлевает кредит. Он устанавливает соглашения и другие требования для обеспечения минимального

соблюдается набор стандартов поведения и финансовых показателей заемщика в будущем.

Большинство ковенантов устанавливают контрольные показатели, которые призваны гарантировать, что заемщик остается финансово здоровым, а инвестиции банка защищены. Эти ограничения основаны на конкретном балансе заемщика, отчете о прибылях и убытках и характеристиках движения денежных средств, чаще всего выражается в виде финансовых коэффициентов. Другие ковенанты контролируют отчетность и раскрытие информации, чтобы установить минимальный стандарт связи с банком. Например, регулярный предоставление финансовых отчетов или сертификатов базы заимствования.

В более сложных кредитах кредитор или группа кредиторов могут налагать определенные ограничения на заемщика.

которые регулируют, что он может и что не может делать со своими бизнес-операциями. Например, кредитор может

ограничивать ключевые управленческие изменения, приобретения или отчуждение активов.

Например, кредитор может

ограничивать ключевые управленческие изменения, приобретения или отчуждение активов.

Как часть согласия на получение кредита, заемщики обычно предоставляют документацию, демонстрирующую соблюдение всех различных требований их кредитного договора, как в начале, так и при частом интервалы в течение срока кредита. Заемщики также становятся доступными для обсуждения своего бизнеса и финансовые показатели с сотрудниками банка в течение всего периода кредита.

Почему мониторинг важен?

Осуществляется регулярный мониторинг для обеспечения защиты инвестиций банка. Хороший мониторинг

Программа быстро выявит любые тревожные сигналы, указывающие на ухудшение финансового состояния заемщика.

ухудшаться. Способность обнаруживать эти ранние предупреждающие сигналы имеет решающее значение, поскольку это позволяет банку

устранить повышенный риск для своих инвестиций. Как минимум, кредитор может захотеть переоценить кредит.

взимать плату за дополнительный риск. В более тяжелых случаях банк может отозвать кредит.

например, объявляя заемщику дефолт и требуя немедленного погашения. В любом случае, если нет

обнаружены достаточно рано, возможности банка по исправлению ситуации становятся более ограниченными.

В более тяжелых случаях банк может отозвать кредит.

например, объявляя заемщику дефолт и требуя немедленного погашения. В любом случае, если нет

обнаружены достаточно рано, возможности банка по исправлению ситуации становятся более ограниченными.

Банки также сталкиваются с регулятивным давлением, требующим наличия эффективных процессов управления рисками, чтобы гарантировать чтобы стандарты андеррайтинга оставались строгими, и внедрить эффективный режим мониторинга. Сегодня, регулирующие органы запрашивают больше данных, чаще и быстрее. Своевременный мониторинг гарантирует, что банк не просто соблюдать нормативный надзор, но и адекватно оценивать риски, точно рассчитывая свой капитал и создание надлежащих резервов. Все эти вещи имеют решающее значение в глазах регулирующих органов.

Возможно, наиболее очевидная причина для мониторинга портфеля заключается в том, что банки хотят избежать потерь по кредитам.

Поэтому необходим эффективный мониторинг заемщика, чтобы определить, какие кредиты могут стать

подчеркнул, и какие кредиты могут быть невозвратными и привести к финансовым потерям. Все банки несут убытки по своим кредитам

портфелей в некоторой степени, что естественно только при наличии элемента риска. Тем не менее, кредит

уровень убыточности отражается на самом кредитном учреждении и определяет, какой собственный капитал акционеров

нужно внести свой вклад. Слишком много убытков по кредитам, и акционеры, скорее всего, отреагируют.

Все банки несут убытки по своим кредитам

портфелей в некоторой степени, что естественно только при наличии элемента риска. Тем не менее, кредит

уровень убыточности отражается на самом кредитном учреждении и определяет, какой собственный капитал акционеров

нужно внести свой вклад. Слишком много убытков по кредитам, и акционеры, скорее всего, отреагируют.

Проблемы мониторинга

Банки по-разному собирают, анализируют и используют различную информацию, предоставляемую их заемщиков по кредитным договорам. К сожалению, в сегодняшних условиях банкиров просят делать больше с меньшими затратами, а процессы мониторинга рисков, как правило, требуют больших ресурсов. Ниже мы сформулируем некоторые ключевые проблемы мониторинга, которые мешают банкирам хорошо выполнять свою работу в этой области:

1. МОНИТОРИНГ ЗАЯВЛЕНИЙ

Информация Ковенанта должна быть получена, прежде чем ее можно будет проанализировать. Однако многие банки не

иметь соответствующие инструменты для создания своевременных предупреждений о том, когда эти предметы должны быть получены. Немного

Требования по кредитному договору учитываются устаревшими методами, не обеспечивающими уровень

взаимодействие, необходимое для того, чтобы справиться с огромным объемом таких требований. В среде, когда

мониторинг ковенанта не является приоритетом, эти предметы можно оставить, пока не поздно. Эффективный мониторинг

особенно важно, когда клиент находится в потенциальном нарушении ковенантного соглашения, поскольку любой доступный

средства правовой защиты могут быть не столь эффективными, если они не будут приняты немедленно.

Немного

Требования по кредитному договору учитываются устаревшими методами, не обеспечивающими уровень

взаимодействие, необходимое для того, чтобы справиться с огромным объемом таких требований. В среде, когда

мониторинг ковенанта не является приоритетом, эти предметы можно оставить, пока не поздно. Эффективный мониторинг

особенно важно, когда клиент находится в потенциальном нарушении ковенантного соглашения, поскольку любой доступный

средства правовой защиты могут быть не столь эффективными, если они не будут приняты немедленно.

Для многих коммерческих заемщиков сбор информации, запрашиваемой кредиторами, является обременительной задачей. это иногда можно рассматривать как вмешательство в фактическое ведение бизнеса. Коммерческие банкиры тратить время на поиски клиентов для получения информации, которая является частью обязательств заемщика по предоставлению отчетности. Часто к моменту получения она представляет только исторический интерес.

После того, как банк получил информацию от заемщика, что дальше? Финансовая отчетность

и финансовые ковенанты обычно вводятся в электронные таблицы или текстовые документы. В таких форматах

банкиры изо всех сил пытаются объединить данные по всему портфелю, чтобы понять, как заемщики

действия против заветов и как они работают против сверстников. Формат также заставляет искать

на исторические финансовые тенденции на целостной основе сложной задачей. Эту информацию можно собрать

без централизованного репозитория данных, но это требует больших затрат времени и ресурсов. Данный

давление на рентабельность и ограниченность ресурсов, это редко является жизнеспособным вариантом.

В таких форматах

банкиры изо всех сил пытаются объединить данные по всему портфелю, чтобы понять, как заемщики

действия против заветов и как они работают против сверстников. Формат также заставляет искать

на исторические финансовые тенденции на целостной основе сложной задачей. Эту информацию можно собрать

без централизованного репозитория данных, но это требует больших затрат времени и ресурсов. Данный

давление на рентабельность и ограниченность ресурсов, это редко является жизнеспособным вариантом.

2. ПЕРИОДИЧЕСКИЕ ПРОВЕРКИ

Документированные требования в кредитном договоре для проверок обычно не дифференцируются в зависимости от

финансовые показатели. Улучшаются ли финансовые тенденции, остаются ли они стабильными или переживают некоторый спад,

требования к мониторингу могут быть аналогичными.

Ежегодный обзор необходимо проводить каждый год, независимо от рейтинга риска или финансового положения.

стабильность заемщика. Проверка финансовой отчетности заемщика, определение рейтинга риска и подготовка

выписка кредита занимает много времени. Это занимает почти столько же времени, сколько выполнение полного

оценка кредитоспособности вне зависимости от финансовых показателей или кредитоспособности заемщика. В глазах

некоторые банкиры, тратящие много времени на мониторинг финансовой стабильности или улучшение кредитов, не являются

хорошее использование своего времени. Им необходимо сосредоточиться на тех заемщиках, которые представляют повышенный риск для банка.

при этом следите за кредитами хорошего качества, которые могут внезапно столкнуться с финансовым или другим типом

бедствия. Вопрос на миллион долларов заключается в том, какой, казалось бы, финансово здоровый заемщик на самом деле является

потенциальные потери только и ждут, чтобы случиться?

Это занимает почти столько же времени, сколько выполнение полного

оценка кредитоспособности вне зависимости от финансовых показателей или кредитоспособности заемщика. В глазах

некоторые банкиры, тратящие много времени на мониторинг финансовой стабильности или улучшение кредитов, не являются

хорошее использование своего времени. Им необходимо сосредоточиться на тех заемщиках, которые представляют повышенный риск для банка.

при этом следите за кредитами хорошего качества, которые могут внезапно столкнуться с финансовым или другим типом

бедствия. Вопрос на миллион долларов заключается в том, какой, казалось бы, финансово здоровый заемщик на самом деле является

потенциальные потери только и ждут, чтобы случиться?

Преобразование мониторинга с использованием интегрированной системы

Технологии могут оказать существенное влияние на мониторинг кредитного портфеля, в частности путем выявления

сигналы раннего предупреждения об ухудшении риска. Когда банкиров просят делать больше с меньшими ресурсами,

технологии могут помочь заполнить этот пробел, расширив возможности управления рисками и повысив эффективность. Давайте посмотрим, как на практике могут помочь технологии.

Давайте посмотрим, как на практике могут помочь технологии.

Первым шагом является мониторинг заемщиков и сопоставление информации об их финансовом состоянии в в соответствии с кредитным договором. Надежная система, которая может отслеживать требования по кредиту требования соглашения и внутренней политики имеют решающее значение. Хорошая система также может предупредить банкира, когда причитающиеся с заемщиков, или некоторые задачи необходимо выполнить внутри компании, например, ежегодный обзор или визит для проверки клиента.

Также важно, чтобы система отслеживала своевременность поступления информации. Если предметы устарели

необходимо уделить больше внимания тому, чтобы нерешенные вопросы решались как можно скорее.

как можно скорее. Менеджеры портфелей, старшие менеджеры по управлению рисками и аудиторы должны знать, как работают команды.

мониторинг кредитных портфелей, и что они делают это эффективно. Они также должны знать, где находятся

узкие места и как эти проблемы решаются. Старая поговорка «время – деньги» редко бывает более

верно, чем при работе с неработающими кредитами в кредитном портфеле. «Плохие новости никогда не улучшаются с

возраст» — еще один важный трюизм.

Старая поговорка «время – деньги» редко бывает более

верно, чем при работе с неработающими кредитами в кредитном портфеле. «Плохие новости никогда не улучшаются с

возраст» — еще один важный трюизм.

Согласованная информация должна быть собрана с помощью специального инструмента, позволяющего хранить данные в централизованная база данных. Это дает возможность объединять информацию и использовать ее в различных целях. значимые способы помимо простого соблюдения, например, отслеживание и сравнение заемщиков по различные финансовые показатели, включая доходы, денежные потоки и уровни кредитного плеча. Это также означает возможность чтобы увидеть историческое соблюдение ковенантов, сколько амортизации до их нарушения, и даже потенциально автоматически проверять эти заветы.

Благодаря новым технологиям финансовые отчеты теперь могут автоматически фиксироваться в банке кредитора.

инструмент для разбрасывания без ручного ввода данных. Например, кредитор может использовать прикладную программу

интерфейс (API) для извлечения информации непосредственно из пакета программного обеспечения для бухгалтерского учета заемщиков или использования

технология оптического распознавания символов (OCR) для чтения финансовых отчетов и сопроводительных документов. заметки из отсканированных документов или нечитаемых PDF-файлов. Машинное обучение еще больше уточняет

интерпретация информации путем обучения воспроизведению ручных процессов, выполняемых в настоящее время

аналитиками, распространяющими финансовую информацию. Следовательно, значительно повышая точность при ограниченном

ручное вмешательство.

заметки из отсканированных документов или нечитаемых PDF-файлов. Машинное обучение еще больше уточняет

интерпретация информации путем обучения воспроизведению ручных процессов, выполняемых в настоящее время

аналитиками, распространяющими финансовую информацию. Следовательно, значительно повышая точность при ограниченном

ручное вмешательство.

Процесс удаленного сбора финансовых отчетов и автоматического расчета финансовых Ковенантные метрики существенно облегчают административное бремя кредитора. Это также снижает риск за счет сокращение времени до того, как кредитор будет предупрежден о любом финансовом ухудшении.

Большинство банкиров согласятся с тем, что если финансовые отчеты не будут регулярно пересматриваться, отрицательные

тенденции производительности часто остаются незамеченными. Тем не менее, улучшения могут быть легко достигнуты с помощью

создание автоматизированных системных отчетов и уведомлений для отслеживания ухудшения финансового состояния. «Тень

финансовые ковенанты» или внутренние триггеры могут быть созданы в большинстве ковенантных систем, так что когда

при достижении этих пределов кредитным аналитикам или должностным лицам могут быть отправлены предупреждения, информирующие их о надвигающемся

нарушение. Эта возможность особенно важна при работе с «облегченными» транзакциями, когда

кредитный договор содержит ограниченную ковенантную защиту кредитора. Триггеры финансового коэффициента могут не

быть ограничено моментом времени, например, в конце квартала, но вместо этого может быть основано на периоде за периодом

изменения некоторых показателей. Например, триггер может быть основан на проценте от продаж или EBITDA.

снижается по сравнению с прошлым годом или квартал к кварталу или даже месяц к месяцу на скользящей основе. Более

Теперь можно осуществлять целенаправленный мониторинг тех заемщиков, которые действительно нуждаются в проверке, по сравнению с другими, которые

имеют стабильные или улучшающиеся финансовые показатели.

Эта возможность особенно важна при работе с «облегченными» транзакциями, когда

кредитный договор содержит ограниченную ковенантную защиту кредитора. Триггеры финансового коэффициента могут не

быть ограничено моментом времени, например, в конце квартала, но вместо этого может быть основано на периоде за периодом

изменения некоторых показателей. Например, триггер может быть основан на проценте от продаж или EBITDA.

снижается по сравнению с прошлым годом или квартал к кварталу или даже месяц к месяцу на скользящей основе. Более

Теперь можно осуществлять целенаправленный мониторинг тех заемщиков, которые действительно нуждаются в проверке, по сравнению с другими, которые

имеют стабильные или улучшающиеся финансовые показатели.

При наличии этих данных банк может не только устанавливать финансовые триггеры, но и создавать целостные

отчитывается о мониторинге всего своего кредитного портфеля. Инструменты отчетности теперь предлагают динамические визуализации, которые

мгновенно анализировать портфолио множеством способов, чтобы помочь обнаружить бизнес-идеи, которые формируют

основе более взвешенных решений. Имея правильный инструмент отчетности, кредитор может разбить

портфеля по сумме используемого кредитного плеча или по выручке или изменению денежного потока за период

к периоду. Например, из 100 заемщиков в портфеле кредитора 10 имеют кредитное плечо более

3,0x Долг/EBITDA, тогда как большинство попадает в диапазон 1-2x. При таком виде информации

кредитор теперь может сосредоточиться на заемщиках, которые имеют большую долю заемных средств и нуждаются в большем внимании, в то время как

знание его портфеля в целом не сильно зависит от заемных средств. Этот анализ может помочь руководителям портфолио или команде

лидеры определяют, есть ли системная кредитная проблема или концентрация в нескольких заемщиках.

Имея правильный инструмент отчетности, кредитор может разбить

портфеля по сумме используемого кредитного плеча или по выручке или изменению денежного потока за период

к периоду. Например, из 100 заемщиков в портфеле кредитора 10 имеют кредитное плечо более

3,0x Долг/EBITDA, тогда как большинство попадает в диапазон 1-2x. При таком виде информации

кредитор теперь может сосредоточиться на заемщиках, которые имеют большую долю заемных средств и нуждаются в большем внимании, в то время как

знание его портфеля в целом не сильно зависит от заемных средств. Этот анализ может помочь руководителям портфолио или команде

лидеры определяют, есть ли системная кредитная проблема или концентрация в нескольких заемщиках.

Сочетание актуальных финансовых данных с полностью интегрированной платформой оценки рисков повышает эффективность банка.

возможности управления рисками и повысить эффективность как мониторинга, так и раннего предупреждения

сигналы. Автоматизированный процесс, который может определить, есть ли немедленная необходимость в проверке

заемщик на основе полученной финансовой информации является одним из хороших примеров этого преимущества. Такой

система может также определить глубину ежегодной проверки, которую необходимо выполнить, или необходимость классификации рисков.

выполняться чаще. В результате такие системы позволяют кредиторам выявлять и расставлять приоритеты.

элементы их действия. Например, система может сравнить текущий рейтинг риска заемщика и

его соблюдение ковенантов (или подушки безопасности в соответствии с финансовыми ковенантами) против его финансового

производительность период за периодом и отправить уведомление, если необходимо действие. Затем это действие может быть

отслеживается и контролируется, чтобы гарантировать его завершение.

Такой

система может также определить глубину ежегодной проверки, которую необходимо выполнить, или необходимость классификации рисков.

выполняться чаще. В результате такие системы позволяют кредиторам выявлять и расставлять приоритеты.

элементы их действия. Например, система может сравнить текущий рейтинг риска заемщика и

его соблюдение ковенантов (или подушки безопасности в соответствии с финансовыми ковенантами) против его финансового

производительность период за периодом и отправить уведомление, если необходимо действие. Затем это действие может быть

отслеживается и контролируется, чтобы гарантировать его завершение.

Будущее кредитного мониторинга

Это практическая истина, что многие традиционные кредиторы по-прежнему полагаются на ручные методы заемщика.

сбор информации и человеческий анализ для поддержки мониторинга их кредитного портфеля. Однако

нетрадиционные кредиторы уже используют данные практически в режиме реального времени для эффективной оценки и мониторинга кредитного риска. Amazon, например, полагается на информацию, которую она постоянно получает от своих коммерческих клиентов.

принимать решения о кредитном риске при ссуде денег этим клиентам. Он собирает данные, такие как ежедневные или

ежемесячные продажи, условия оплаты, возвраты продуктов и даже рейтинги удовлетворенности клиентов, чтобы информировать тех,

решения. В свою очередь, клиент получает финансирование оборотного капитала от Amazon, а не от своего банка, и

даже не нужно выполнять требования по отчетности, как это было бы в банке.

Amazon, например, полагается на информацию, которую она постоянно получает от своих коммерческих клиентов.

принимать решения о кредитном риске при ссуде денег этим клиентам. Он собирает данные, такие как ежедневные или

ежемесячные продажи, условия оплаты, возвраты продуктов и даже рейтинги удовлетворенности клиентов, чтобы информировать тех,

решения. В свою очередь, клиент получает финансирование оборотного капитала от Amazon, а не от своего банка, и

даже не нужно выполнять требования по отчетности, как это было бы в банке.

Сколько времени пройдет, прежде чем финтех-предприятие заметит полезность этой схемы и предложит «решение»? Например, через какое время финтех-провайдер создаст API-интерфейсы, обеспечивающие более широкий доступ к коммерческим системы клиента для извлечения их данных для собственных целей управления рисками?

Нетрудно представить в ближайшем будущем систему мониторинга кредитов, использующую машинное обучение.

методы работы с финансовыми данными заемщиков, наряду с макро- и микроэкономической информацией, поведенческими

метрики и соответствующие ключевые отраслевые индикаторы, чтобы определить, какие заемщики могут столкнуться с финансовыми трудностями. Использование нетрадиционных данных для оценки кредитного риска набирает обороты в разделах личных

кредитование, а также могут быть приняты в коммерческой сфере.

Использование нетрадиционных данных для оценки кредитного риска набирает обороты в разделах личных

кредитование, а также могут быть приняты в коммерческой сфере.

Благодаря интегрированной системе мониторинга и рейтинга, а также доступности исторических данных, важной аналитики теперь можно выполнить для определения эффективности финансовых и нефинансовых ковенантов. банки может лучше понять, какие ковенанты наиболее эффективны, их важность, их способность предсказывать значения по умолчанию и пределы, на которых установлены эти ковенанты. Эффективный мониторинг может повысить эффективность банка. кредитная позиция на момент выдачи и в течение всего срока кредита.

Заключение

В этой статье мы привели несколько примеров того, как интегрированная система с более совершенными технологиями

может расширить возможности банка по управлению рисками и, таким образом, сократить потери по кредитам. Мониторинг кредита

портфели теперь могут управляться на основе оцененного кредитного риска, а не на основе негибких

политики портфеля.