Тесты Глава 25 Налог на прибыль с ответами и объяснением

Это демонстрационный вариант, полная версия доступна при условии подписки на закрытый контент и включает более 280 тестов и задач, сгруппированных по следующим разделам:

ОБЩАЯ ИНФОРМАЦИЯ

Какие хозяйствующие субъекты выступают в роли налогоплательщика и налогового агента, в чем состоят основные элементы налога, как организуется налоговый учет, что представляет собой налоговая учетная политика?

ДОХОДЫ И РАСХОДЫ

Налоговая база по налогу на прибыль исчисляется как разница между налогооблагаемыми доходами и расходами, принимаемыми при налогообложении прибыли. Какие статьи затрат полностью или частично исключаются при формировании налоговой базы? Зачем расходы делятся на прямые и косвенные? Какой метод следует применять для учета доходов и расходов – метод начисления или кассовый метод?

АМОРТИЗИРУЕМОЕ ИМУЩЕСТВО

Стоимость амортизируемого имущества списывается на расходы через амортизационные начисления.

Что относится к такому имуществу, с какой целью оно распределяется по амортизационным группам? Как ускорить списание стоимости основных средств на расходы, варьируя учетной методологией в дозволенных законом пределах? НАЛОГОВЫЕ РЕЗЕРВЫ

Налоговое законодательство предоставляет налогоплательщику право на создание резервов. Как формируются, используются и восстанавливаются налоговые резервы?

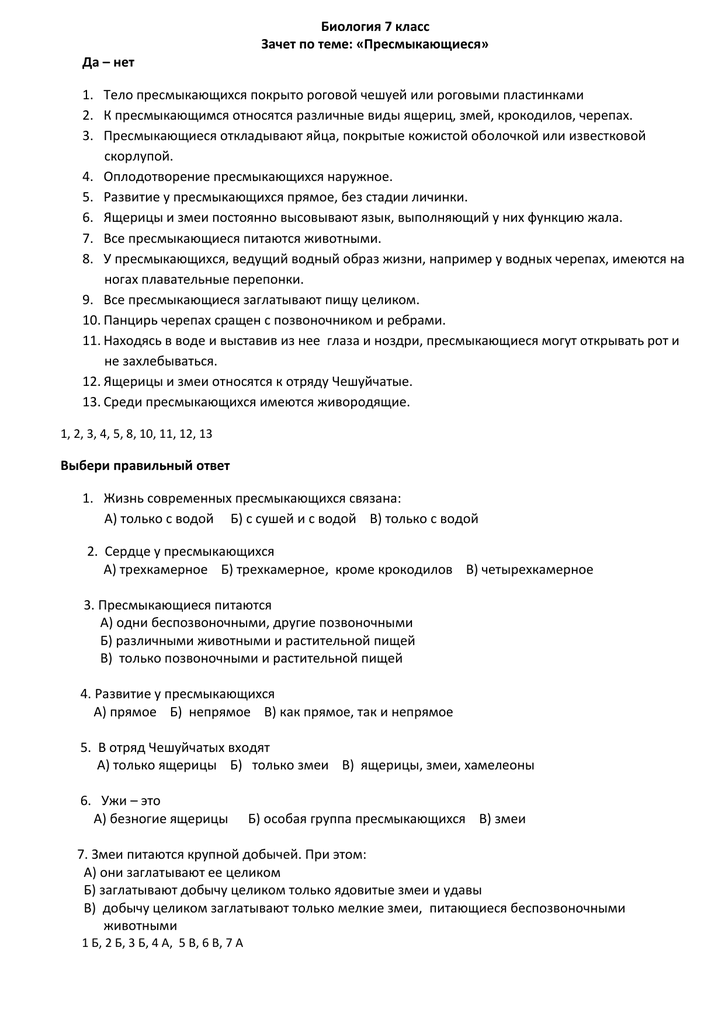

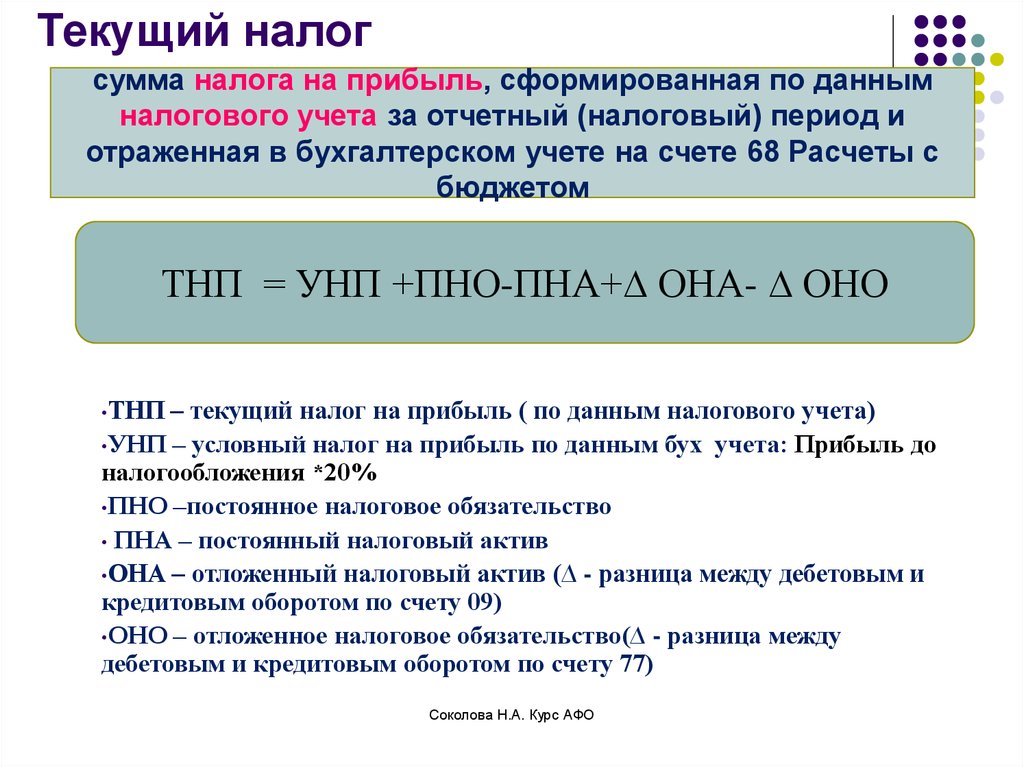

РАСЧЕТ НАЛОГА

Как производится расчет налога на практике? По каким сделкам и операциям убытки признаются в особом порядке? Каким образом учитываются налоговые убытки прошлых лет? Что такое инвестиционный налоговый вычет и каковы условия его применения?

УПЛАТА НАЛОГА

По налогу на прибыль предусмотрена авансовая система оплаты. Как рассчитать авансы по налогу на прибыль? Можно ли выбрать способ уплаты авансовых платежей? Как распределить платежи между региональными бюджетами при наличии территориально обособленных подразделений?

ДЕКЛАРАЦИЯ ПО НАЛОГУ НА ПРИБЫЛЬ

Сведения о сформированной налоговой базе, исчисленном налоге и предстоящих налоговых платежах отражаются в налоговой декларации.

Как заполнить эту форму?

ИТОГОВОЕ ТЕСТИРОВАНИЕ

Какие операции производственной компании, помимо продажи готовой продукции, однозначно влекут за собой признание доходов от реализации для целей налогообложения прибыли?

| Продажа излишков материалов | |

| Компенсация виновным лицом суммы причиненного ущерба | |

| Сдача в аренду офисных помещений | |

| Уступка права требования дебиторской задолженности | |

| Обмен объекта основных средств на партию товаров | |

| Передача земельного участка в качестве вложения в уставный капитал другой организации |

Проверка

Развернуть ответ

В течение отчетного периода в производство переданы сырье и материалы стоимостью 14900ДЕ, начислена заработная плата производственным рабочим с отчислениями на социальные нужды в размере 7800ДЕ, учтена амортизация по производственному оборудованию на сумму 2300ДЕ. Согласно учетной политике компании все указанные затраты для целей налога на прибыль относятся к прямым расходам.

Согласно учетной политике компании все указанные затраты для целей налога на прибыль относятся к прямым расходам.

На начало и конец отчетного периода остатки незавершенного производства равны нулю. По состоянию на начало отчетного периода остатки готовой продукции отсутствуют. На дату завершения отчетного периода на складе осталось 30% готовой продукции, выпущенной из производства.

Рассчитайте сумму прямых расходов, списанных на уменьшение доходов от реализации в отчетном периоде.

Ваш ответ

Проверка

Развернуть ответ

Объект основных средств введен в эксплуатацию в апреле 2011 года и продан в январе 2017 года. Для начисления амортизации компания применяет линейный метод. Сколько месяцев амортизировалось имущество?

Ваш ответ

Проверка

Развернуть ответ

Первоначальная стоимость основного средства 209950ДЕ. Ввод в эксплуатацию – апрель 2016. Срок полезного использования 85 мес. В январе 2018 объект был реализован за 140000ДЕ.

В январе 2018 объект был реализован за 140000ДЕ.

Рассчитайте сумму убытка от реализации основного средства, которую можно признать в качестве расходов, уменьшающих налоговую базу за 1 квартал 2018 года.

Ваш ответ

Проверка

Развернуть ответ

Найдите ошибки в начислении и использовании резерва на ремонт основных средств.

| Компания, начисляя резерв на капитальный ремонт доменных печей, не начисляет резерв на ремонты по остальным основным средствам, так как они проводятся на основании графиков планово-предупредительных ремонтов, имеют невысокую стоимость и равномерно распределяются в течение года по отчетным периодам, т.е. не оказывают существенного влияния на себестоимость производимой продукции. | |

В конце года компания формирует за счет расходов налогового периода резерв на текущий ремонт, предстоящий в новом году. В течение следующего года все расходы на ремонт списываются за счет резерва. | |

| Компания, срок существования которой составляет 2 года, создает резерв на предстоящий дорогостоящий капитальный ремонт здания производственного цеха. | |

| В конце года остаток неиспользованного резерва на текущий ремонт компания относит на уменьшение прочих расходов периода. |

Проверка

Развернуть ответ

Имеется следующая информация о доходах и расходах компании, отраженных в ее отчете о прибылях и убытках за отчетный год:

Выручка от реализации 198000ДЕ

Себестоимость 135600ДЕ

Общехозяйственные расходы 20700ДЕ

Коммерческие расходы 2700ДЕ

Прочие доходы 4500ДЕ

Прочие расходы 7800ДЕ

Прочие доходы и расходы компании, признанные в бухгалтерском учете, не связаны с реализацией.

Дополнительно известно, что в составе себестоимости отражена амортизация производственного оборудования, принятого в эксплуатацию в мае со сроком полезного использования 7 лет, на сумму 1750ДЕ, а в общехозяйственных расходах учтены расходы на проведение корпоративных праздников на сумму 590ДЕ.

В налоговом учете по приобретенному в мае оборудованию была применена 30% амортизационная премия. В конце отчетного года была восстановлена неиспользованная сумма налогового резерва на ремонт основных средств, равная 340ДЕ.

На основе имеющейся информации определите сумму налога на прибыль к уплате за отчетный год.

Ваш ответ

Проверка

Развернуть ответ

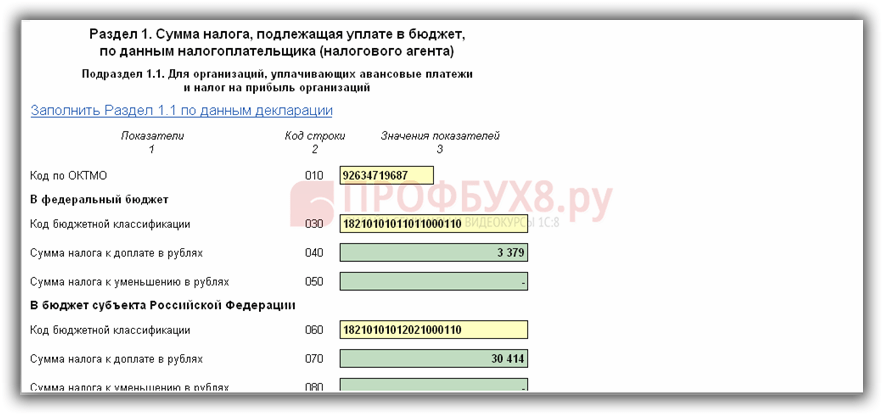

1 квартал 2017

Налоговая база компании по итогам первого квартала 2017 года составила 5170ДЕ. Авансовые платежи за этот отчетный период равны 0ДЕ.

Заполните расчетную таблицу по начислению налоговых платежей в первом квартале 2017 года.

Расчет налоговых платежей

| Показатели | Значение |

|---|---|

| Налоговая база для исчисления налога | |

| Ставка налога — всего (%) | 20 |

| Сумма исчисленного налога — всего | |

| Сумма начисленных авансовых платежей за отчетный (налоговый) период — всего | |

| Сумма налога к доплате | |

| Сумма налога к уменьшению | |

| Сумма ежемесячных авансовых платежей, подлежащих уплате в квартале, следующем за текущим отчетным периодом |

Проверка

Развернуть ответ

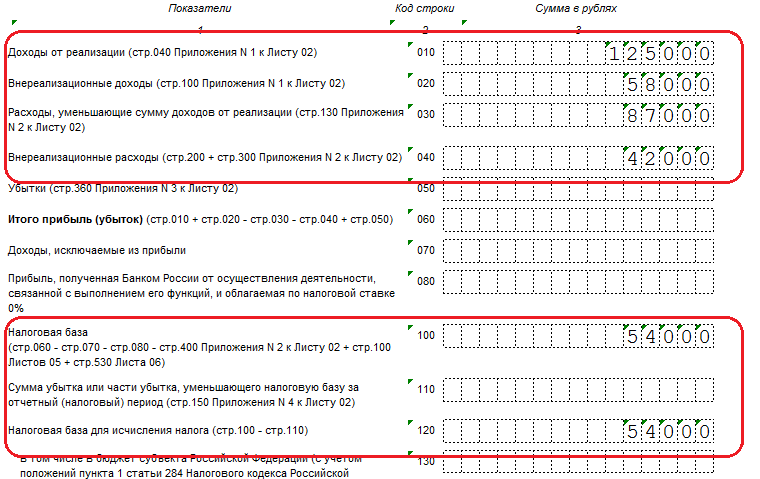

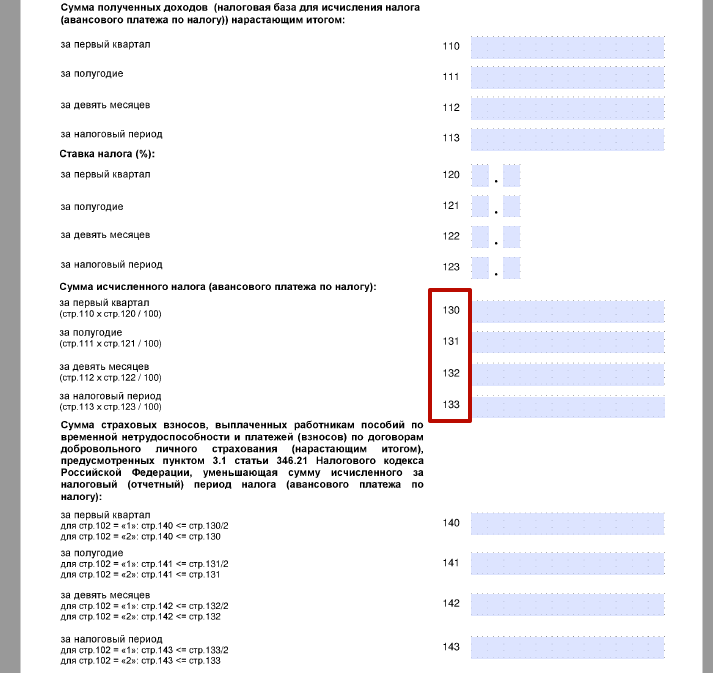

Известна налоговая база за первый квартал 2018 года и сумма накопленного налогового убытка на начало 2018 года. Продолжите заполнение налоговой декларации за указанный отчетный период.

Лист 02

Расчет налога

| Показатели | Код строки | Сумма |

|---|---|---|

Налоговая база (стр. 060 — стр.070 — стр.080 — стр.400 Приложения №2 к Листу 02 + стр.100 Листов 05 + стр.530 Листа 06) 060 — стр.070 — стр.080 — стр.400 Приложения №2 к Листу 02 + стр.100 Листов 05 + стр.530 Листа 06) | 100 | 452000 |

| Сумма убытка или части убытка, уменьшающего налоговую базу за отчетный (налоговый) период (стр.150 Приложения №4 к Листу 02) | 110 | |

| Налоговая база для исчисления налога (стр.100 — стр.110) | 120 | |

в том числе в бюджет субъекта РФ (с учетом положений пункта 1 статьи 284 НК РФ) | 130 | Х |

| Ставка налога — всего, (%) | 140 | 20 |

в том числе: | 150 | 3 |

в бюджет субъекта РФ | 160 | 17 |

в бюджет субъекта РФ (с учетом положений пункта 1 статьи 284 НК РФ) | 170 | Х |

| Сумма исчисленного налога — всего | 180 | |

в том числе: | 190 | |

в бюджет субъекта РФ | 200 |

Приложение №4 к Листу 02

Расчет суммы убытка или части убытка, уменьшающего налоговую базу

| Показатели | Код строки | Сумма |

|---|---|---|

| Остаток неперенесенного убытка на начало налогового периода | 010 | 800210 |

в том числе | 040 | 152110 |

за 2016 год | 050 | 648100 |

Налоговая база за отчетный (налоговый) период (стр. 100 Листа 02 или стр.060 Листа 05) 100 Листа 02 или стр.060 Листа 05) | 140 | |

| Сумма убытка или части убытка, уменьшающего налоговую базу за отчетный (налоговый) период — всего | 150 | |

| Остаток неперенесенного убытка на конец налогового периода — всего | 160 |

Проверка

Развернуть ответ

Подписаться?

Налоги и налогообложение. Тема 6. Налог на прибыль организаций. Тест для самопроверки – пройти тест онлайн бесплатно

Авторам

8-800-333-85-44

Оформить заявку

Вход

- Справочник

- Онлайн-калькуляторы

- Тесты с ответами

Выполним любые типы работ

- Курсовые работы

- Рефераты

- Контрольные работы

- Отчет по практике

- Эссе

Налогообложение

Налогообложение

Налогообложение

Налогообложение

Налогообложение

Налогообложение

Налогообложение

Налогообложение

Налогообложение

Контрольная работа

от 1 дня /

от 100 руб

Курсовая работа

от 5 дней /

от 1800 руб

Реферат

от 1 дня /

от 700 руб

Онлайн-помощь

от 1 дня /

от 300 руб

Оставляй заявку — и мы пройдем все тесты за тебя!

404 Cтраница не найдена

Размер:

AAA

Изображения

Вкл. Выкл.

Выкл.

Обычная версия сайта

К сожалению запрашиваемая страница не найдена.

Но вы можете воспользоваться поиском или картой сайта ниже

|

|

Тест.

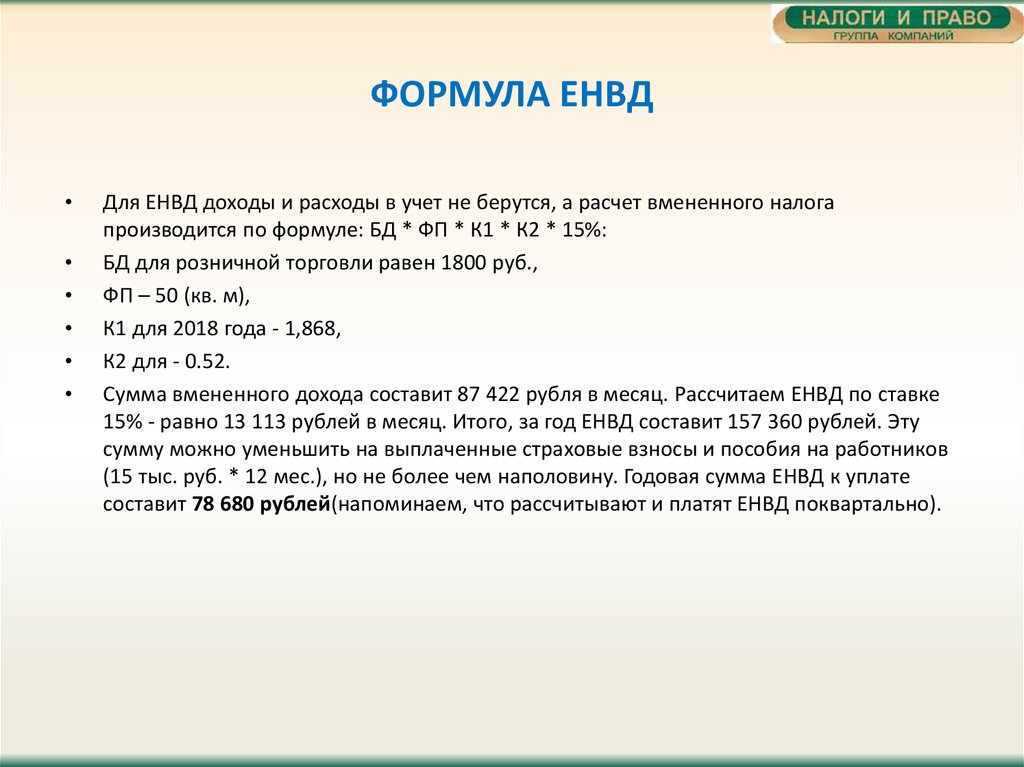

Общая характеристика системы налогообложения в виде единого налога на вмененный доход для определенных видов деятельности

Общая характеристика системы налогообложения в виде единого налога на вмененный доход для определенных видов деятельностиТест по бухгалтерскому учету, по теме «Общая характеристика системы налогообложения в виде единого налога на вмененный доход для определенных видов деятельности». Тестирование подходит для студентов различных специальностей. Правильные ответы выделены символом «+».

Единый налог на вмененный доход заменяет следующие налоги:

-: НДС;

-: Налог на прибыль;

-: Налог на имущество;

-: Страховые взносы

+: НДС; Налог на прибыль; Налог на имущество;

Для предприятий малого бизнеса предусмотрены налоговые системы:

-: общая система налогообложения;

-: налог на вмененный доход;

-: упрощенная система налогообложения;

-: общая система налогообложения; налог на вмененный доход; упрощенная система налогообложения;

+: общая система налогообложения; налог на вмененный доход; упрощенная система налогообложения; единый сельскохозяйственный налог;

Сумма ЕНВД уменьшается:

-: на сумму взносов пенсионного страхования;

-: на сумму пособий по временной трудоспособности;

+: на сумму взносов пенсионного страхования; на сумму пособий по временной трудоспособности не более чем на 50% от величины налога;

-: на сумму взносов пенсионного страхования; на сумму пособий по временной трудоспособности более 50%;

ЕНВД применяется:

-: добровольно;

-: принудительно;

+: по решению представительных органов субъектов Российской Федерации;

Кем вводится в действие система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности?

-: НК РФ

+: Региональными властями

Уплату каких налогов заменяет применение системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности для организаций?

-: Налога на прибыль организаций, налога на имущество организаций.

-: Налога на прибыль организаций, налога на имущество организаций, налога на игорный бизнес.

+: Налога на прибыль организаций, налога на имущество организаций, НДС,

НДС, страховые взносы.

Уплату каких налогов заменяет применение системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности для индивидуальных предпринимателей?

-: НДФЛ, налога на имущество физических лиц.

-: НДФЛ, налога на имущество физических лиц, земельного налога.

+: НДФЛ, налога на имущество физических лиц, НДС,

-: НДС, страховые взносы.

Налогоплательщики системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности освобождены от уплаты страховых взносов на обязательное пенсионное страхование?

+: Да.

-: Нет.

Что является объектом налогообложения системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности?

-: Доход.

+: Вмененный доход.

-: Базовая доходность

Как определяется величина вмененного дохода?

-: Как произведение базовой доходности и коэффициентов.

-: Как произведение базовой доходности и физического показателя.

+: Как произведение базовой доходности, физического показателя и коэффициентов.

Что означает базовая доходность?

+: Условная месячная доходность на единицу физического показателя.

-: Показатель, характеризующий определенный вид предпринимательской деятельности.

-: Показатель, используемый для расчета величины вмененного дохода.

Что применяется в качестве физического показателя для расчета единого налога системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности?

-: Количество работников без включения индивидуального предпринимателя, торговая площадь .

+: Количество работников , включая индивидуального предпринимателя, торговая площадь , торговое место.

-: Доход индивидуального предпринимателя.

Что признается налоговым периодом по единому налогу системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности?

+: Квартал.

-: Полугодие.

-: Девять месяцев.

Какую ставку применяют для системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности?

-: 6%.

+: 15%.

-: 6 и 15%.

В какие сроки уплачивается единый налог системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности?

+: Не позднее 25 числа следующего месяца.

-: Не позднее 20 числа следующего месяца.

-: Не позднее 15 числа следующего месяца.

В какие сроки предоставляются налоговые декларации по единому налогу системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности?

-: Не позднее 10 числа следующего месяца.

-: Не позднее 16 числа следующего месяца.

+: Нет верного ответа.

Если малое предприятие применяет ЕНВД, то налог на прибыль начисляется:

+: Дебет 99 Кредит 68;

-: Дебет 68 Кредит 99;

-: налог на прибыль не начисляется;

Если малое предприятие применяет ЕНВД, то:

+: бухгалтерская отчетность представляется;

-: бухгалтерская отчетность не представляется;

Начислен единый налог при применении ЕНВД:

+: Дебет 99 Кредит 68;

-: Дебет 84 Кредит 68;

-: Дебет 68 Кредит 99;

-: Дебет 68 Кредит 84.

Предприятия, применяющие ЕНВД от НДС:

+: освобождены;

-: не освобождены;

-: самостоятельно выбирают платить или не платить НДС;

Торгово-промышленная палата Узбекистана — Вопросы и ответы по налогам

Вопросы и ответы по налогам

| 1 | В чем разница между Единым налоговым платежом и уплатой налогов в общеустановленном порядке? | Порядок применения упрощенной системы налогообложения, учета и отчетности регулируются Налоговым Кодексом. Для организаций, применяющих упрощенную систему налогообложения в частности уплату единого налогового платежа, предусмотрена замена уплаты совокупности установленных законодательством общеустановленных налогов. При этом, сохраняется действующий порядок уплаты таможенных платежей, государственных пошлин, лицензионных сборов и отчислений в государственные социальные внебюджетные фонды. Кроме того, организации, уплачивающие единый налоговый платеж, обязаны исчислять, удерживать и перечислять в бюджет налоги, в отношении которых на них возложена обязанность налоговых агентов. Таким образом, организации, применяющие единый налоговый платеж не уплачивают: Кроме того, организации, уплачивающие единый налоговый платеж, обязаны исчислять, удерживать и перечислять в бюджет налоги, в отношении которых на них возложена обязанность налоговых агентов. Таким образом, организации, применяющие единый налоговый платеж не уплачивают:1) налог на прибыль юридических лиц; 2) налог на добавленную стоимость; 3) акцизный налог; 4) налоги и специальные платежи для недропользователей; 5) налог за пользование водными ресурсами; 6) налог на имущество; 7) земельный налог; 8) налог на благоустройство и развитие социальной инфраструктуры Вместо перечисленных налогов организации уплачивают единый налоговый платеж. |

| 2 | Является ли переход на ЕНП обязательным? | Следует отметить, что правом перехода на ЕНП обладают исключительно микрофирмы и малые предприятия, за исключением производящих алкогольную продукцию, и других, установленных законодательством. В то же время предприятия торговли и общественного питания, юридические лица в рамках деятельности по организации лотерей, тотализаторов и других основанных на риске игр, нотариусы, занимающиеся частной практикой, уплачивают единый налоговый платеж и не вправе переходить на уплату налогов и других обязательных платежей в общеустановленном порядке. В то же время предприятия торговли и общественного питания, юридические лица в рамках деятельности по организации лотерей, тотализаторов и других основанных на риске игр, нотариусы, занимающиеся частной практикой, уплачивают единый налоговый платеж и не вправе переходить на уплату налогов и других обязательных платежей в общеустановленном порядке. |

| 3 | В связи с тем что в общей налогооблагаемой базе имеется выручка от оптовой торговли и продажи прохладительных напитков, просим дать разъяснение по вопросу применения льготы: будет ли нашем случае применяться льгота по налогу, и если да, то вся ли налогооблагаемая база уменьшается на 25% или только в части выручки, полученной от использования приобретенного технологического оборудования? | Согласно статье 356 Налогового кодекса, налогооблагаемая база, исчисленная в соответствии с частями первой и второй настоящей статьи, уменьшается на сумму средств, направляемых: на приобретение нового технологического оборудования, но не более 25 процентов налогооблагаемой базы.  Уменьшение налогооблагаемой базы производится в течение пяти лет начиная с налогового периода, в котором осуществлен ввод технологического оборудования в эксплуатацию (в случае, если оборудование введено после 14.03.2007 года). Уменьшение налогооблагаемой базы производится в течение пяти лет начиная с налогового периода, в котором осуществлен ввод технологического оборудования в эксплуатацию (в случае, если оборудование введено после 14.03.2007 года).Согласно Положению “О порядке применения льгот хозяйствующими субъектами, осуществляющими модернизацию, техническое и технологическое перевооружение производства”, зарегистрированному МЮ РУ 11.06.2007 г. за № 1688, льгота по единому налоговому платежу предоставляется производственным микрофирмам и малым предприятиям в виде уменьшения в течение пяти лет налогооблагаемой базы на стоимость приобретенного нового технологического оборудования, но не более 25 процентов налогооблагаемой базы. Льгота по единому налоговому платежу предоставляется по технологическому оборудованию независимо от источника приобретения (собственные либо заемные средства, включая лизинг). Уменьшение налогооблагаемой базы производится начиная с отчетного налогового периода, в котором введено в эксплуатацию технологическое оборудование.  При этом в каждом отчетном налоговом периоде сумма средств, подлежащих вычету из налогооблагаемой базы, не должна превышать 25 процентов налогооблагаемой базы. В случае если стоимость вновь вводимого оборудования в текущем налоговом периоде превышает 25 процентов налогооблагаемой базы, оставшаяся сумма может вычитаться в последующие налоговые периоды в пределах установленного срока, с учетом установленных ограничений. При этом в каждом отчетном налоговом периоде сумма средств, подлежащих вычету из налогооблагаемой базы, не должна превышать 25 процентов налогооблагаемой базы. В случае если стоимость вновь вводимого оборудования в текущем налоговом периоде превышает 25 процентов налогооблагаемой базы, оставшаяся сумма может вычитаться в последующие налоговые периоды в пределах установленного срока, с учетом установленных ограничений. |

| 4 | Сохранилась ли в 2010 году Положение №1901 в части об освобождения от Налога на дивиденды физических лиц – учредителей микрофирм и малых предприятий? | В соответствии с постановлением Президента Республики Узбекистан от 29 декабря 2008 года N ПП-1024 «О прогнозе основных макроэкономических показателей и параметрах Государственного бюджета Республики Узбекистан на 2009 год» и Положением « Об освобождении от налогообложения доходов в виде дивидендов» зарегистрированным МЮ 10. 02.2009 г. N 1901 с 1 января 2009 года по 1 января 2014 года освобождаются от налогообложения доходы в виде дивидендов, получаемые: 02.2009 г. N 1901 с 1 января 2009 года по 1 января 2014 года освобождаются от налогообложения доходы в виде дивидендов, получаемые:физическими лицами — учредителями микрофирм и малых предприятий. Микрофирмы и малые предприятия, выплачивающие доходы в виде дивидендов физическим лицам — учредителям, не удерживают налог у источника выплаты. Льгота применяется микрофирмами и малыми предприятиями самостоятельно, без представления со стороны физического лица заявления о применении льготы. Положение « Об освобождении от налогообложения доходов в виде дивидендов» зарегистрированным МЮ 10.02.2009 г. N 1901 действует до 1 января 2014 года. |

| 5 | Имеют ли право микрофирмы и малые предприятия, заключившие трудовой договор с гражданами, работающими дома, сохранить за собой льготы и преференции? | С принятием постановления Президента Республики Узбекистан от 15.05.2009 г. № ПП – 1112 «О мерах по дальнейшей поддержке и развитию предпринимательской деятельности» микрофирмы и малые предприятии при заключении трудовых договоров с гражданами, работающими на дому (надомниками), в количестве, превышающем установленный законодательством предельный норматив численности работников не более чем на 30 процентов, за ними сохраняются предусмотренные для малых предприятий гарантии, льготы и преференции. Согласно статьям 350 Налогового кодекса Республики Узбекистан, предусмотрено, что к микрофирмам и малым предприятиями относятся юридические лица, которые по численности работников соответствуют установленному законодательством критерию. При этом: численность работников определяется исходя из среднегодовой численности работников за отчетный год; при определении среднегодовой численности работников учитывается также численность работников, принятых на работу по совместительству, договорам подряда и иным договорам гражданско-правового характера, а также численность работающих на унитарных (дочерних) предприятиях, в представительствах и филиалах; при отнесении юридического лица к категории микрофирм и малых предприятий принимается критерий численности работников, соответствующий основному (профильному) виду деятельности юридического лица. Численность в разрезе видов деятельности предусмотрена Постановлением Кабинета Министров Республики Узбекистан от 11.  10.2003 г. №439 «Об утверждении классификации предприятий и организаций, относящихся к субъектам малого предпринимательства (бизнеса)». Данным постановлением утверждена классификация предприятий и организаций, относящихся к субъектам малого предпринимательства (бизнеса). Так например, для предприятий текстильной промышленности – 50 человек (ОКОНХ 17100). Для сохранения статуса малого предприятия, предприятие, осуществляющее деятельность в сфере текстильной промышленности имеет право нанять дополнительно до 15 граждан, работающих на дому (надомники) (50*30%) и при этом сохранит право по уплате единого налогового платежа. Одновременно сообщаем, что согласно статье 22 Налогового кодекса основной вид деятельности — деятельность юридического лица, по которой доля выручки в общем объеме реализации является преобладающей. 10.2003 г. №439 «Об утверждении классификации предприятий и организаций, относящихся к субъектам малого предпринимательства (бизнеса)». Данным постановлением утверждена классификация предприятий и организаций, относящихся к субъектам малого предпринимательства (бизнеса). Так например, для предприятий текстильной промышленности – 50 человек (ОКОНХ 17100). Для сохранения статуса малого предприятия, предприятие, осуществляющее деятельность в сфере текстильной промышленности имеет право нанять дополнительно до 15 граждан, работающих на дому (надомники) (50*30%) и при этом сохранит право по уплате единого налогового платежа. Одновременно сообщаем, что согласно статье 22 Налогового кодекса основной вид деятельности — деятельность юридического лица, по которой доля выручки в общем объеме реализации является преобладающей. |

| 6 | Наше предприятие является учредителем другого вновь создан-ного предприятия. В качестве вклада в УФ внесли здание, является ли стоимость внесенного вклада доходом и облагается ли налогом? |

Согласно статьям 129, 355 Налогового кодекса Республики Узбекистан, полученные вклады в уставный фонд (уставный капитал), включая сумму превышения цены размещения акций (долей) над их номинальной стоимостью (первоначальным размером), средства, объединяемые для осуществления совместной деятельности по договору простого товарищества не рассматриваются в качестве дохода налогоплательщика и не облагаются ни налогом на прибыль, ни единым налоговым платежом. |

| 7 | Имеет ли право осуществлять хозяйственную и коммерческую деятельность представительство иностранной компании? В случае возможности осуществления представительством хозяйственной и коммерческой деятельности разъяснить порядок налогообложения. Предусматривается ли вариант перехода на единый налоговый платеж? |

Согласно пункту 7 «Положения о порядке аккредитации и деятельности представительств иностранных коммерческих организаций на территории Республики Узбекистан», утвержденного Постановлением К.М.РУз от 23.10.2000г. №410, представительства не являются юридическими лицами и не осуществляют хозяйственную или иную коммерческую деятельность, за исключением случаев предусмотренных пунктом 8 настоящего Положения (п.8. Представительство иностранной авиакомпании имеет право осуществлять коммеческую деятельность на территории Республики Узбекистан в порядке, установленном законадательством. Представительство иностранной авиакомпании признается постоянным учреждением). Представительство иностранной авиакомпании признается постоянным учреждением).При этом, если иностранное юридическое лицо осуществляет деятельность на территории Республики Узбекистан более 183 дней, то в соответствии со статьей 20 Налогового кодекса признается постоянным учреждением, если иное не предусмотрено международными договорами. Кроме того, право перехода на единный налоговый платеж на постоянные учреждения не распространяются. |

| 8 | Имеет ли право иностранная компания осуществлять коммерческую деятельность в Республике Узбекистан через представительство, аккредитованное в МВЭСИТ РУ, используя при этом сумовой расчетный счет представительства, открытый в коммерческом банке Республики Узбекистан? | Согласно пункту 7 «Положения о порядке аккредитации и деятельности представительств иностранных коммерческих организаций на территории Республики Узбекистан», утвержденного Постановлением К. М.РУз от 23.10.2000г. №410, представительства не являются юридическими лицами и не осуществляют хозяйственную или иную коммерческую деятельность, за исключением случаев предусмотренных пунктом 8 настоящего Положения (п.8. Представительство иностранной авиакомпании имеет право осуществлять коммеческую деятельность на территории Республики Узбекистан в порядке, установленном законадательством. Представительство иностранной авиакомпании признается постоянным учреждением). М.РУз от 23.10.2000г. №410, представительства не являются юридическими лицами и не осуществляют хозяйственную или иную коммерческую деятельность, за исключением случаев предусмотренных пунктом 8 настоящего Положения (п.8. Представительство иностранной авиакомпании имеет право осуществлять коммеческую деятельность на территории Республики Узбекистан в порядке, установленном законадательством. Представительство иностранной авиакомпании признается постоянным учреждением). |

Тест с ответами Налоговый учет (В соответствии с Частью 1 …)

Рубрика: Право

1. В соответствии с Частью 1 НК РФ налогоплательщики исчисляют налоговую базу по данным:

а) Бухгалтерского учета +

б) Бухгалтерского и налогового учета

в) Налогового учета

2. В соответствии с Частью 2 НК РФ налогоплательщики исчисляют налоговую базу по данным:

а) Бухгалтерского и налогового учета

б) Налогового учета +

в) Бухгалтерского учета

3. Ведение книги покупок:

Ведение книги покупок:

а) обязанность налогооблагателя

б) право налогоплательщика

в) обязанность налогоплательщика +

4. Фонд социального страхования плательщики ЕСН представляют отчет:

а) ежеквартально +

б) ежемесячно

в) по окончании налогового периода

5. Выберите неправильное утверждение: Налоговая декларация может быть подана в налоговый орган:

а) по телекоммуникационным каналам связи

б) через уполномоченного представителя

в) через городские и сельские коммуникации +

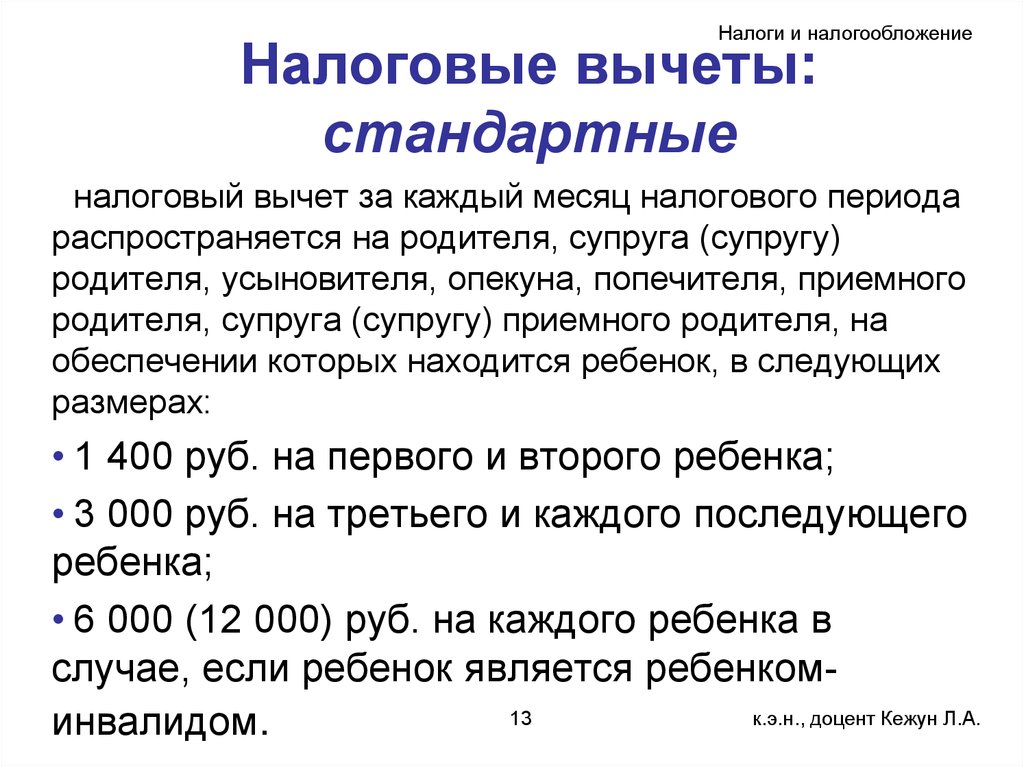

6. Для инвалидов ВОВ стандартный налоговый вычет по НДФЛ установлен в размере:

а) 8000 р.

б) 3000 р. +

в) 1000 р.

7. Для инвалидов с детства стандартный налоговый вычет по НДФЛ установлен в размере:

а) 5000 р.

б) 1000 р.

в) 500 р. +

8. Для исправления ошибок при составлении отчетности в налоговую инспекцию нужно представить:

а) уточненный расчет (налоговую декларацию) +

б) дополнительный расчет на сумму ошибки

в) заявление налогоплательщика об изменении суммы налога, причитающейся к уплате

9. Для налоговых агентов моментом определения налоговой базы является:

Для налоговых агентов моментом определения налоговой базы является:

а) день отгрузки товаров, работ, услуг или день оплаты в счет предстоящих поставок товаров, работ, услуг

б) день отгрузки товаров, работ, услуг и день оплаты в счет предстоящих поставок товаров, работ, услуг

в) наиболее ранняя из дат: день отгрузки товаров, работ, услуг, день оплаты в счет предстоящих поставок товаров, работ, услуг +

10. Для целей исчисления налога на прибыль налогоплательщики исчисляют амортизацию следующими методами:

а) линейным, нелинейным, по сумме чисел срока полезного использования, пропорционально объему произведенной продукции

б) линейным, нелинейным +

в) линейным, нелинейным, по сумме чисел срока полезного использования

11. Изменения в учетную политику вносятся в случае:

а) Изменения законодательства о налогах и сборах или изменения применяемых методов учета +

б) Изменения применяемых методов учета

в) Изменения законодательства о налогах и сборах

12. Имущественные налоговые вычеты по НДФЛ предоставляются по месту работы:

Имущественные налоговые вычеты по НДФЛ предоставляются по месту работы:

а) при продаже имущества

б) при приобретении имущества +

в) при дарении имущества

13. Индивидуальные предприниматели – налогоплательщики НДФЛ имеют право на профессиональные налоговые вычеты в сумме:

а) фактически произведенных и документально подтвержденных расходов +

б) обоснованных и документально подтвержденных расходов

в) фактически произведенных расходов

14. Каждая поданная налогоплательщиком декларация подлежит:

а) вообще не проверяется

б) выездной налоговой проверке

в) камеральной налоговой проверке +

15. Моментом определения налоговой базы по НДС при выполнении строительно-монтажных работ является:

а) последний день месяца каждого налогового периода +

б) первый день месяца каждого налогового периода

в) второй день месяца каждого налогового периода

16. Моментом определения налоговой базы по НДС пир передачи товаров, работ, услуг для собственных нужд является:

а) первый день месяца каждого налогового периода

б) день совершения передачи товаров, работ, услуг +

в) последний день месяца каждого налогового периода

17. Надо ли восстанавливать принятый к вычету «входной» НДС, если организация передала имущество в уставный капитал:

Надо ли восстанавливать принятый к вычету «входной» НДС, если организация передала имущество в уставный капитал:

а) по усмотрению организации, как записано в учетной политике организации

б) необходимо восстанавливать

в) не надо восстанавливать +

18. Налоговая декларация:

а) аналитический регистр налогового учета

б) письменное заявление налогоплательщика о доходах и расходах, иных объектах налогообложения, подаваемое им в налоговый орган +

в) расчет налога, произведенный налоговым органом

19. Налоговый учет – это система обобщения информации для определения:

а) налоговой базы и суммы налога

б) суммы налога

в) налоговой базы +

20. Налоговая база по ЕСН определяется с начала налогового периода по истечении каждого:

а) квартала нарастающим итогом

б) месяца нарастающим итогом +

в) отчетного периода нарастающим итогом

21. Налоговая декларация по ЕСН представляется организациями:

а) не позднее 30 марта +

б) не позднее 15 марта

в) не позднее 15 февраля

22. Налоговая декларация по ЕСН представляется индивидуальными

предпринимателями, не производящими выплаты в пользу физических лиц:

Налоговая декларация по ЕСН представляется индивидуальными

предпринимателями, не производящими выплаты в пользу физических лиц:

а) не позднее 30 марта

б) не позднее 30 апреля +

в) не позднее 15 марта

23. Налоговая отчетность по налогу на добавленную стоимость представляется:

а) за календарный год

б) ежемесячно

в) ежеквартально +

24. Налоговый учет по НДФЛ ведется в:

а) индивидуальной карточке

б) налоговой карточке +

в) лицевом счете

25. Налогоплательщики, освобожденные от исполнения обязанности

налогоплательщика по исчислению и уплате НДС суммы налога, уплаченные

поставщику товаров, работ, услуг:

а) принимают к вычету

б) относят на прибыль

в) относят на затраты +

26. Налоговый учет ведется для обеспечения информацией:

а) внешних пользователей

б) внутренних и внешних пользователей +

в) внутренних пользователей

27. Определение налогового учета установлено:

а) Глава 25 НК РФ +

б) Глава 21 НК РФ

в) Глава 24 НК РФ

28. Основным аналитическим регистром при применении упрощенной системы налогообложения является:

Основным аналитическим регистром при применении упрощенной системы налогообложения является:

а) книга покупок

б) книга продаж

в) книга учета доходов и расходов +

29. По НДС налоговыми регистрами являются:

а) книга покупок и книга продаж +

б) журнал полученных и выставленных счетов-фактур

в) счет-фактура

30. Подтверждением данных налогового учета являются:

а) данные бухгалтерского учета

б) первичные учетные документы +

в) налоговая декларация

10 налоговых вопросов (и ответов): возмещение, сроки и многое другое

Многие компании, представленные на Money, размещают у нас рекламу. Мнения являются нашими собственными, но компенсация и

углубленных исследований определяют, где и как могут появиться компании. Узнайте больше о том, как мы зарабатываем деньги.

До крайнего срока осталось несколько дней, а миллионы американцев до сих пор не подали свои налоговые декларации за 2021 год.

Надо признать, это было неспокойное время. Это не только третий налоговый сезон во время COVID-19.пандемия, но это также происходит, когда IRS борется с горой документов. Вдобавок ко всему, правительство изменило политику, связанную с налоговой льготой на детей и третьей проверкой стимулов, которые заставляют людей еще больше, чем обычно, стремиться получить свои налоговые возмещения.

Это не только третий налоговый сезон во время COVID-19.пандемия, но это также происходит, когда IRS борется с горой документов. Вдобавок ко всему, правительство изменило политику, связанную с налоговой льготой на детей и третьей проверкой стимулов, которые заставляют людей еще больше, чем обычно, стремиться получить свои налоговые возмещения.

Перегружены? Не волнуйся; мы здесь, чтобы помочь. Ниже приводится руководство по некоторым из наиболее часто задаваемых вопросов о налогах, а также ответы и ссылки на статьи о деньгах по каждой теме.

Когда последний день подачи налоговой декларации?

Крайний срок уплаты федеральных налогов обычно наступает 15 апреля. Но в этом году 15 апреля выпадает на праздник (День эмансипации) в Вашингтоне, округ Колумбия, поэтому в 2022 году День налогов перенесен на 18 апреля. Это означает, что для большинства людей последний день подавать налоги — понедельник.

Однако в штатах Мэн и Массачусетс понедельник , а также праздник (День патриотов), поэтому для жителей этих штатов крайний срок уплаты налогов — 19 апреля, он же вторник.

Если вы также платите налоги штата, имейте в виду, что крайний срок уплаты налога в вашем штате может отличаться от федерального(ых). Налогоплательщики в таких штатах, как Делавэр и Луизиана, должны подать налоговую декларацию до мая.

Должен ли я подавать налоги онлайн?

Да, да, тысячу раз да. Одна из причин, по которой IRS сейчас в таком беспорядке, заключается в том, что она пытается обработать миллионы старых бумажных деклараций, которые сотрудники должны делать вручную из-за устаревших технологий.

Чтобы максимизировать свои шансы на быструю обработку налоговой декларации за 2021 год, подайте онлайн-заявку и выберите способ получения возмещения путем прямого депозита.

Объявления за деньги. Мы можем получить компенсацию, если вы нажмете на это объявление. Объявление

Налоговый день сегодня. Зачем ждать подачи?

- Дни

- Часы

- Минуты

- Секунды

До 23:59 по тихоокеанскому стандартному времени, 18 апреля 2022 г.

Подайте заявку с помощью программного обеспечения, нажав на кнопку штата и федеральные налоги. Подготовка.

Подать налоговую декларацию

Могу ли я подать налоговую декларацию бесплатно?

Примерно 7 из 10 налогоплательщиков имеют право на получение бесплатной налоговой отчетности в рамках программы IRS Free File, которая предоставляет наибольшие преимущества людям, зарабатывающим 73 000 долларов или меньше. Ниже этого порога вы можете получить доступ к бесплатной пошаговой подготовке налогов на сайтах известных брендов, таких как TaxAct и TaxSlayer. Кроме того, вы ограничены использованием форм с бесплатным заполнением файлов, что требует немного больше работы.

Некоторые налоговые органы также предлагают свои собственные бесплатные версии, но не забудьте прочитать мелкий шрифт, чтобы убедиться, что выбранная вами услуга на самом деле бесплатна.

Нужна помощь с 1040? Вы можете претендовать на бесплатную налоговую помощь в рамках программ Налогового управления США по добровольному подоходному налогу или налоговому консультированию для пожилых людей.

Должен ли я требовать налоговый чек на 2021 год?

Это зависит. Прошлой весной был проведен третий платеж за экономические последствия, или проверка стимулов. Если вы получили максимальную сумму — 1400 долларов на человека — вам не нужно сообщать об этом в налоговой декларации.

Но если вы получили меньше этой суммы или не получили чек вообще, вы захотите получить кредит на восстановление. Правительство может быть должно вам больше денег, особенно если ваш доход упал или вы приобрели иждивенца в прошлом году. Если это так, IRS увеличит ваш возврат или уменьшит ваш налоговый счет на сумму, которую вы должны.

Как получить налоговый вычет на детей?

В прошлом году администрация Байдена расширила налоговую льготу на детей и сделала так, чтобы семьи могли получать половину общей стоимости шестью ежемесячными платежами. Если вы получили эти выплаты, вам необходимо указать оставшуюся часть денег в налоговой декларации за 2021 год. Используйте информацию о письме 6419, который IRS должна была отправить вам по почте этой зимой, чтобы сделать это.

Если вы отказались от этих платежей или если у вас родился ребенок в конце прошлого года, вам необходимо получить весь кредит.

Должен ли я сообщать о криптовалюте в своих налогах?

Около 40 миллионов американцев занимались криптографией. Если вы среди них, вам, вероятно, придется сообщить IRS, если вы продали криптовалюту с прибылью или с убытком, получили доход от майнинга, обменяли криптовалюту, использовали криптовалюту для оплаты чего-либо или больше.

На самом деле в форме 1040 есть вопрос, который специально касается криптовалюты налогоплательщиков: «В любое время в течение 2021 года вы получали, продавали, обменивали или иным образом распоряжались какой-либо финансовой заинтересованностью в какой-либо виртуальной валюте?» Прочтите наше руководство по налогам на криптовалюту, чтобы узнать больше.

Есть ли еще время, чтобы уменьшить мой налогооблагаемый доход?

Да. Если вы сделали определенные благотворительные пожертвования до 31 декабря, вы можете иметь право на получение специального вычета сверх установленной суммы в размере до 300 долларов США.

Кроме того, вы можете рассмотреть возможность внесения средств на индивидуальный пенсионный счет или IRA. Для людей моложе 50 лет существует ограничение в 6000 долларов, и не все имеют право на получение вычета за эти взносы, но это может быть тактикой для снижения вашего налогового бремени. Технически вы можете внести свой вклад в IRA на 2021 год до понедельника.

Где мой возврат налога?

Налоговое управление США сообщает, что большинство налоговых возмещений выплачивается в течение 21 дня.

Если вам не терпится получить эти наличные, можно отследить ваш возврат. Самый простой способ — перейти на веб-сайт IRS, где находится «Где мой возврат?». Инструмент позволит вам проверить статус вашего возврата. Но будьте готовы: вам понадобится ваш номер социального страхования, налоговый статус и точная сумма возмещения, чтобы использовать программу.

Также, где мой возврат? работает только в том случае, если прошло не менее 24 часов с тех пор, как вы подали налоговую декларацию онлайн, или четыре недели с тех пор, как вы отправили ее обычной почтой.

Объявления за деньги. Если вы нажмете на это объявление, мы можем получить компенсацию. Объявление

Увеличьте возмещаемую сумму. Подготовьте и подайте федеральную налоговую декларацию с помощью программного обеспечения для подготовки налогов

Компании-разработчики программного обеспечения для подготовки налогов, такие как TurboTax, помогут увеличить ваш потенциальный доход.

Файл «Мои налоги»

Возврат налога меньше, чем я ожидал. Что я должен делать?

Сумма возмещения в этом году в среднем примерно на 300 долларов выше из-за вышеупомянутого налогового кредита на детей и ситуаций с проверкой стимулов.

Но если вы считаете, что ваш возврат совершенно неправильный, так как он не соответствует номеру в вашей налоговой декларации, не тратьте его. Подождите, пока IRS свяжется с вами.

Если вы просто недовольны размером вашего возмещения, вы можете скорректировать удержание, отправив вашему работодателю новую форму W-4. Чем больше вы удерживаете в течение года, тем больше ваш возврат; чем меньше вы удерживаете, тем меньше оно. Однако будьте осторожны — как ни приятно получать большой чек каждую весну, переудержание приравнивается к тому, что вы даете дяде Сэму беспроцентную ссуду.

Чем больше вы удерживаете в течение года, тем больше ваш возврат; чем меньше вы удерживаете, тем меньше оно. Однако будьте осторожны — как ни приятно получать большой чек каждую весну, переудержание приравнивается к тому, что вы даете дяде Сэму беспроцентную ссуду.

Что делать, если мне нужно больше времени для подачи налоговой декларации?

Подайте заявление на продление, которое отодвинет крайний срок подачи налоговой декларации на шесть месяцев. Хотя вам все равно придется заплатить IRS все причитающиеся вам деньги, у вас будет время до 17 октября, чтобы собрать документы.

Информационный бюллетень

Все еще изучаете основы личных финансов? Позвольте нам преподать вам основные уроки денег, которые вам НЕОБХОДИМО знать. Получайте полезные советы, советы экспертов и милых животных в свой почтовый ящик каждую неделю.

Нажимая «Зарегистрироваться», я соглашаюсь получать информационные бюллетени и рекламные акции от Money и его партнеров. Я согласен с Условиями использования и Уведомлением о конфиденциальности Money и даю согласие на обработку моей личной информации.

Я согласен с Условиями использования и Уведомлением о конфиденциальности Money и даю согласие на обработку моей личной информации.

Информационный бюллетень

Подписаться удалось!

Теперь вы будете получать информационный бюллетень Money’s Dollar Scholar по телефону

. Ответьте в любое время, чтобы сообщить нам, что мы можем улучшить. Наслаждаться!

Убедитесь, что мы попали в папку «Входящие», а не в папку «Спам». Мы только что отправили вам приветственное письмо. Иногда почтовые клиенты отправляют наше первое письмо в папку со спамом или рекламными акциями. Если вы не видите нас в своем почтовом ящике, проверьте эти папки, а затем перетащите приветственное письмо в свой почтовый ящик.

Больше от денег:

10 лучших налоговых программ

7 крупных налоговых изменений, которые могут повлиять на вашу прибыль и размер вашего возмещения Ответил •••

Клаус Ведфельт / Getty Images

Автор Джин Мюррей

Обновлено 20 сентября 2022 г.

Факт проверен

Ларс Петерсон

Факт проверен Ларс Петерсон

Полная биография

Ларс Петерсон — опытный писатель и редактор, специализирующийся на личных финансах, с большим опытом работы в области личных финансов, особенно кредитных карт, банковских продуктов и ипотеки. Он пишет и редактирует уже более 20 лет и обладает способностью глубоко вникать в тему, чтобы облегчить ее понимание другими. В качестве редактора The Balance он назначил, отредактировал и проверил сотни статей.

Узнайте о нашем редакционная политика

Выяснение того, как платить налоги, может быть одной из самых неприятных вещей, с которыми могут столкнуться новые деловые партнеры. Многое будет зависеть от типа партнерства, в которое вы вступили. Но в любом случае, как только вы поймете несколько ключевых понятий, у вас будет гораздо больше уверенности при налогообложении.

Вот что вам нужно знать.

Key Takeaways

- Партнерство, в глазах IRS, является правовыми отношениями между двумя или более людьми (или коммерческими организациями). Вместе они инвестируют в бизнес и получают от него прибыль (или убыток).

- Существует несколько типов товариществ, но все они платят налоги одинаково.

- Товарищество не платит налоги; вместо этого любая прибыль или убыток передаются владельцам товарищества, и они платят налог как часть своего подоходного налога.

- Хотя товарищества не платят налоги, они все равно должны предоставлять отчеты в IRS с подробным описанием прибыли или убытков, расходов, вычетов и особенно сумм, переданных владельцам.

Что такое партнерство?

Во-первых, партнерство — это бизнес, принадлежащий нескольким лицам, которые подписали партнерское соглашение и вложили средства в бизнес. Существуют различные типы товариществ, но все они платят подоходный налог одинаково.

Теперь подробности.

Как облагаются налогом товарищества?

Компания с ограниченной ответственностью (LLC) с более чем одним владельцем (называемым «участниками») обычно облагается налогом как товарищество, поскольку IRS не признает LLC в качестве коммерческих организаций для целей налогообложения. (ООО может также облагаться налогом как корпорация или корпорация типа S.)

ООО с одним участником (только с одним владельцем) облагается налогом как индивидуальное предприятие, а не партнерство. Доход от бизнеса LLC с одним участником указывается в Приложении C личной налоговой декларации лица.

Когда должны быть поданы декларации о подоходном налоге с партнерства?

Форма 1065 (для IRS) и отдельные Приложения K-1 (для членов товарищества) должны быть представлены 15 марта года, следующего за налоговым годом. (Эта дата была изменена в 2016 году для 2017 налогового года и последующих лет.) Если 15 марта выпадает на выходной или праздничный день, сроком оплаты является следующий рабочий день.

В то время как 15 апреля является ключевой датой для подоходного налога с населения, для ООО это 15 марта. Стоит следить за фактической датой, потому что особенности календаря могут сдвинуть крайний срок подачи. IRS предоставляет полезный онлайн-календарь, чтобы помочь вам отслеживать.

Как подать налоговую декларацию о доходах партнерства?

Само товарищество не платит подоходный налог напрямую в Службу внутренних доходов. Партнерство подает информационную декларацию по форме IRS 1065. Эта форма аналогична другим формам налогообложения бизнеса.

- В первой части указывается доход товарищества, включая расчет себестоимости проданных товаров, если товарищество реализует продукцию.

- Во второй части перечислены отчисления на коммерческие расходы.

- В строке 22 показан обычный доход (чистый доход) товарищества (доход минус отчисления).

- Последняя часть вычисляет причитающиеся налоги.

Прочтите более подробную информацию о документах и файлах, необходимых для вашего налогового агента.

Как подать налоговую декларацию в качестве партнера?

Партнерам в партнерстве не выплачивается заработная плата как наемным работникам; они являются владельцами, и каждый партнер получает деньги каждый год в зависимости от своей доли в общей собственности партнерства. Индивидуальный партнерский пай определяется партнерским договором.

Выполнение расчетов дохода партнера и включение этой информации в налоговую декларацию партнера — еще один двухэтапный процесс.

Этап 1: Подготовка расписания партнера K-1

Наряду с декларацией о партнерстве по форме 1065 налоговый инспектор также готовит Приложение K-1 для каждого партнера, в котором разбивается доход партнерства и доля этого дохода для этого партнера, а также другая информация. Приложение K-1 заполняется вместе с налоговой декларацией партнера по личному подоходному налогу, и сумма убытка или дохода включается вместе с другим доходом партнера.

График К-1 — сложный документ. Это включает в себя:

- Информация о партнере

- Информация об изменениях счета капитала товарища в течение года

- Доля товарища в списке доходов и отчислений для товарищества.

График K-1 также включает в себя расчет корректировок, внесенных в основу партнера в партнерстве. База корректируется каждый год, чтобы отразить изменения в взносах партнера и распределяемой доле в налогооблагаемом и необлагаемом налогом доходе партнерства за год (включая истощение, которое аналогично амортизации природных ресурсов).

Дополнительную информацию см. в Инструкции партнера по Приложению K-1 (форма 1065).

Шаг 2: Включение информации по Приложению K-1 в декларацию о подоходном налоге партнера

Для большинства партнеров в товариществах итоги в Приложении K-1 включаются в Приложение E декларации о подоходном налоге партнера (обычно Форма 1040). Часть II Приложения E — «Доходы или убытки от товариществ и S-корпораций». В этом разделе партнер должен сообщить о доходах и убытках партнерства за год.

Затем информация из Приложения E включается в основную часть формы 1040 партнера для расчета общей суммы налога, причитающегося с этого лица.

Расписание E — еще одно сложное возвращение. См. Инструкции для Графика E для более подробной информации.

Это лишь краткий обзор того, как определяется подоходный налог партнера. Как видите, процесс этот сложный. Воспользуйтесь помощью специалиста по налогам для подготовки партнерских и партнерских налоговых деклараций.

Как мой тип партнерства влияет на мои налоги?

В Приложении E вы увидите разные разделы для активных и пассивных партнеров (также называемых партнерами с ограниченной ответственностью и общими партнерами). Пассивные партнеры — это те, кто не играет активной роли в управлении бизнесом, и если партнерство несет убытки, эти убытки могут быть ограничено.

Существует множество способов, которыми партнеры могут установить свои доли собственности в товариществе. Некоторые партнеры могут не владеть акциями, но у большинства есть акции. Некоторые товарищества дают большую долю генеральному партнеру, у которого есть дополнительные обязанности, но иногда этому лицу выплачивается заработная плата как наемному работнику.

Как подать продление налоговой декларации партнерства

Вы должны подать налоговую декларацию до установленного срока, используя форму IRS 7004. Заявление рассчитано на шесть месяцев, поэтому вы должны подать налоговую декларацию до 15 сентября.

Подача продления налоговой декларации не включает продление срока платежа. Чтобы избежать штрафов и пеней, вы должны уплатить значительную часть своих налогов к первоначальной дате уплаты налога.

Партнеры и налог на самозанятость

Партнеры также должны платить налог на самозанятость (Social Security/Medicare) исходя из своей доли прибыли (а не убытков) каждый год. Строка 14 в Графике К-1 партнера показывает доход от самозанятости. Это цифра, используемая для расчета налога на самозанятость партнера по Графику SE. Информация из этого расчета добавляется к прочим налоговым обязательствам партнера в налоговой декларации физического лица. Если партнерство не имеет дохода, налог на самозанятость не взимается.

Информация, необходимая для подачи налоговой декларации партнерства

Чтобы подать декларацию о федеральном подоходном налоге вашего партнерства, вам потребуется несколько документов:

- Копия отчета о прибылях и убытках (доходах) на конец года для партнерства. Кроме того, вам потребуются реквизиты и итоги по всем источникам доходов и видам расходов, оплачиваемых товариществом в течение года.

- Копия вашего баланса на конец года, подробная информация обо всем имуществе, которое вы приобрели в течение года, для целей расчета амортизации.

- Перечень всех акций каждого партнера и распределение прибыли или убытков между партнерами.

Вопросы и ответы по налогам, обновляемые ежедневно – Общие знания

Вопросы по налогам: решено 25 разделов вопросов и ответов по налогам с объяснением различных онлайн-подготовок к экзаменам, различных собеседований, онлайн-тестов по категории общих знаний. Раздел «Вопросы категории» с подробным описанием, объяснением поможет вам освоить тему.

Налоговые вопросы

1. Предыдущий год _____

Предыдущий год

Год получения дохода

Расчет налога Год

Вычисление дохода Год

Ни один из этих

Показать ответ

Правильно: ans: доход год

Объяснение:

Рабочая пространство

2. Человек может заработать доход _____

9 2. Человек может заработать доход.

Одна головка

Две головки

Три головки

любая из указанных

Ни одна из этих

ПОКАЖИТЕ ОТВЕТ

Правильный ответ: любой из указанных

Объяснение:

Рабочая область

3. Сумма различных голов называется _________

Сумма различных голов называется _________

Налогооблагаемый доход

Общий доход

Общий доход

Скорректированный доход

Ни один из этих

. Правильный ответ: Общий валовой доход

Объяснение:

Рабочее пространство

4. Доход, связанный с землей, но не доход от сельского хозяйства ______

Доход покупателя поставленной культуры

Доход от шахт

Доход от роялти на шахтах

Все выше

Ни один из этих

Ответ

Правильно: все вышеупомянутое

:

Рабочий пространство.

5. Сельскохозяйственный доход не объединяется с несельскохозяйственным доходом в случае ________

Фирма

Кооперативное общество

Физическое лицо

A и B оба

Ни один из этих

ПОКАЖИТЕ ОТВЕТ

Правильный ответ: A и B оба

Объяснение:

Рабочая область

900 Доход от производства чая в Индии растет.

В качестве сельскохозяйственного дохода ________

В качестве сельскохозяйственного дохода ________ 50%

60%

65%

70%

Ни один из этих

.0004

Рабочее место

7. Доход от сельского хозяйства учитывается при исчислении налога, если он составляет _______

Более рупий. 5000

Более рупий. 10000

Более рупий. 5000 и общий доход превышает предел освобождения

Огромная сумма

Ни один из этих

ПОКАЖИТЕ ОТВЕТ

Правильный ответ: Больше, чем рупий. 5000 и общий доход превышает лимит освобождения

Объяснение:

Рабочая область

8. Частично сельскохозяйственный доход составляет

чайный сад

:

Рабочее место

9. Несельскохозяйственный доход —

Несельскохозяйственный доход —

Молочный доход

Рыболовство

Горнодобывающая промышленность

Все вышеперечисленное

0004Показать ответ

Правильно ANS: все вышеперечисленное

Объяснение:

Рабочая область

10. Сельскохозяйственный доход составляет

Доход от продажи

Доход от детской. урожая

Все вышеперечисленное

Ничего из перечисленного

ПОКАЖИТЕ ОТВЕТ

Правильный ответ: Все вышеперечисленное

Объяснение:

Рабочее пространство

11. Отдел подоходного налога работает под

гос.

Президент

Комиссия по налогу на подоходный налог

CBDT

Ни один из этих

Показать ответ

Правильно ANS: CBDT

Объяснение:

Рабочая сфера

12. до 5 лакхов рупий, потолок налоговой скидки в соответствии с разделом 87A был повышен с 2000 рупий до

до 5 лакхов рупий, потолок налоговой скидки в соответствии с разделом 87A был повышен с 2000 рупий до

3000 рупий

7000 Рупий

5000 Рупий

6000 Рупий

Ни один из этих

Показать ответ

Управление ANS: 5000 рупий

Объяснение:

Workpace

9000 903

Ничего из перечисленного

ПОКАЖИТЕ ОТВЕТ

Правильный ответ:10

Объяснение:

Рабочее место

Начисляется пеня в случае задержки уплаты налога 9 В случае задержки уплаты налога 94.0020004

2% в год

1% в месяц

3% в месяц

1,5% в год

Ни один из этих

Ответ

Правильный ANS: 1% в месяц

Объяснение:

. Рабочая область

Рабочая область

15. Подоходный налог был впервые взимался в год-

1960

1950

1860

1881

Ни один из

.0004

Объяснение:

Рабочее пространство

16. Орган, по рекомендации которого амт. собранный подоходный налог распределяется между

государственными органами. _________

CBDT

Комиссия по планированию

Финансовая комиссия

Главный министр

Ни один из этих

Показать ответ

Правильно: Финансовая комиссия

. Объяснение:

0002 17. Подоходный налог ________

Подоходный налог ________

Прямой налог

Косвенное налог

Корпоративный налог

A и C Оба

Ни один из этих

Ответ

Правильно: прямой налог

:

.

18. Освобожденный доход не включает ________

Доход от сельского хозяйства в Индии

Проценты сберегательного банка почтового отделения

Дивиденды индийской компании

T.V Цены

Ни один из этих

Показать Ответ

ПРАВИЛЬНО: Т. из вышеперечисленного

Ничего из перечисленного

ПОКАЖИТЕ ОТВЕТ

Правильный ответ: Все вышеперечисленное

Объяснение:

Рабочее пространство

20. Подоходный налог взимается на ________

Подоходный налог взимается на ________

Ежемесячная база

Ежеквартальная база

Полугодовые базы

Годовой базис

Ни один из этих

Показ Ответ

Правильно: ANS: Годовой базис

. Исследование: Ответ

Правильно: ANS: Годовой основание:

.

Рабочее пространство

Вы ищете хорошую платформу для решения налоговых вопросов онлайн. Это правильное место. Время, проведенное во Fresherslive, будет для вас самым полезным.

Онлайн-тест по налогам @ Fresherslive

На этой странице представлены важные вопросы по налогам вместе с правильными ответами и четкими пояснениями, которые будут очень полезны для различных собеседований, конкурсных экзаменов и вступительных испытаний. Здесь большинство вопросов по налогам составлены с учетом новейших концепций, поэтому вы можете получить обновленную информацию с помощью этих онлайн-тестов по налогам. Вопросы Tax Online Test предоставляются от базового уровня до сложного уровня.

Вопросы Tax Online Test предоставляются от базового уровня до сложного уровня.

Зачем практиковать налоги Тестовые вопросы онлайн @ Fresherslive?

Вопросы по налогам доставляются с точными ответами. Для решения каждого вопроса очень понятные объяснения снабжены диаграммами, где это необходимо.

Практика перед аналогичными вопросами по налогам может улучшить ваши результаты на реальных экзаменах и собеседовании.

Управление временем для быстрого ответа на вопросы о налогах в первую очередь важно для успеха на конкурсных экзаменах и собеседованиях.

С помощью вопросов и ответов Fresherslive о налогах вы можете получить всю необходимую информацию для решения любых сложных вопросов по налогам в короткие сроки, а также быстрым методом.

Победителями становятся те, кто может использовать самый простой способ решения вопроса. Чтобы у них хватило времени на решение всех экзаменационных вопросов, правильно, без напряга. Fresherslive предлагает самые простые способы ответить на любые сложные вопросы. Практикуйтесь в серии тестов Fresherslive, чтобы обеспечить успех на всех конкурсных экзаменах, вступительных экзаменах и вступительных тестах.

Практикуйтесь в серии тестов Fresherslive, чтобы обеспечить успех на всех конкурсных экзаменах, вступительных экзаменах и вступительных тестах.

Почему Fresherslive для подготовки к налоговому онлайн-тесту?

Большинству соискателей, которым трудно сдать налоговый тест или застрять на каком-то конкретном вопросе, наши разделы налогового теста помогут вам успешно сдать экзамены, а также пройти собеседование. Чтобы получить четкое представление о налогах, воспользуйтесь этими дополнительными вопросами о налогах с ответами.

Вы можете использовать онлайн-тест Fresherslive в любое время. Начните свое дело с чего угодно, используя наш образец налогового онлайн-теста, и создайте себе успешный тест. Fresherslive предоставляет вам новую возможность улучшить себя. Бери и используй по максимуму. УДАЧИ для вашего светлого будущего.

Индивидуальный подоходный налог

Обнаружен неподдерживаемый браузер

Используемый вами веб-браузер не поддерживается, и некоторые функции этого сайта могут работать не так, как предполагалось. Пожалуйста, установите современный браузер, такой как Chrome, Firefox или Edge, чтобы использовать все функции, которые может предложить Michigan.gov.

Пожалуйста, установите современный браузер, такой как Chrome, Firefox или Edge, чтобы использовать все функции, которые может предложить Michigan.gov.

Поддерживаемые браузеры

- Google Chrome

- Сафари

- Microsoft Edge

- Firefox

Индивидуальный подоходный налог

Доход от коммерческой деятельности, подлежащий отчетности в MI-1040 или MI-1041

Композитные часто задаваемые вопросы

Часто задаваемые вопросы об электронных платежах

Часто задаваемые вопросы о фидуциарных услугах

Flow-Through Entity (FTE) Налоговый кредит Часто задаваемые вопросы

Часто задаваемые вопросы о налоге на наследство

Письма/извещения налогоплательщикам

Preguntas mas Frecuentes

- 1099-G Оценщик

- Пояснение к замещающей форме 1099-G

- Какой федеральный идентификационный номер штата Мичиган используется в замещающей форме 1099-G?

- Что мне делать, если я считаю, что стал жертвой кражи личных данных, не подал налоговую декларацию штата Мичиган, но получил замещающую форму 1099-Г?

- Когда замещающая форма 1099-G отправляется по почте?

- Почему я получил Замещающую форму 1099-G?

- Почему сумма, указанная в моей Замещающей форме 1099-G, не соответствует тому, что я получил на самом деле?

- Включаю ли я полную сумму дохода по безработице, полученную в Общие ресурсы домохозяйства (THR)?

- Как нерезидент Мичигана должен распределить федеральное исключение из пособия по безработице в 2020 году в своем Приложении NR?

- Для налогоплательщиков, подающих декларацию о подоходном налоге с физических лиц штата Мичиган за неполный год, MI-1040, как распределяется федеральное исключение дохода по безработице в Приложении NR?

- Я не имею права на федеральное исключение дохода по безработице, поскольку мой модифицированный скорректированный валовой доход (AGI) превышает федеральный порог.

Могу ли я по-прежнему исключить этот доход по безработице из декларации о подоходном налоге с физических лиц штата Мичиган, MI-1040?

Могу ли я по-прежнему исключить этот доход по безработице из декларации о подоходном налоге с физических лиц штата Мичиган, MI-1040? - Я подал в электронном виде свою налоговую декларацию о подоходном налоге с физических лиц штата Мичиган MI-1040, не заявляя об исключении из федерального бюджета по безработице. Если я получу возмещение за мой измененный MI-1040, получу ли я проценты?

- Я подал декларацию о подоходном налоге с физических лиц в штате Мичиган, MI-1040, до принятия федерального законодательства, которое исключало до 10 200 долларов на человека, отвечающего требованиям (исходя из пределов дохода), из дохода по безработице. Что я должен сделать, чтобы изменить мою декларацию?

- Соответствует ли штат Мичиган федеральному исключению дохода по безработице в размере до 10 200 на квалифицированное лицо (исходя из пределов дохода), или исключенная сумма добавляется обратно к налогооблагаемому доходу штата Мичиган?

- В декларации по федеральному подоходному налогу сообщается об исключении дохода по безработице в размере 10 200 долларов США на человека, отвечающего установленным требованиям (исходя из пределов дохода).

Разрешено ли аналогичное вычитание из декларации о подоходном налоге с физических лиц штата Мичиган, MI-1040?

Разрешено ли аналогичное вычитание из декларации о подоходном налоге с физических лиц штата Мичиган, MI-1040? - Что мне делать, если я подал налоговую декларацию о подоходном налоге с физических лиц штата Мичиган, MI-1040, не заявив о федеральном исключении по безработице, и не заплатил?

- Если Налоговая служба изменила мой скорректированный валовой доход (AGI) и/или льготы в моей федеральной декларации, должен ли я подать исправленную налоговую декларацию штата Мичиган?

- Могу ли я внести поправки в свою декларацию по Мичигану, чтобы изменить статус подачи?

- Какие формы нужно использовать для исправления ошибки в декларации за 2017 налоговый год и последующие налоговые годы?

- Какие сопроводительные документы необходимо приложить к измененному штату Мичиган MI-1040?

- Когда мне следует внести поправки в мою налоговую декларацию по Мичигану?

- Когда будет заполнена моя измененная декларация?

- Почему я получаю счет из своей первоначальной декларации, когда я подал исправленную декларацию, показывающую, что я не должен?

- Почему моя измененная декларация была скорректирована или отклонена?

- Могу ли я задать вопрос о моем счете, не обращаясь к представителю отдела обслуживания клиентов?

- Как подать заявление об освобождении от штрафа?

- Как подать заявку на соглашение о рассрочке?

- Какие у меня есть способы оплаты?

- Что делать, если я не могу полностью оплатить свой долг?

- Что делать, если я получил счет и не должен его платить?

- Что делать, если я получил счет за умершего налогоплательщика?

- Куда я могу отправить платеж и/или корреспонденцию?

- Почему я получил счет на уплату налогов, если в декларации я предоставил информацию о своем банковском счете для снятия средств?

- Почему я получил этот счет?

- Почему мне так долго не пришел счет?

- Почему я получил счет, хотя я уже оплатил?

- Почему в моей декларации/уплате подоходного налога с физических лиц указан штраф?

- Будут ли отменены штрафы и проценты, если я предоставлю доказательства того, что я отправил платеж своевременно, но чек не прошел проверку в моем финансовом учреждении?

- Включены ли прощенные ссуды в рамках Программы защиты зарплаты (аннулирование долга) в общие ресурсы домохозяйства?

- Облагаются ли прощенные ссуды в рамках Программы защиты зарплаты налогом в Мичигане?

- Облагаются ли налогом пособия по безработице (включая дополнительные 600 долларов США в неделю, получаемые в соответствии с Законом о помощи, помощи и экономической безопасности в связи с коронавирусом (CARES)) в Мичигане?

- Как вычет благотворительных взносов, заявленный в 2020 или 2021 году, влияет на налогооблагаемый доход штата Мичиган?

- Как вычет благотворительного взноса, заявленный в 2020 или 2021 году, влияет на общие ресурсы домохозяйства?

- Применяется ли продление срока подачи декларации о подоходном налоге с физических лиц в штате Мичиган за 2020 год, декларации MI-1040 до 17 мая 2021 года к крайнему сроку возмещения в соответствии с четырехлетним сроком исковой давности для подачи заявления о возмещении за 2016 год в штате Мичиган?

- Как платежи по экономическим последствиям (стимулирующие выплаты Закона CARES и Закона о налоговых льготах COVID) повлияют на декларацию о подоходном налоге с физических лиц штата Мичиган (MI-1040)?

- Как платежи экономического воздействия (стимулирующие платежи Закона CARES и Закона о налоговых льготах COVID) повлияют на общие ресурсы домохозяйства заявителя при подаче заявления на налоговый кредит на имущество приусадебного участка или кредит на отопление дома?

- Если я попрошу продлить срок подачи декларации о подоходном налоге с физических лиц в Мичигане за 2020 год, MI-1040, должна ли моя декларация быть подана 15 ноября 2021 г.

вместо 15 октября 2021 г.?

вместо 15 октября 2021 г.? - Если я возьму пенсионное распределение, связанное с коронавирусом, в 2020 году и сообщу одну треть распределения каждый год на 2020, 2021 и 2022 годы, какая часть распределения приходится на общие ресурсы домохозяйства (THR) каждый год?

- Облагается ли налогом в Мичигане заработная плата, полученная нерезидентом Мичигана при временном дистанционном труде из Мичигана?

- Облагается ли налогом в другом штате заработная плата, полученная резидентом Мичигана, работающим дистанционно из Мичигана для работодателя, физически находящегося в другом штате?

- Облагается ли налогом в Мичигане заработная плата резидента Мичигана, работающего удаленно из другого штата?

- Как удаленная работа повлияет на налоговую декларацию по городу-нерезиденту работника?

- Может ли работник вычесть какие-либо расходы (например, коммунальные услуги, интернет-услуги, оргтехнику), понесенные в связи с удаленной работой для работодателя?

- Что такое удаленная работа?

- Считаюсь ли я жителем Мичигана, если я студент из другого штата, посещающий колледж/университет Мичигана?

- Облагается ли налогом доход, полученный мной в штате Мичиган во время учебы в колледже?

- Облагается ли налогом доход, который я зарабатываю за пределами Мичигана, если я являюсь жителем Мичигана, посещаю колледж и работаю в другом штате?

- Могу ли я получить кредит на отопление дома, если я студент колледжа?

- Могу ли я претендовать на налоговый кредит на недвижимость, если я учусь в колледже?

- Дополнительная информация для учащихся

- Как я могу получить копии W-2?

- Как я могу получить копии ранее поданных деклараций?

- Необязательная информация о супруге

- Что мне нужно включить в декларацию и/или кредит, поданную от имени умершего налогоплательщика?

- Какие документы необходимы, если я являюсь личным представителем умершего налогоплательщика?

- Что делать, если у меня есть чек/энергетическая тратта на умершего налогоплательщика?

- Как я могу получить возмещение подоходного налога прямым переводом?

- Что произойдет, если мой счет был закрыт во время внесения депозита?

- Что делать, если в моем финансовом учреждении нет записей о внесении моего возмещения?

- Что мне делать, если моя декларация завершена, но у моего составителя нет записи о моем прямом депозите.

- Что делать, если номер счета в моей декларации неверный?

- Что делать, если маршрутный транзитный номер при возврате указан неправильно?

- Могу ли я подать исправленную декларацию в электронном виде, если я допустил ошибку в своей первоначальной налоговой декларации по индивидуальному подоходному налогу штата Мичиган?

- Могу ли я подать в электронном виде свою налоговую декларацию по индивидуальному подоходному налогу штата Мичиган (и/или налоговую декларацию города Детройта) отдельно от моей федеральной декларации?

- Могу ли я подписать электронную декларацию по Мичигану в электронной форме?

- Сколько времени займет обработка моей электронной декларации?

- Сколько стоит подать документы в электронном виде?

- Как я узнаю, была ли получена моя декларация, поданная в электронном виде?

- Какие формы индивидуального подоходного налога подходят для электронной подачи?

- Что делать, если моя декларация была отклонена?

- Что мне делать, если я должен подать налоговую декларацию и хочу подать налоговую декларацию в электронном виде?

- Где я могу найти дополнительную информацию об электронном файле штата Мичиган?

- Куда отправить справку об индивидуальном подоходном налоге штата Мичиган для электронного файла MI-8453?

- Должен ли я уплачивать расчетный налог?

- Существуют ли какие-либо исключения для подачи расчетных налоговых платежей для фермеров, рыбаков или моряков?

- Как рассчитываются штрафы/проценты за непредставление или недоплату расчетных платежей?

- Если я все еще получаю пособие по безработице в 2021 году, должен ли я производить расчетные платежи за 2021 налоговый год?

- Что произойдет, если я не подам декларацию и не уплачу требуемые расчетные налоговые платежи?

- Когда должны быть уплачены ежеквартальные расчетные налоговые платежи?

- Почему мне начисляют штраф и проценты за недоплату расчетного подоходного налога?

- Что мне делать, если мне было отказано в налоговой льготе по сохранению сельскохозяйственных угодий на том основании, что в Министерстве сельского хозяйства и развития сельских районов штата Мичиган нет записи о номере соглашения, указанном в моем Приложении CR-5?

- Должен ли я предоставить подписанный отчет о распределении или Приложение K-1?

- Нужно ли мне заявлять о налоговом вычете за сохранение сельскохозяйственных угодий в качестве дохода?

- Должен ли я заявлять о налоговом кредите на недвижимость в качестве дохода?

- Нужно ли мне предоставлять форму MI-1040CR при подаче заявки на налоговый кредит на сохранение сельскохозяйственных угодий?

- Как и когда я могу запросить новое соглашение?

- Как мне заявить о соглашении, которое распространяется на землю, в нескольких отчетах по налогу на имущество?

- Как мне определить, какие налоги на имущество имеют право на получение налоговой льготы по сохранению сельскохозяйственных угодий, если моя налоговая декларация включает землю, исключенную из моего соглашения о правах на застройку сельскохозяйственных угодий (FDRA)?

- Я уменьшил свои налоги на имущество до процентной доли освобождения от основного места жительства (P.

R.E.)/освобождения от квалифицированного сельскохозяйственного труда, но все же получил сообщение о том, что налоги на имущество были уменьшены для кредита. Почему их еще больше сократили?

R.E.)/освобождения от квалифицированного сельскохозяйственного труда, но все же получил сообщение о том, что налоги на имущество были уменьшены для кредита. Почему их еще больше сократили? - Мой налоговый кредит на сохранение сельскохозяйственных угодий был выдан совместно с округом, как мне его обналичить?

- В моей декларации по налогу на имущество есть земли, зарегистрированные в нескольких соглашениях. Как я могу потребовать эти соглашения?

- Мои налоги на недвижимость были скорректированы на основе налогооблагаемой стоимости, указанной в моем Приложении CR-5, и фактической местной ставки налога на прибыль. Я требую общую сумму налогов, выставленных в счет по моему налогу на имущество. Почему мои налоги на недвижимость были снижены?

- Должен ли я подать налоговую декларацию по индивидуальному подоходному налогу (MI-1040) или налоговую декларацию по налогу на прибыль в штате Мичиган (форма 4594), чтобы получить налоговый кредит на сохранение сельскохозяйственных угодий?

- Что должно быть включено в мое заявление на получение налогового кредита на сохранение сельскохозяйственных угодий?

- Какие налоги на недвижимость я могу требовать, если я купил/продал недвижимость, зарегистрированную в соглашении о правах на застройку сельскохозяйственных угодий (FDRA) в течение налогового года?

- Какие налоги на имущество могут быть запрошены по налоговому кредиту на сохранение сельскохозяйственных угодий?

- Что мне делать, если мне было отказано в налоговом вычете за сохранение сельскохозяйственных угодий, поскольку соглашение(я) о правах на застройку сельскохозяйственных угодий (FDRA), которое я утверждал, было заключено не на мое имя?

- Где я могу найти номер своего соглашения?

- Почему моя налоговая скидка на сохранение сельскохозяйственных угодий была выдана совместно с округом?

- Почему мой налоговый кредит на сохранение сельскохозяйственных угодий был уменьшен за счет специальных оценок, сборов за сбор, превышающих 1%, штрафов и/или процентов?