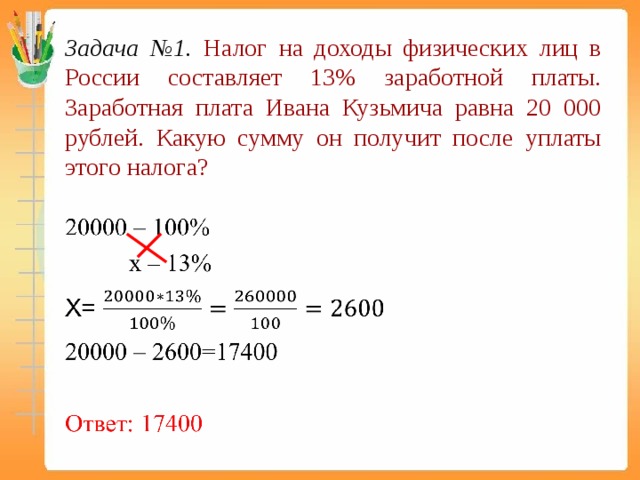

Задачи по НДФЛ

Задача № 1

Налоговый инспектор, вернувшись из командировки не вернул своевременно 200 грн. излишне выплаченных ему командировочных. Начисленная зарплата – 700 грн.Рассчитайте сумму удержаний из заработной платы. Какую сумму зарплаты получит инспектор в кассе в текущем месяце?

Задача № 2

Инспектор является чернобыльцем 1-й степени. Заработная плата многодетной вдовы (4 детей)- 2000 грн. Рассчитайте сумму подоходного налога при условии, что она не является госслужащей или научным работником Преподаватель КГАУ имеет оклад 1000 грн.

Задача № 3

В январе преподаватель брал отпуск за свой счет на 2 недели и ему была начислена зарплата 500 грн. Произведите годовой перерасчет НДФЛ.

Задача № 4

Инженер имеет оклад 700 грн + работодатель оплачивает расходы по найму жилья. (ежемесячно – 1000 грн) Рассчитайте сумму НДФ.

Начисленная заработная плата многодетной вдовы (3 детей)- 770 грн. Какую сумму зарплаты она получит, если является госслужащей?

Какую сумму зарплаты она получит, если является госслужащей?

Задача № 6

Инженер, вернувшись из командировки не вернул своевременно 300 грн. излишне выплаченных ему командировочных. Начисленная зарплата – 500 грн. Рассчитайте сумму удержаний из заработной платы. Какую сумму зарплаты получит инженер в кассе в текущем месяце, если он является инвалидом 1-й группы.

Задачи Налог на доходы физических лиц

Вы получили 50 грн. по счетам Сбербанка СССР. Будет ли эта сумма включаться в Ваш налогооблагаемый доход? Вы съездили в Трускавец по бесплатной санаторной путевке, предоставленной профкомом. Обычная стоимость курса пребывания в данном санатории – 2000 грн. Будет ли эта сумма включаться в Ваш налогооблагаемый доход? Вы использовали право бесплатной приватизации жилья. Обычная стоимость квартиры – 100 тыс. грн. Будет ли эта сумма включаться в Ваш налогооблагаемый доход? На какую сумму пополнится семейный бюджет Еримизиной, если она работает в КГАУ по основному месту работы, где ей начисляют зарплату — 1800 грн.

1-й – в случае, если она не имеет понятия, что такое НДФЛ и налоговая социальная льгота и в бухгалтерию по месту работы не обращалась

2-й – в случае, если по основному месту работы ею был написан отказ от социальной льготы, а по совместительству – заявление о получении социальной льготы.

Дайте рекомендацию – стоит ли ей подавать годовую декларацию о доходах и претендовать на налоговый кредит, если в течение 2007 года она заплатила 1000 грн. за обучение дочери в спортивной школе (образовательные услуги)

Рассчитайте сумму удержаний из доходов дворника Иванова. В течение месяца:

· ему начислили зарплату 500 грн.;

· премию – 50 грн.;

· им получена натуроплата – 1 ц зерна стоимостью 120 грн с учетом НДС;

· своевременно не были возвращены излишне уплаченные командировачные в сумме 20 грн;

· получена пенсия как инвалида 2-й группы – 200 грн.

Опишите в каком размере и с какого момента применяются санкции к работнику, который незаконно получил две социальные льготы по разным местам работы В течение года работнику, находящемуся на сдельной оплате труда была начислена зарплата:

· Январь — 1000 грн;

· Февраль — 500 грн.;

· Март — 800 грн.;

· Апрель — 700 грн.;

· Май — 1300 грн.;

· Июнь — 2000 грн.;

· Июль — 600 грн.;

· Август — 400 грн.;

· Сентябрь — 1100 грн.;

· Октябрь — 1400 грн.;

· Ноябрь — 1200 грн.;

· Декабрь — 450 грн.

Рассчитайте ежемесячную сумму НДФЛ. Сделайте перерасчет НДФЛ по результатам года

При каком размере месячного дохода человек может претендовать на социальную льготу? Перечислите родственников 1-й степени родства Что такое пассивные доходы? Что обязан сделать наследник помимо уплаты самого НДФЛ? Какой кредит называют ипотечным?

404 Cтраница не найдена

Мы используем файлы cookies для улучшения работы сайта МГТУ и большего удобства его использования. Более подробную информацию об использовании файлов cookies можно найти здесь.

Продолжая пользоваться сайтом, вы подтверждаете, что были проинформированы об использовании файлов cookies сайтом ФГБОУ ВО «МГТУ» и согласны с нашими правилами обработки персональных данных.

Более подробную информацию об использовании файлов cookies можно найти здесь.

Продолжая пользоваться сайтом, вы подтверждаете, что были проинформированы об использовании файлов cookies сайтом ФГБОУ ВО «МГТУ» и согласны с нашими правилами обработки персональных данных.

Размер:

Изображения Вкл. Выкл.

Обычная версия сайта

К сожалению запрашиваемая страница не найдена.

Но вы можете воспользоваться поиском или картой сайта ниже

|

|

Подоходный налог с населения: обзор — FindLaw

Правительство ежегодно собирает подоходный налог с резидентов США. Доходы от подоходного налога с населения помогают федеральному правительству финансировать строительство дорог, национальную оборону и систему социального обеспечения. В случае трудоустройства работодатель физического лица будет удерживать подоходный налог. Поскольку с самозанятых не удерживаются налоги, они, как правило, будут платить расчетные налоги в течение года.

Доходы от подоходного налога с населения помогают федеральному правительству финансировать строительство дорог, национальную оборону и систему социального обеспечения. В случае трудоустройства работодатель физического лица будет удерживать подоходный налог. Поскольку с самозанятых не удерживаются налоги, они, как правило, будут платить расчетные налоги в течение года.

Обзор вопросов, связанных с подачей налоговых деклараций и уплатой налога на доходы физических лиц. Дополнительные статьи и ресурсы см. в разделах FindLaw «Основы подоходного налога» и «Подача налоговой декларации».

Часто задаваемые вопросы о подаче декларации о подоходном налоге

Вот ответы на распространенные вопросы, связанные с подачей декларации о подоходном налоге:

Какой доход облагается подоходным налогом?

Физические лица должны платить налоги с доходов, включая заработную плату, оклады, чаевые, комиссионные, доход от бизнеса, арендную плату, дивиденды, алименты, прирост капитала, выплаты от традиционных IRA, пособия по безработице и пособия по социальному обеспечению.

Какие виды вычетов я могу получить?

Налоговые вычеты – это корректировки налогооблагаемого дохода физического лица. На каждый доллар отчислений, которые имеет физическое лицо, сумма дохода, с которого правительство взимает налоги, уменьшается на доллар. Налогоплательщик может воспользоваться стандартным вычетом или постатейным вычетом. Общие вычеты включают проценты по студенческому кредиту, обучение в колледже, медицинские и стоматологические расходы, баллы по ипотеке, проценты по ипотеке, налоги на имущество, подоходный налог штата, благотворительные взносы и расходы домашнего офиса.

Что такое налоговые льготы?

Налоговые кредиты уменьшают налоговые обязательства физического лица доллар за доллар. На каждый доллар налоговых льгот, которые имеет физическое лицо, сумма налогов, которые они должны платить, уменьшается на доллар. Каждый год становятся доступными новые налоговые льготы, но общие кредиты включают кредит на заработанный доход, кредит на покупку жилья впервые, кредит на уход за детьми и иждивенцами, кредит на усыновление, кредит на надежду и обучение на протяжении всей жизни, кредит для пожилых людей и инвалидов, а также кредит пенсионных сбережений. .

.

Могу ли я получить отсрочку, если я не смогу подать налоговую декларацию до 15 апреля?

Если налогоплательщик не может подать декларацию вовремя, налогоплательщик может подать запрос на автоматическое продление, заполнив форму IRS 4868. Наряду с подачей формы необходимо оплатить все налоговые обязательства или расчетный доход. налог к уплате. Расширение файла не продлевает время оплаты.

Что произойдет, если я не подам налоговую декларацию?

Если с даты подачи налоговой декларации не прошло шести лет, IRS может возбудить уголовное дело против налогоплательщика. IRS также может осуществлять деятельность по сбору платежей без каких-либо временных ограничений. Кроме того, непредставление налоговой декларации в установленный срок может привести к начислению штрафов и процентов по налоговому долгу, подаче Налоговым управлением налоговой декларации для налогоплательщика, и Налоговое управление США может начать деятельность по сбору налогов, включая взимание заработной платы и банковских счетов и наложение залога на недвижимое имущество — после оценки налогового долга.

Должен ли я подавать налоговую декларацию, если я живу в другой стране?

Гражданин США, получающий доход за границей, по-прежнему должен подавать налоговую декларацию и платить налоги правительству США. Если налогоплательщик имеет право на исключение доходов, полученных за границей, налогоплательщик может исключить иностранные доходы в размере до 107 600 долларов США (на 2020 год). Налогоплательщик также может претендовать на исключение и вычет за жилье за границей. В некоторых странах налогоплательщик может также платить подоходный налог в стране, в которой он проживает.

Какие виды деятельности могут вызвать проверку со стороны IRS?

Трудно полностью проверить налоговую декларацию, но некоторые действия налогоплательщика могут выделиться. Например, IRS может более тщательно проверять самозанятого человека, чем работающего налогоплательщика, потому что у него больше возможностей скрыть доход и заявить личные расходы как деловые расходы.

Часто задаваемые вопросы об уплате подоходного налога с населения

Вот ответы на распространенные вопросы, связанные с уплатой подоходного налога с населения:

Могу ли я оплатить свой налоговый долг в рассрочку?

Налогоплательщик, который не в состоянии выплатить свой налоговый долг к установленному сроку, может заключить соглашение о рассрочке с IRS. Соглашение о рассрочке позволяет выплачивать долг в рассрочку, но будут применяться проценты и штрафы. Чтобы соответствовать требованиям, налогоплательщик должен быть в курсе своих налоговых деклараций.

Соглашение о рассрочке позволяет выплачивать долг в рассрочку, но будут применяться проценты и штрафы. Чтобы соответствовать требованиям, налогоплательщик должен быть в курсе своих налоговых деклараций.

Могу ли я урегулировать свой налоговый долг с IRS?

В некоторых случаях IRS соглашается погасить налоговую задолженность на сумму, меньшую, чем задолженность налогоплательщика. Просьбы об урегулировании долгов называются «компромиссными предложениями» (OIC). Если должник может полностью оплатить налоговые обязательства в рассрочку или другим способом, IRS, скорее всего, отклонит запрос на урегулирование. IRS может принять запрос по трем причинам: есть сомнения в отношении налоговых обязательств, есть сомнения в том, что налоговая задолженность подлежит взысканию, или взыскание налоговых обязательств создаст экономические трудности или исключительные обстоятельства, делающие это несправедливым.

Устранит ли банкротство налоговую задолженность?

В большинстве случаев налоговая ответственность сохраняется после банкротства. В главе 13 должник должен будет полностью выплатить долг в соответствии с планом погашения, и должник, скорее всего, будет продолжать платить долг по завершении банкротства в соответствии с главой 7. Однако налогоплательщик может исполнить налоговое обязательство в главе 7 при выполнении определенных условий.

В главе 13 должник должен будет полностью выплатить долг в соответствии с планом погашения, и должник, скорее всего, будет продолжать платить долг по завершении банкротства в соответствии с главой 7. Однако налогоплательщик может исполнить налоговое обязательство в главе 7 при выполнении определенных условий.

Подумайте о том, чтобы поговорить с бухгалтером или налоговым юристом, если у вас есть дополнительные вопросы о подаче и уплате личного подоходного налога.

Что такое резерв по подоходному налогу и как его рассчитать?

Налоговое положение

Что такое налоговая резервация? Налоговый резерв — это предполагаемая сумма подоходного налога, которую компания по закону должна заплатить в IRS за текущий год. Это всего лишь один из видов резервов, которые корпоративные финансовые отделы откладывают для покрытия вероятных будущих расходов. Другие типы резервов, которые обычно учитывает бизнес, включают безнадежные долги, амортизацию, гарантии на продукцию, пенсии и торговые надбавки.

Другие типы резервов, которые обычно учитывает бизнес, включают безнадежные долги, амортизацию, гарантии на продукцию, пенсии и торговые надбавки.

Налоговые резервы считаются текущими налоговыми обязательствами для целей бухгалтерского учета, поскольку они представляют собой суммы, предназначенные для уплаты налогов в текущем году. Хотя базовое определение звучит просто, не всегда просто подготовиться к расчету налоговых резервов таким образом, чтобы это было наилучшим для бизнеса способом, который был бы быстрым, точным и надежным. Оценка налоговых резервов за каждый год не является рутинной задачей и может потребовать много времени и усилий от корпоративных налоговых органов.

Как рассчитать резерв по налогу на прибыль

Резерв по налогу на прибыль компании состоит из двух частей: текущий расход по налогу на прибыль и расход по отложенному налогу на прибыль . Чтобы усложнить ситуацию, большинство бухгалтерских отделов используют общепринятые принципы бухгалтерского учета (GAAP) для расчета своего финансового положения. Процедуры GAAP существенно отличаются от правил учета налога на прибыль. Эти различия играют важную роль при расчете текущих и отложенных расходов по налогу на прибыль.

Процедуры GAAP существенно отличаются от правил учета налога на прибыль. Эти различия играют важную роль при расчете текущих и отложенных расходов по налогу на прибыль.

Текущие расходы по налогу представляют собой сумму налога на прибыль, которую компания уплатит за текущий год. Он рассчитывается на основе текущей прибыли и постоянных и временных разниц текущего года между правилами GAAP и налогом на прибыль. Следующие шаги описывают, как рассчитать текущий резерв по подоходному налогу:

- Начните с чистой прибыли вашей компании. Это ваш доход, рассчитанный по правилам GAAP до налогообложения.

- Рассчитайте постоянные разницы текущего года. Это статьи доходов или расходов, которые не разрешены для целей налога на прибыль, но разрешены в соответствии с GAAP. Поскольку эти статьи расходов или доходов запрещены или не признаются для целей налогообложения прибыли, они считаются постоянными.

Примеры постоянных разниц включают штрафы и пени, представительские расходы, проценты по муниципальным облигациям и поступления по страхованию жизни.

Примеры постоянных разниц включают штрафы и пени, представительские расходы, проценты по муниципальным облигациям и поступления по страхованию жизни. - Рассчитайте временные разницы текущего года. Это статьи расходов или доходов, которые разрешены для целей GAAP или налога на прибыль в течение одного года, но не в рамках другой системы учета до следующего года. Определите временные разницы вашей компании, просмотрев балансовый отчет за текущий год и выявив различия между вашими расчетами GAAP и вашими расчетами подоходного налога. Общие временные разницы включают понесенные, но еще не оплаченные расходы, а также амортизацию.

- Применение кредитов и чистых операционных убытков (NOL). После того, как вы учли эти разницы, вы получаете налогооблагаемый доход за текущий год. Теперь вы можете применять кредиты и NOL.

- Применить текущую налоговую ставку. Умножьте налогооблагаемый доход за текущий год на установленную законом ставку федерального налога.

Результатом является налоговый расход вашей компании за текущий год в отношении резерва по налогу на прибыль.

Результатом является налоговый расход вашей компании за текущий год в отношении резерва по налогу на прибыль.

Отложенный налог на прибыль представляет собой обязательство, которое компания имеет на балансе, но которое еще не подлежит оплате. Эта более сложная часть положения о подоходном налоге рассчитывает совокупную сумму временных разниц и применяет к этой сумме соответствующую налоговую ставку. Он фокусируется на отложенных эффектах доходов, расходов, ЧОУ и налоговых кредитов. После этого расчета вы будете учитывать расходы по отложенному налогу в балансе вашей компании по GAAP как актив или обязательство в зависимости от того, будете ли вы платить налог или получите налоговую льготу в будущем.

Проблемы с расчетом резерва по налогу на прибыль

Расчет резерва по налогу на прибыль является сложной и сложной задачей. Команды по корпоративному налогообложению сталкиваются со следующими распространенными проблемами расчета налоговых резервов.

- Рассинхронизация отчетов о доходах. Для правильного расчета необходимо начать с правильного числа для вашего чистого дохода. Большинство компаний отчитываются о доходах ежегодно или ежеквартально, поэтому сумму налогового резерва можно только оценить.

- Трудности со сбором и интеграцией нужных данных. Объединить данные для вашего расчета от финансового и налогового отделов, а также интегрировать и правильно структурировать их сложно.

- Обработка большого объема данных. Даже для простейших расчетов может потребоваться группа экспертов по налогам для изучения таких элементов, как годовые отчеты, финансовые отчеты, налоговые платежи и чистая прибыль.

- Следите за изменениями в налоговом законодательстве. Изменения в налоговом законодательстве влияют на формулы расчета. Ваш налоговый отдел должен быть в курсе этих новых нормативных требований.

- Использование ручных расчетов.

Расчет резерва по корпоративному налогу с использованием электронных таблиц и ручных процессов может замедлить вашу способность своевременно получать точные и соответствующие требованиям данные.

Расчет резерва по корпоративному налогу с использованием электронных таблиц и ручных процессов может замедлить вашу способность своевременно получать точные и соответствующие требованиям данные.

4 шага для улучшения процесса и результатов расчета налоговых отчислений

При правильном подходе ваш налоговый отдел может улучшить и ускорить результаты налоговых отчислений, сократить свои налоговые обязательства, а также уменьшить количество ошибок и рисков при составлении налоговых отчислений. Вот шаги для рассмотрения:

- Используйте и анализируйте свои данные. Сбор и консолидация правильных данных делает расчеты налоговых резервов более точными.

- См. контрольные списки налоговых резервов. Используйте такие инструменты, как ведущие в отрасли контрольные списки положений о подоходном налоге с корпораций Thomson Reuters, для оценки процессов расчета подоходного налога, требований к раскрытию информации и средств управления рисками.

- Проверьте соответствие требованиям. Внимательно изучите процесс расчета налогового резерва, чтобы убедиться, что вы используете правильные критерии для расчета налогового резерва.

- Автоматизация. Те процессы, которые являются трудоемкими или подверженными ошибкам, можно улучшить с помощью решения для подготовки налогов, которое обеспечивает более быстрый и точный сбор, консолидацию и анализ данных.

Чем может помочь программное обеспечение для формирования налоговых резервов

Программное обеспечение для составления налоговых резервов включает в себя автоматизацию и другие технологии, которые могут ускорить расчет налоговых резервов несколькими способами. Правильное программное обеспечение для предоставления налогов помогает устранить ошибки и оптимизировать процессы расчета налогов, чтобы вы могли легко выполнять обязательства по подаче деклараций. Программное обеспечение для предоставления налоговых услуг предоставляет инструменты, которые помогут вам реагировать на нормативные изменения по всему миру практически в любой юрисдикции.

Педагогический (научно-педагогический) состав

Педагогический (научно-педагогический) состав Примеры постоянных разниц включают штрафы и пени, представительские расходы, проценты по муниципальным облигациям и поступления по страхованию жизни.

Примеры постоянных разниц включают штрафы и пени, представительские расходы, проценты по муниципальным облигациям и поступления по страхованию жизни. Результатом является налоговый расход вашей компании за текущий год в отношении резерва по налогу на прибыль.

Результатом является налоговый расход вашей компании за текущий год в отношении резерва по налогу на прибыль. Расчет резерва по корпоративному налогу с использованием электронных таблиц и ручных процессов может замедлить вашу способность своевременно получать точные и соответствующие требованиям данные.

Расчет резерва по корпоративному налогу с использованием электронных таблиц и ручных процессов может замедлить вашу способность своевременно получать точные и соответствующие требованиям данные.