Сущность, цели и задачи инвестиционного менеджмента

Инвестиционный менеджмент оформился в самостоятельную область знаний в 50-е годы ХХ века в связи с интенсивным развитием исследований в сфере портфельного инвестирования.

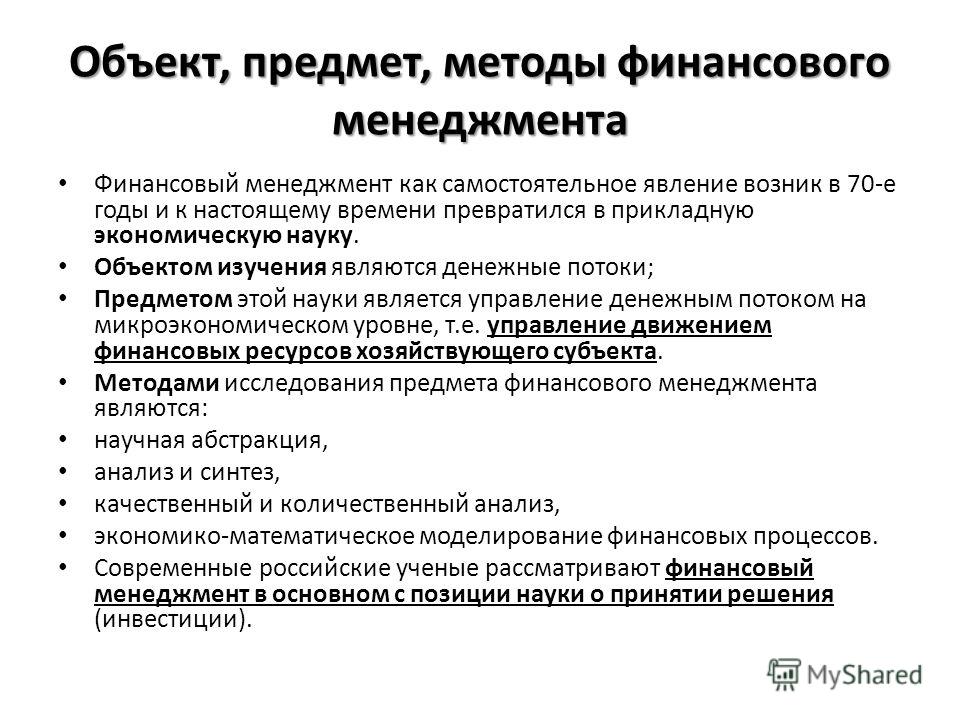

Комплекс вопросов, связанных с осуществлением инвестиционной деятельности предприятия и требующих специальных знаний теории и практики принятия управленческих решений в процессе инвестирования является предметом изучения инвестиционного менеджмента. Первоначально под инвестиционным менеджментом понималась система управления финансовыми инвестициями. Позднее инвестиционный менеджмент включил и систему управления реальными инвестициями.

Инвестиционный менеджмент представляет собой систему принципов и методов разработки и реализации управленческих решений, связанных с осуществлением различных аспектов инвестиционной деятельности предприятия.

Это самостоятельная область экономической науки, связанная с

исследованием функционирования механизма рациональной инвестиционной

деятельности.

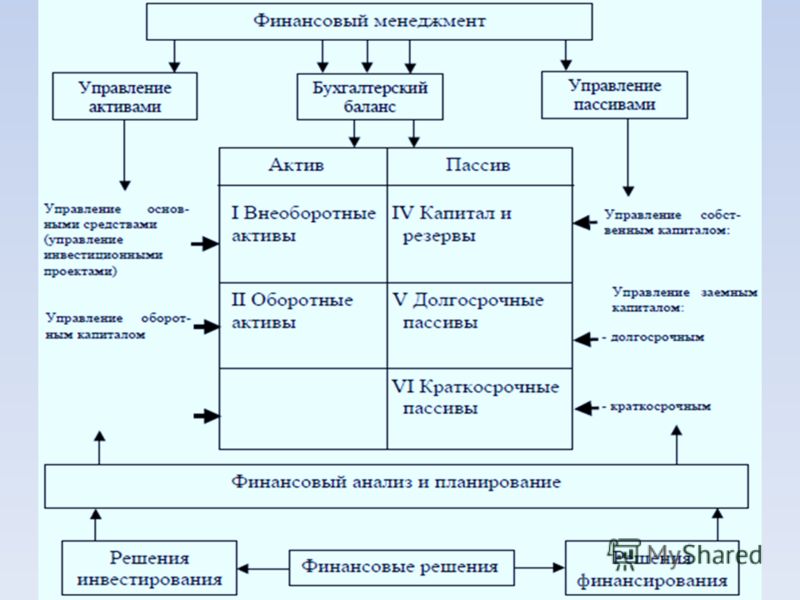

Место инвестиционного менеджмента в общей системе управления предприятием представлено на рисунке 1.

Рис.1 Инвестиционный менеджмент в структуре управления предприятием

Инвестиционный менеджмент тесно связан с основными функциональными системами предприятия:

— с операционным менеджментом – эта связь опосредуется совместным управлением формированием и воспроизводством операционных внеоборотных активов;

— с финансовым менеджментом – формированием инвестиционных ресурсов за счет собственных и заемных источников;

— с системой инновационного менеджмента – формированием материальных и нематериальных активов инновационного характера.

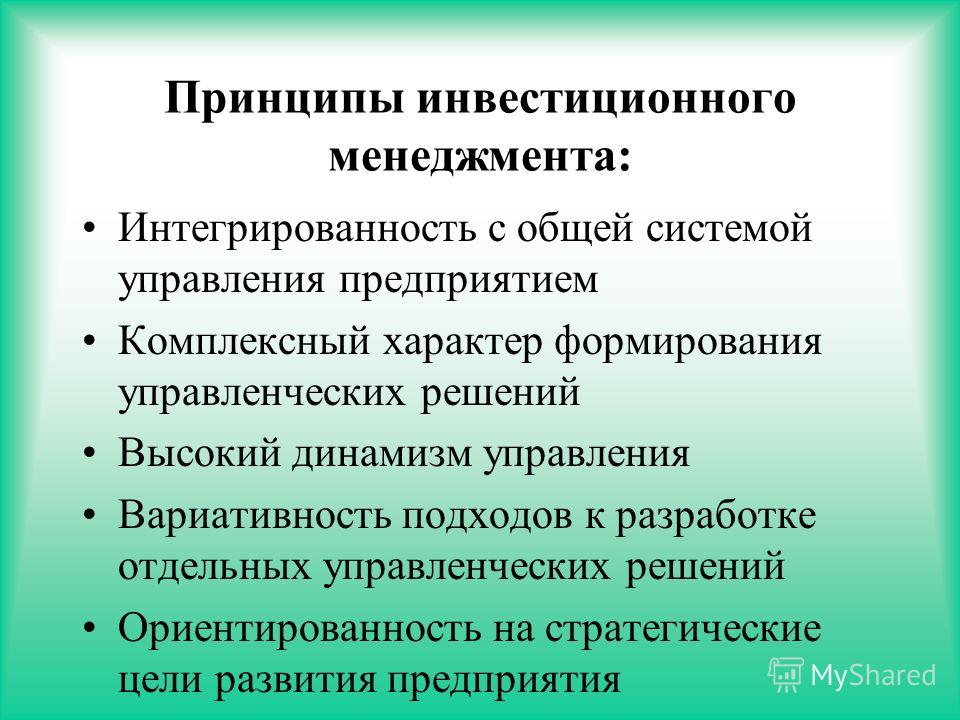

Инвестиционный менеджмент базируется на основных положениях теории управления, имея при этом специфические аспекты процесса управления. Основными принципами инвестиционного менеджмента являются:

1. интегрированность с общей

системой управления предприятием;

интегрированность с общей

системой управления предприятием;

2. комплексный характер формирования управленческих решений;

3. высокий динамизм управления;

4. вариативность подходов к разработке отдельных управленческих решений;

5. ориентированность на стратегические цели развития предприятия.

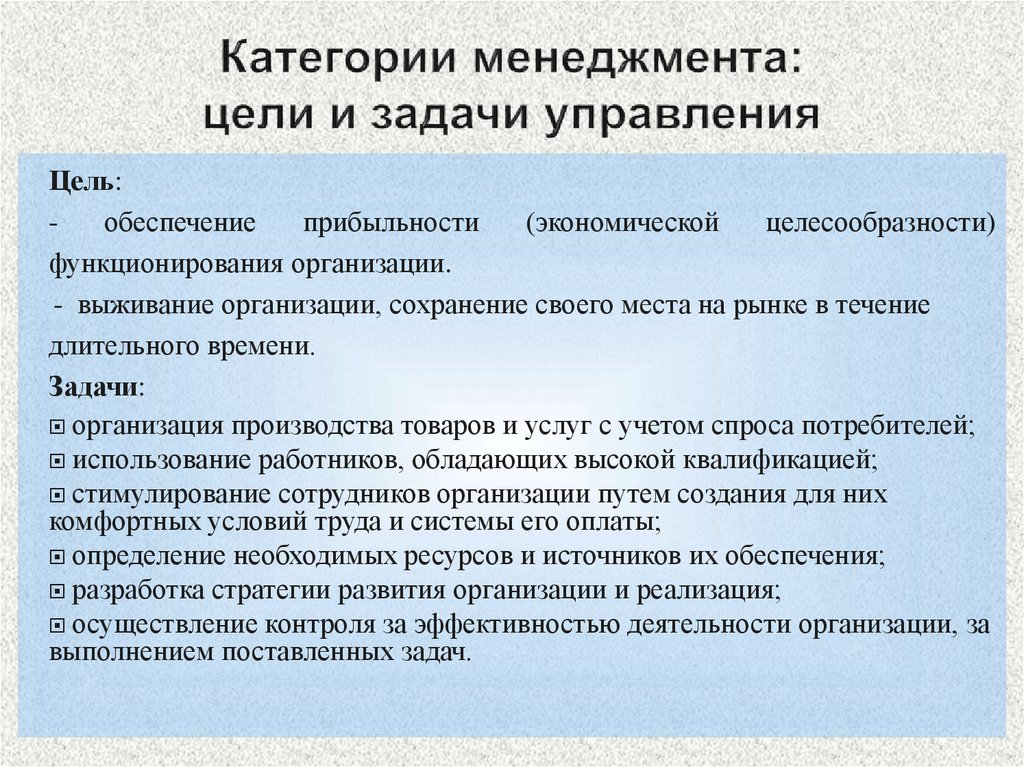

С учетом содержания и принципов управления инвестиционной деятельностью формируются его цели и задачи.

Главная цель инвестиционного менеджмента – обеспечение максимизации благосостояния собственников предприятия в текущем и перспективном периоде на основе стоимостной концепции управления путем максимизации его рыночной стоимости.

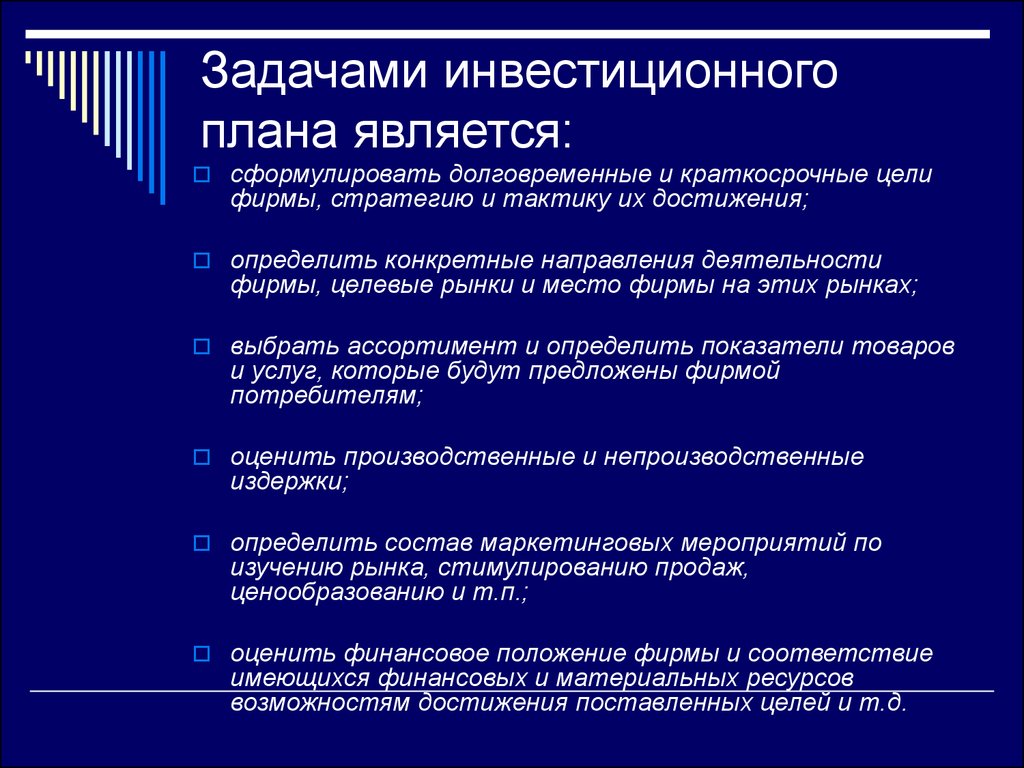

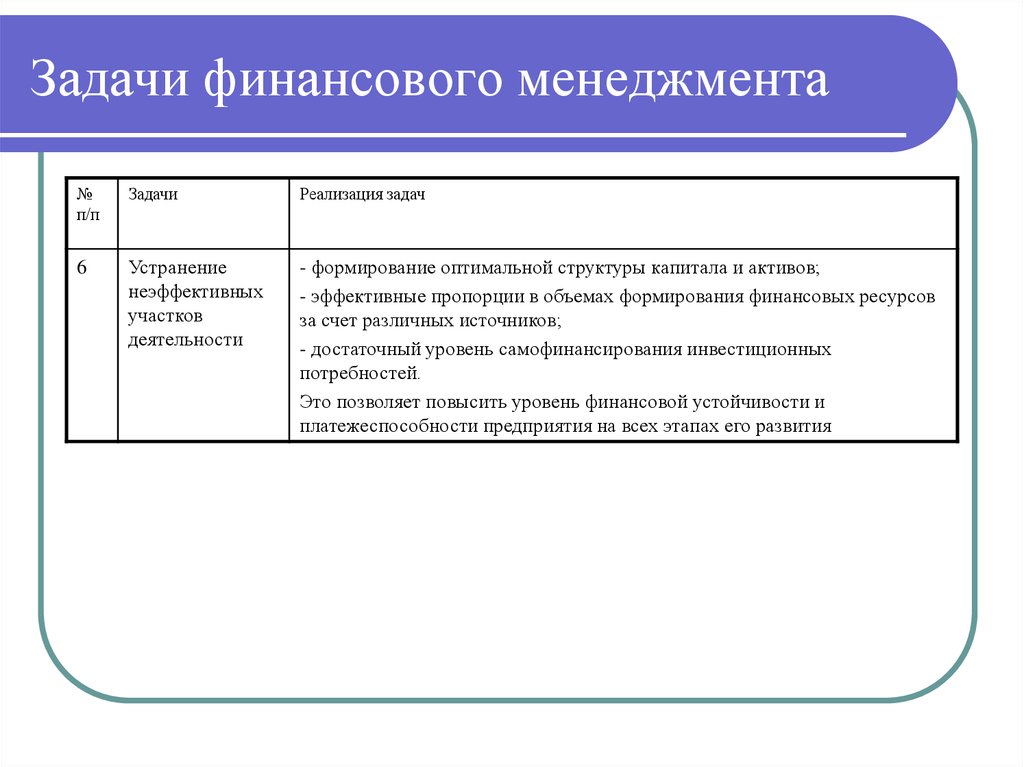

Для реализации данной цели требуется решение следующих задач:

1. Обеспечение достаточной

инвестиционной поддержки высоких темпов развития операционной деятельности

предприятия.

2. Обеспечение максимальной доходности (прибыльности) отдельных реальных и финансовых инвестиций и инвестиционной деятельности предприятия в целом при предусматриваемом уровне инвестиционного риска.

3. Обеспечение минимизации инвестиционного риска отдельных реальных и финансовых инвестиций и инвестиционной деятельности предприятия в целом при предусматриваемом уровне доходности (прибыльности).

4. Обеспечение оптимальной ликвидности инвестиций и возможностей быстрого реинвестирования капитала при изменении внешних и внутренних условий осуществления инвестиционной деятельности.

5. Обеспечение формирования достаточного объема инвестиционных ресурсов и оптимальной их структуры в соответствии с прогнозируемыми объемами инвестиционной деятельности.

6. Обеспечение финансового равновесия предприятия в процессе осуществления инвестиционной деятельности.

7. Поиск путей ускорения

реализации действующей инвестиционной программы предприятия.

Все задачи взаимосвязаны.

Объектом управления выступают инвестиции предприятия и его инвестиционная деятельность.

С позиций особенностей осуществления инвестиционной деятельности необходимо классифицировать предприятия как объекты инвестиционного менеджмента:

1. по формам собственности

2. по организационно-правовым формам

3. по отраслевому признаку

4. по размеру собственного капитала

5. по монопольному положению на рынке

6. по стадии жизненного цикла.

Субъекты инвестиционного менеджмента:

— собственник предприятия

— инвестиционный менеджер широкого профиля

— функциональный инвестиционный менеджер.

— менеджер инвестиционного проекта.

На поведение инвестиционных менеджеров

воздействие оказывает институциональная структура, которая обеспечивает стимулы

деятельности и диктует виды знаний и навыков, необходимых для максимизации

выигрыша. Институциональная структура строится с учетом ограничений влияющих на

выбор агента. Институциональная структура не только определяет совокупность

альтернативных возможностей и тип будущих организаций, но и создает стимулы,

способствующие активизации инвестиционной деятельности предприятия.

Институциональная структура строится с учетом ограничений влияющих на

выбор агента. Институциональная структура не только определяет совокупность

альтернативных возможностей и тип будущих организаций, но и создает стимулы,

способствующие активизации инвестиционной деятельности предприятия.

Инвестиционный менеджер, принимающий решение о привлечении финансовых ресурсов, имеет целью минимизацию стоимости привлекаемых ресурсов. Если решение принимается в детерминированных условиях, т. е. в стабильной институциональной структуре, то решением может быть двойственная задача линейного программировании, а если в условиях изменяющейся внешней среды, т. е. в условиях неполной информативности, то возникает задача теории игр, имеющая целью максимизацию полезности. Следовательно, результативность деятельности инвестиционного менеджера зависит от степени доступа к информации, которая не ограничена пространством, а ограничена законами об интеллектуальной собственности.

Реализация любой инвестиционной сделки

нуждается в соответствующей институциональной структуре, которая способствовала

бы снижению трансакционных издержек.

Содержание инвестиционного менеджмента, его задачи и место в системе менеджмента предприятия

- Ключевые задачи инвестиционного менеджмента

- Функции инвестиционного менеджмента

Инвестиционный менеджмент – это самостоятельная сфера экономической науки, которая нацелена на успешное достижение установленных целей с помощью рационального вложения капитальных инвестиций. По сути, инвестиционный менеджмент выступает в качестве подвида функционального менеджмента, объектом которого является инвестиционная работа, инвестиционный процесс, проекты, реализуемые в определенной сфере народного хозяйства.

Основная задача инвестиционного менеджмента — полноценное обеспечение рационального осуществления стратегии инвестирования бизнес субъекта.

Традиционное содержание инвестиционного управления определяется с таких позиций:

- с точки зрения механизма инвестиционного управления;

- с точки зрения обособленной разновидности деятельности, вынесения решений;

- с точки зрения науки менеджмента инвестирования, инвестиционных процессов.

Таким образом, с точки зрения управленческой науки, инвестиционный менеджмент базируется на фундаментальных концепциях общего менеджмента.

ПримечаниеКак разновидность управленческой работы, процесса вынесения решений, инвестиционный менеджмент состоит из комплекса процедур, которые интегрируют технологический порядок управления предприятием. С такой точки зрения он предполагает фиксацию задач, функций за определенными исполнителями на различных управленческих уровнях.

Как управленческий механизм инвестиционный менеджмент, как правило, реализует институциональные функции, состоит из таких элементов:

- институты финансовых менеджеров – начальников различных уровней административной иерархии, которые являются субъектами менеджмента, имеют некоторые компетенции, что касается вынесения решений;

- структура управления инвестициями, которая являет собой иерархическую систему, состоящую из отдельных управленческих органов.

Ключевые задачи инвестиционного менеджмента

Рациональная комбинация всех составляющих внешней и внутренней среды предприятия — одна из ключевых задач инвестиционного управления, которая в то же время может иметь экзогенный и эндогенный характер.

Внутренняя рациональная комбинация составляющих компонентов включает координирование эндогенных структурных элементов проекта инвестиций.

Для такой цели необходимо сформировать систему внутреннего корпоративного инвестиционного менеджмента, основные функции которой:

- координация инвестиционной активности;

- реализация мотивации труда персонала;

- выполнение оперативного планирования финансирования процессов, контроль их реализации;

- создание бизнес-плана инвестиций;

- формирование стратегии инвестиционной активности предприятия.

В свою очередь внешние задачи предполагают взаимную координацию инвестиционного проекта с системой внешней окружающей среды, которые осуществляются посредством разнообразных мероприятий целевой направленности инвестиционной активности в контексте ограничений природной среды. Внешний характер комбинации составляющих проектов инвестиций предполагает решение следующих задач:

Внешний характер комбинации составляющих проектов инвестиций предполагает решение следующих задач:

- охрана природной среды, оценка текущей экологической обстановки;

- реализация учета объективных направлений развития спроса на услуги (продукцию), НТП;

- осуществление комплекса маркетинговых исследований, отбор основных источников финансирования проектов инвестиций.

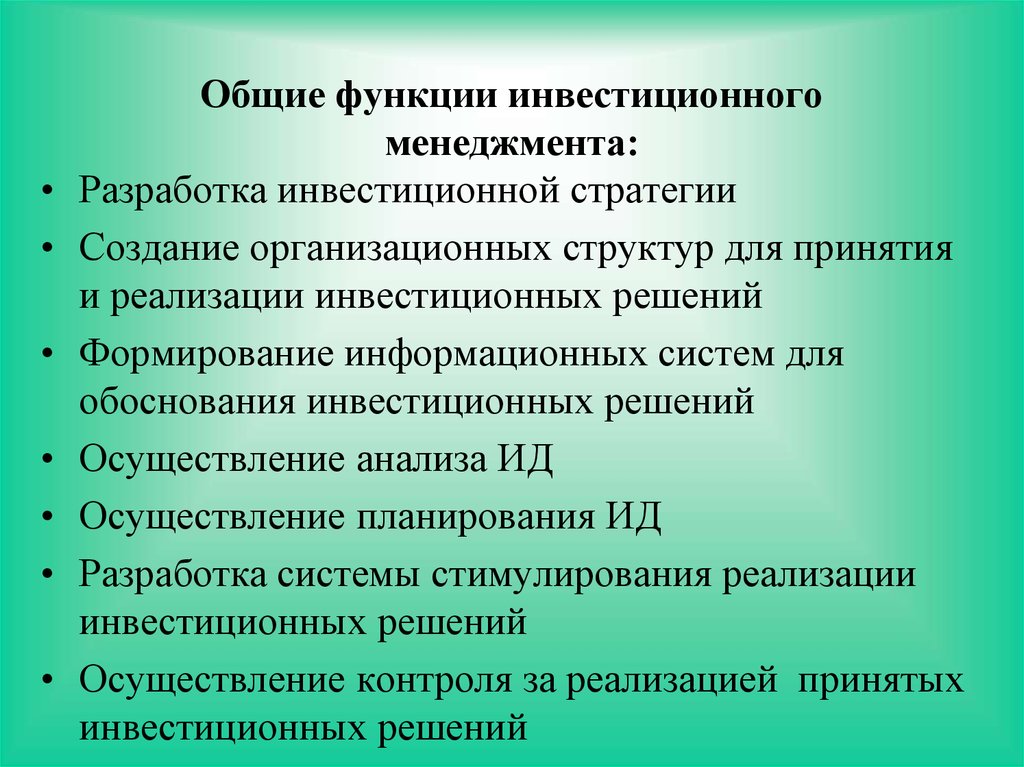

Функции инвестиционного менеджмента

В целом, комплекс функций инвестиционного управления условно принято разделять на две подгруппы, детерминируемые содержанием исследуемой единой системы управления инвестиционной активностью.

- Функции управления инвестициями, как управляющей системы, которые считаются составляющими элементами всех процедур управления вне зависимости от конкретного вида деятельности компании, ее организационно-правовой формы, размеров, а также формы собственности. Данные функции в теории менеджмента принято определять как общие.

- Функции управления инвестициями, как обособленной сферы управления организацией, перечень которых детерминируется определенным объектом такой системы управления.

Теория менеджмента такого рода функции определяет как специфические.

Теория менеджмента такого рода функции определяет как специфические.

В системе функций управления инвестициями как управляющей системы базовыми принято считать:

- Формирование стратегии инвестиционной деятельности фирмы. Во время осуществления такой функции опираясь на стратегии целостного экономического развития предприятия, а также на прогнозы состояния инвестиционного рынка разрабатывается общий комплекс целей, а также конечных показателей инвестиционной активности на долгосрочную перспективу; детерминируются задачи приоритетного характера, которые нужно разрешить в скором времени, устанавливается рабочая политика в соответствии с избранными формами инвестирования.

- Разработка такой организационной структуры, которая целиком обеспечивает возможность утверждения, осуществления решений управленческого характера по всем нюансам инвестиционной работы компании. Данные структуры формируют по иерархическому либо функциональному признаку с детерминированием определенных «центров ответственности».

В ходе осуществления представленной функции инвестиционного управления действительно важно гарантировать стабильную адаптацию данной организационной структуры к постоянно изменяющимся условиям работы предприятия, направлениям инвестиционной активности.

В ходе осуществления представленной функции инвестиционного управления действительно важно гарантировать стабильную адаптацию данной организационной структуры к постоянно изменяющимся условиям работы предприятия, направлениям инвестиционной активности. - Формирование действенных информационных систем, которые способны полноценно обеспечить подтверждение имеющихся возможностей инвестиционных решений. Во время осуществления такой функции крайне важно установить содержание, объемы информационных потребностей инвестиционного управления; определить эндогенные, экзогенные источники данных, удовлетворяющие такие потребности; организовать проведение прогноза инвестиционной позиции компании, состояния инвестиционного рынка.

- Осуществление оценки различных процессов инвестиционной работы предприятия. В ходе реализации данной функции выполняется экспресс-оценка определенных инвестиционных процедур; исследуется динамика, уровень базовых показателей продуктивности инвестиций в контексте их обособленных форм; осуществляется системная оценка факторов, которые оказывают воздействие на показатели инвестиционной активности в анализируемом периоде.

- Осуществление планирования инвестиционной работы компании по ее ключевым направлениям. Реализация представленной функции тесно взаимосвязано с разработкой комплекса оперативных бюджетов, планов по основным направлениям инвестиционной активности, разновидностям и формам инвестирования в целом по компании, принимая во внимание определенную стратегию инвестирования.

- Формирование системы эффективного стимулирования осуществления решений управленческого характера в сфере инвестиционной работы. В ходе реализации представленной функции детерминируется система мотивирования / наказания в разрезе управленцев, руководителей различных структурных департаментов за осуществление либо неосуществление установленных целевых показателей, планов, а также нормативов заданий.

- Осуществление контроля выполнения утвержденных решений управленческого характера в области инвестиционной работы. Реализация указанной функции взаимосвязана с учреждением системы внутреннего контроля; определением комплекса контролируемых периодов, нормативов; распределением контрольных компетенций разных инвестиционных сотрудников, департаментов; оперативной реакцией на конечные результаты реализуемого контроля.

Модель формирования детализированной многоуровневой функциональной управленческой системы подана на рисунке 1.

Модель формирования детализированной многоуровневой функциональной управленческой системы подана на рисунке 1.

Рисунок 1. Функциональная модель системы управления инвестиционной активностью

В числе базовых функций инвестиционного управления как специальной сферы управления организацией выделяют:

- Управление образованием ресурсов инвестиционного характера.

- Управление инвестициями финансового характера.

- Управление реальными инвестициями.

В целом, все представленные функции допустимо конкретизировать посредством более целенаправленного учета особенностей реализации инвестиционной работы конкретной организации.

Физика

166

Реклама и PR

31

Педагогика

80

Психология

72

Социология

7

Астрономия

9

Биология

30

Культурология

86

Экология

8

Право и юриспруденция

36

Политология

13

Экономика

49

Финансы

9

История

16

Философия

8

Информатика

20

Право

35

Информационные технологии

6

Экономическая теория

7

Менеджент

719

Математика

338

Химия

20

Микро- и макроэкономика

1

Медицина

5

Государственное и муниципальное управление

2

География

542

Информационная безопасность

2

Аудит

11

Безопасность жизнедеятельности

3

Архитектура и строительство

1

Банковское дело

1

Рынок ценных бумаг

6

Менеджмент организации

2

Маркетинг

238

Кредит

3

Инвестиции

2

Журналистика

1

Конфликтология

15

Этика

9

Сопротивление организационным изменениям Содержание понятия лидерства в управлении организацией Сравнительный анализ ситуационных моделей лидерства Системный подход Соответствие культуры принятой стратегии

Узнать цену работы

Узнай цену

своей работы

Имя

Выбрать тип работыЧасть дипломаДипломнаяКурсоваяКонтрольнаяРешение задачРефератНаучно — исследовательскаяОтчет по практикеОтветы на билетыТест/экзамен onlineМонографияЭссеДокладКомпьютерный набор текстаКомпьютерный чертежРецензияПереводРепетиторБизнес-планКонспектыПроверка качестваЭкзамен на сайтеАспирантский рефератМагистерскаяНаучная статьяНаучный трудТехническая редакция текстаЧертеж от рукиДиаграммы, таблицыПрезентация к защитеТезисный планРечь к дипломуДоработка заказа клиентаОтзыв на дипломПубликация в ВАКПубликация в ScopusДиплом MBAПовышение оригинальностиКопирайтингДругоеПринимаю Политику конфиденциальности

Подпишись на рассылку, чтобы не пропустить информацию об акциях

Содержание инвестиционного менеджмента, его задачи и место в системе менеджмента предприятия — Функции инвестиционного менеджмента — Помощь студентам Содержание инвестиционного менеджмента, его задачи и место в системе менеджмента предприятия

Оглавление:

Ряд вопросов, связанных с осуществлением инвестиционной деятельности компании, требует знания теории и практики принятия бизнес-решений применительно к инвестиционному процессу. Этот комплекс вопросов является предметом относительно новой отрасли знаний под названием «управление инвестициями».

Этот комплекс вопросов является предметом относительно новой отрасли знаний под названием «управление инвестициями».

Вопросы подготовки и принятия управленческих решений, связанных с инвестированием капитала на уровне предприятия (компании, фирмы), изначально рассматривались как одно из отдельных направлений системы финансового менеджмента, сформировавшейся как специализированная область на рубеже XIX-XX веков. В системе финансового менеджмента они рассматривались как «долгосрочные финансовые решения», связанные с развитием компании.

Инвестиционный менеджмент стал самостоятельной отраслью знаний в 1950-х годах благодаря интенсивному развитию исследований в области портфельных инвестиций.

Появление портфельной теории также связано с появлением термина «управление инвестициями», который первоначально обозначал систему управления финансовыми активами компании. Позже инвестиционный менеджмент включил в свою систему рассмотрение реальных инвестиционных вопросов. Сегодня управление инвестициями является одной из наиболее динамично развивающихся областей знаний — только за последние несколько десятилетий ряд исследователей получили Нобелевские премии за разработку вопросов управления инвестициями.

В нашей стране многие аспекты управления бизнес-инвестициями, являющиеся основным предметом рассматриваемой функциональной системы управления, еще находятся в стадии становления, сталкиваясь с объективными экономическими трудностями переходного периода, несовершенством нормативно-правовой базы, недостаточным уровнем подготовки специалистов для работы в сложных экономических условиях. Дальнейшее продвижение страны по пути рыночных реформ и преодоление кризисных тенденций в экономике позволит в полной мере применить теоретические результаты и накопленный зарубежный и отечественный опыт управления инвестициями в бизнес.

Инвестиционный менеджмент — это система принципов и методов разработки и реализации управленческих решений, связанных с осуществлением различных аспектов инвестиционной деятельности предприятия.

Функции инвестиционного менеджмента

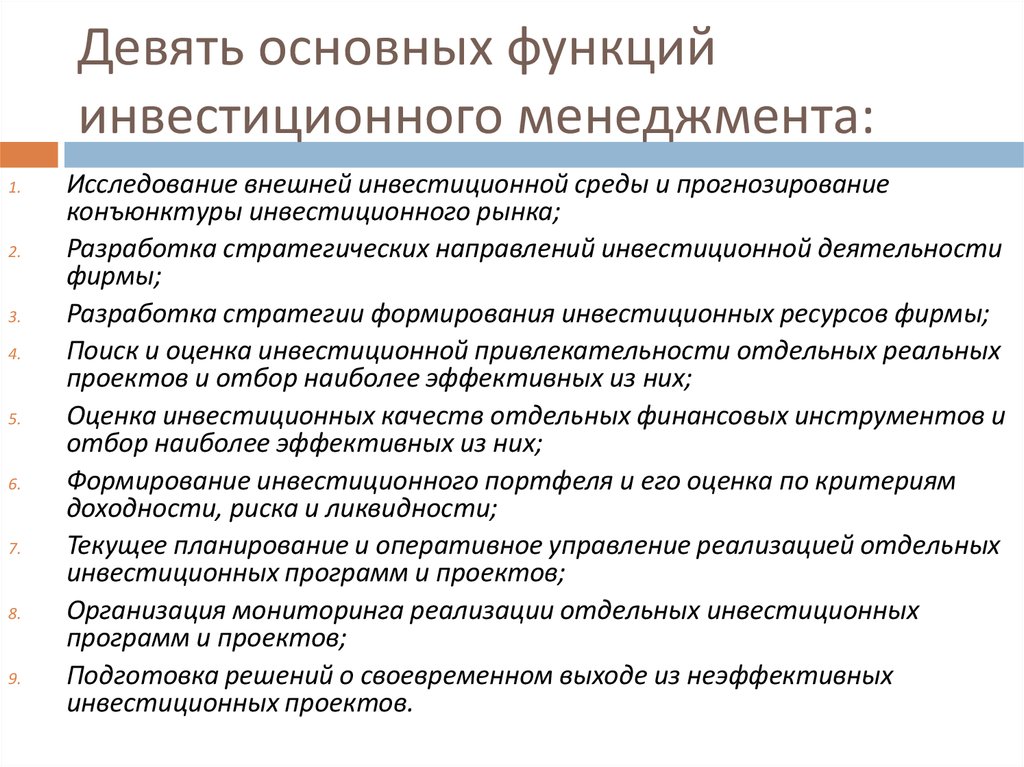

Система инвестиционного менеджмента реализует свою главную цель и основные задачи путем осуществления определенных функций. Эти функции подразделяются на две основные группы, определяемые комплексным содержанием рассматриваемой системы управления инвестиционной деятельностью.

Эти функции подразделяются на две основные группы, определяемые комплексным содержанием рассматриваемой системы управления инвестиционной деятельностью.

1 Функции инвестиционного менеджмента как управляющей системы. Эти функции являются составными частями любого процесса управления (любой управляющей системы) вне зависимости от вида деятельности предприятия, его организационно-правовой формы, размера, формы собственности и т.п. В теории управления эти функции характеризуются как общие.

2. Функции инвестиционного менеджмента как специальной области управления предприятием. Состав этих функций определяется конкретным объектом данной управляющей системы. Теория управления рассматривает эти функции как специфические.

Рассмотрим содержание основных функций инвестиционного менеджмента в разрезе отдельных групп. В группе функций инвестиционного менеджмента как управляющей системы основными из них являются:

1. Разработка инвестиционной стратегии предприятия. В процессе реализации этой функции исходя из общей стратегии экономического развития предприятия и прогноза конъюнктуры инвестиционного рынка формируется система целей и целевых показателей инвестиционной деятельности на долгосрочный период; определяются приоритетные задачи, решаемые в ближайшей перспективе и разрабатывается политика действий предприятия по основным формам его инвестирования. Инвестиционная стратегия предприятия рассматривается как неотъемлемая составная часть общей стратегии его экономического развития.

В процессе реализации этой функции исходя из общей стратегии экономического развития предприятия и прогноза конъюнктуры инвестиционного рынка формируется система целей и целевых показателей инвестиционной деятельности на долгосрочный период; определяются приоритетные задачи, решаемые в ближайшей перспективе и разрабатывается политика действий предприятия по основным формам его инвестирования. Инвестиционная стратегия предприятия рассматривается как неотъемлемая составная часть общей стратегии его экономического развития.

2. Создание организационных структур, обеспечивающих принятие и реализацию управленческих решений по всем аспектам инвестиционной деятельности предприятия. Такие структуры строятся по иерархическому или функциональному признаку с выделением конкретных «центров ответственности». В процессе реализации этой функции инвестиционного менеджмента необходимо обеспечить постоянную адаптацию этих организационных структур к меняющимся условиям функционирования предприятия и направлениям инвестиционной деятельности. Организационные структуры инвестиционного менеджмента должны быть интегрированы в общую организационную структуру управления предприятием.

Организационные структуры инвестиционного менеджмента должны быть интегрированы в общую организационную структуру управления предприятием.

3. Формирование эффективных информационных систем, обеспечивающих обоснование альтернативных вариантов инвестиционных решений. В процессе реализации этой функции должны быть определены объемы и содержание информационных потребностей инвестиционного менеджмента; сформированы внешние и внутренние источники информации, удовлетворяющие эти потребности; организован постоянный мониторинг инвестиционной позиции предприятия и конъюнктуры инвестиционного рынка.

4. Осуществление анализа различных аспектов инвестиционной деятельности предприятия. В процессе реализации этой функции проводится экспресс-анализ отдельных инвестиционных операций; исследуется уровень и динамика основных показателей эффективности инвестиций в разрезе отдельных их форм и «центров ответственности»; осуществляется фундаментальный анализ факторов, влияющих на отдельные показатели инвестиционной деятельности в рассматриваемом периоде.

5. Осуществление планирования инвестиционной деятельности предприятия по основным ее направлениям. Реализация этой функции связана с разработкой системы текущих планов и оперативных бюджетов по основным направлениям инвестиционной деятельности, видам и формам инвестирования и по предприятию в целом. Основой такого планирования является разработанная инвестиционная стратегия, требующая конкретизации на каждом этапе поступательного движения предприятия к поставленным стратегическим целям.

6. Разработка действенной системы стимулирования реализации управленческих решений в сфере инвестиционной деятельности. В процессе реализации этой функции формируется система поощрений и санкций в разрезе руководителей и менеджеров отдельных структурных подразделений предприятия за выполнение или невыполнение установленных целевых показателей, инвестиционных нормативов и плановых заданий. Индивидуализация системы стимулирования обеспечивается путем внедрения на предприятии контрактной формы оплаты труда руководителей и инвестиционных менеджеров.

7. Осуществление эффективного контроля за реализацией принятых управленческих решений в сфере инвестиционной деятельности. Реализация этой функции инвестиционного менеджмента связана с созданием систем внутреннего контроля на предприятии; разделением контрольных обязанностей отдельных служб и инвестиционных менеджеров; определением системы контролируемых показателей и контрольных периодов; оперативным реагированием на результаты осуществляемого контроля.

Механизм инвестиционного менеджмента

1. Рыночный механизм регулирования инвестиционной деятельности предприятия. Этот механизм формируется прежде всего в сфере инвестиционного рынка (в первую очередь, рынка ценных бумаг), а также товарного рынка (в первую очередь, рынка средств производства, предметов труда и готовой продукции) в разрезе отдельных их сегментов. Спрос и предложение на этих рынках формируют уровень цен и котировок по отдельным капитальным товарам и финансовым инструментам, определяют эффективность использования отдельных инструментов инвестирования, выявляют среднюю норму доходности инвестиций и среднерыночный уровень инвестиционного риска. По мере углубления рыночных отношений роль рыночного механизма регулирования инвестиционной деятельности предприятий, будет возрастать.

По мере углубления рыночных отношений роль рыночного механизма регулирования инвестиционной деятельности предприятий, будет возрастать.

2. Государственное нормативно-правовое регулирование инвестиционной деятельности предприятия. Сложность и многогранность деятельности предприятий в этой области в условиях перехода к рыночной экономике определяют необходимость государственного ее регулирования. Как свидетельствует мировой опыт, такое многоаспектное государственное регулирование осуществляется во всех странах с развитой рыночной экономикой, не вступая при этом в противоречие с широкой самостоятельностью предприятий в выборе направлений и форм инвестирования. Характеризуя сложившуюся базу государственных нормативно-правовых актов в сфере регулирования деятельности предприятия в этой области, следует отметить, что она далеко не завершена и требует дальнейшего развития.

3. Внутренний механизм регулирования отдельных аспектов инвестиционной деятельности предприятия. Механизм такого регулирования формируется в рамках самого предприятия, соответственно регламентируя те или иные оперативные управленческие решения по вопросам эффективности его инвестиций. Так, ряд аспектов инвестиционной деятельности регулируется требованиями устава предприятия. Отдельные из этих аспектов регулируются разработанной на предприятии инвестиционной стратегией и целевой инвестиционной политикой по отдельным направлениям инвестирования. Кроме того, на предприятии может быть разработана и утверждена система внутренних нормативов и требований по отдельным аспектам инвестиционной деятельности.

Так, ряд аспектов инвестиционной деятельности регулируется требованиями устава предприятия. Отдельные из этих аспектов регулируются разработанной на предприятии инвестиционной стратегией и целевой инвестиционной политикой по отдельным направлениям инвестирования. Кроме того, на предприятии может быть разработана и утверждена система внутренних нормативов и требований по отдельным аспектам инвестиционной деятельности.

4. Система конкретных методов осуществления управления инвестиционной деятельностью предприятия. В процессе анализа, планирования и контроля инвестиционной деятельности предприятия используется обширная система методов, с помощью которых достигаются необходимые результаты. К числу основных из них относятся методы: технико-экономических расчетов, балансовый, экономико-статистические, экономико-математические, сравнения и другие (их содержание будет подробно рассмотрено в последующих разделах).

Эффективный механизм инвестиционного менеджмента позволяет в полном объеме реализовать стоящие перед ним цели и задачи, способствует результативному осуществлению функций управления инвестиционной деятельностью предприятия.

Модель инвестиционного поведения предприятия в рыночной среде

В теории инвестиций важное место принадлежит исследованию проблемы инвестиционного поведения предприятия (фирмы) и его моделированию с учетом действия разнообразных факторов внутренней и внешней среды. Изучение основ формирования инвестиционного поведения предприятия является необходимым условием выработки эффективных управленческих решений в системе инвестиционного менеджмента.

Модель инвестиционного поведения характеризует теоретическую концепцию системы мотивации субъектов хозяйствования, побуждающую их к осуществлению инвестиционной деятельности на всех ее этапах и во всех ее формах.

Теория инвестиционного поведения предприятия основана на предположении, что каждый субъект хозяйствования ведет себя рационально, стараясь максимизировать эффект своей инвестиционной деятельности.

Изучение инвестиционного поведения субъектов хозяйствования является относительно новым направлением инвестиционной теории, хотя первые попытки его исследования на микроэкономическом уровне были предприняты еще Сениором (XIX в. ). Известная «теория удержания» Сениора позволила сформулировать основы системы мотивации формирования инвестиционных ресурсов предприятия с целью осуществления реальных (производственных) инвестиций.

). Известная «теория удержания» Сениора позволила сформулировать основы системы мотивации формирования инвестиционных ресурсов предприятия с целью осуществления реальных (производственных) инвестиций.

Системное исследование основ инвестиционного поведения предприятия (фирмы) и его моделирование связывается обычно с неоклассическим направлением, в частности с американским экономистом И. Фишером. Вывод этого исследования состоял в том, что каждый хозяйствующий субъект в своем инвестиционном поведении руководствуется субъективными мотивами, ориентированными на максимизацию предстоящих доходов («эффект доходов»), однако критерии такого выбора носят объективный характер. И. Фишер первый изложил систему таких экономических критериев.

Наиболее широкое теоретическое обоснование модель инвестиционного поведения предприятия фирмы было предложено Дж. Кейнсом. Развивая выводы неоклассической школы, он расширил систему экономических критериев мотивации инвестиционных решений и сформулировал «закон предельной эффективности инвестирования». Кроме того, он первый изучил систему важнейших взаимосвязей между

Кроме того, он первый изучил систему важнейших взаимосвязей между

инвестиционным поведением предприятия (фирмы) и внутренней макроэкономической политикой государства. Кейнсом и его последователями (неокейнсианцами) предложен обширный арсенал экономических методов в государственном механизме воздействия на инвестиционное поведение отдельных субъектов хозяйствования.

Определенный вклад в теорию инвестиционного поведения предприятия (фирмы) был внесен институалистами. Они существенно расширили систему мотивации инвестиционной деятельности за счет внеэкономических стимулов, показав, что эти стимулы в выборе индивидуальных инвестиционных решений иногда играют приоритетную роль.

Современный синтез теории инвестиционного поведения предприятия, приняв за основу выводы предшествующих исследователей в сфере реального инвестирования, существенно развивает систему мотивации в сфере финансовых инвестиций (получившую название «современной теории инвестиций»). Эта мотивация связана с оптимизацией параметров доходности и риска портфеля ценных бумаг отдельного инвестора на различных этапах осуществления финансового инвестирования. Теория инвестиционного поведения субъектов хозяйствования тесно увязывается с теорией «эффективного рынка» и особенностями обращения отдельных финансовых инструментов инвестирования.

Теория инвестиционного поведения субъектов хозяйствования тесно увязывается с теорией «эффективного рынка» и особенностями обращения отдельных финансовых инструментов инвестирования.

Развитие современной теории инвестиционного поведения предприятия осуществляется по нескольким аспектами. Во-первых, она существенно расширяет спектр условий внутренней и внешней среды функционирования предприятия, влияющих на обоснование его инвестиционных решений. Во-вторых, она углубляет систему мотивационных критериев инвестиционного поведения предприятия на разных этапах его инвестиционной деятельности. Наконец, в-третьих, она направлена на совершенствование методологического аппарата прогнозирования отдельных показателей, связанных с мотивацией выбора альтернативных моделей инвестиционного поведения предприятия.

Рассмотрим основное содержание теоретической концепции модели инвестиционного поведения предприятия, синтезирующее результаты современных исследований.

Теория инвестиционного поведения предприятия, систематизируя мотивы побуждения их к инвестиционной деятельности, разделяют их на две основные группы — экономические и внеэкономические (институциональные). Внеэкономические мотивы принятия инвестиционных решений отдельными субъектами хозяйствования носят, как правило, индивидуальный характер и определяются миссией предприятия, общей его стратегией, составом персонала, характером окружающей среды и т.п. — по отношению к экономическим мотивам инвестирования они носят обычно подчиненный характер (хотя на отдельных этапах раз- вития предприятия отдельные из внеэкономических мотивов могут приобретать приоритетное значение). Экономические мотивы побуждения предприятий к инвестиционной деятельности связаны с действием всеобщих экономических законов, а соответственно, носят более унифицированный характер для предприятий различных сфер деятельности, форм собственности, организационно-правовых форм и т.п. Особенности современной инвестиционной деятельности предприятия определяют необходимость моделирования их инвестиционного поведения с учетом как экономической, так и внеэкономической мотивации.

Внеэкономические мотивы принятия инвестиционных решений отдельными субъектами хозяйствования носят, как правило, индивидуальный характер и определяются миссией предприятия, общей его стратегией, составом персонала, характером окружающей среды и т.п. — по отношению к экономическим мотивам инвестирования они носят обычно подчиненный характер (хотя на отдельных этапах раз- вития предприятия отдельные из внеэкономических мотивов могут приобретать приоритетное значение). Экономические мотивы побуждения предприятий к инвестиционной деятельности связаны с действием всеобщих экономических законов, а соответственно, носят более унифицированный характер для предприятий различных сфер деятельности, форм собственности, организационно-правовых форм и т.п. Особенности современной инвестиционной деятельности предприятия определяют необходимость моделирования их инвестиционного поведения с учетом как экономической, так и внеэкономической мотивации.

В системе внеэкономическом мотивации принятия инвестиционных решений приоритетную роль играют социальные мотивы, связанные с различными аспектами социального развития персонала предприятия. Определенную роль в составе этой группы инвестиционной мотивации играют также экологические, инновационные, этические и политические мотивы, связанные с осуществлением хозяйственной деятельности предприятия.

Определенную роль в составе этой группы инвестиционной мотивации играют также экологические, инновационные, этические и политические мотивы, связанные с осуществлением хозяйственной деятельности предприятия.

Основу экономической мотивации инвестиционного поведения предприятия в соответствии с выводами традиционной теории составляют ожидаемый уровень инвестиционной прибыли, сопоставленный с нормой процента на кредитном рынке. Эти два взаимоувязанных критерия составляют основу сформированного еще Дж. Кейнсом «закона предельной эффективности инвестирования», в соответствии с которым предприятие (фирма), стремясь к максимизации инвестиционной прибыли будет вкладывать капитал в новые инвестиционные проекты (инструменты), заимствуя его до тех пор, пока прибыль от их реализации будет превышать стоимость кредитных ресурсов.

Современная инвестиционная теория уточнила оба эти критерия с учетом последних исследований.

Не подвергая сомнению тезис о том, что прибыль является важнейшим побудительным экономическим мотивом осуществления инвестиций, обеспечивающим рост благосостояния инвестора, современные экономисты определяют в качестве такого критериального показателя только чистую инвестиционную прибыль, «очищенную» от налогов и других обязательных платежей. Кроме того, установлено, что уровень чистой инвестиционной прибыли тесно коррелирует с уровнем инвестиционных рисков, поэтому во внимание должен браться индивидуальный инвестиционный риск по каждому проекту (инструменту). Наконец, с учетом нормы временного предпочтения, ожидаемая к получению в будущем периоде сумма чистой инвестиционной прибыли должна быть приведена к настоящей стоимости.

Кроме того, установлено, что уровень чистой инвестиционной прибыли тесно коррелирует с уровнем инвестиционных рисков, поэтому во внимание должен браться индивидуальный инвестиционный риск по каждому проекту (инструменту). Наконец, с учетом нормы временного предпочтения, ожидаемая к получению в будущем периоде сумма чистой инвестиционной прибыли должна быть приведена к настоящей стоимости.

Норма процента на кредитном рынке характеризует стоимость заемного капитала. В то же время для осуществления инвестиционной деятельности привлекается не только заемный, но и собственный капитал. В этом случае базой сравнения выступает не норма ссудного процента, а средневзвешенная стоимость капитала, привлекаемого как инвестиционный ресурс.

Экономическая сущность инвестиций и инвестиционной деятельности

Инвестиции — одна из наиболее часто используемых в экономической системе категорий как на макро-, так и на микроуровне. Однако несмотря на исключительное внимание исследователей к этой ключевой экономической категории, научная мысль до сих пор не выработала универсальное определение инвестиций, которое отвечало бы потребностям как теории, так и практики, а также было бы адекватным с позиций конкретного субъекта их осуществления — государства, предприятия, домашнего хозяйства.

В современной литературе многообразные определения инвестиций часто трактуют эту категорию недостаточно четко или чрезмерно узко, акцентируя внимание лишь на отдельных ее сущностных сторонах.

Наиболее типичная неточность многих определений заключается в том, что под инвестициями понимается любое вложение финансовых средств, которое часто не связано с решением инвестиционных целей субъектов их осуществления. К ним иногда относятся так называемые «потребительские инвестиции» (покупка телевизоров, автомобилей и т.п.), которые по своему экономическому содержанию к инвестициям не относятся — средства в приобретение этих товаров расходуются в данном случае на долгосрочное их потребление (если их приобретение не преследует цели последующей их перепродажи для получения прибыли). Кроме того, часто не проводится различие между инвестиционными затратами финансовых средств и текущими их затратами, обслуживающими операционный процесс предприятия.

Многие существующие определения связывают инвестиции исключительно с целями прироста капитала или получения текущего дохода (прибыли). Хотя в условиях рыночной экономики эта цель является определяющей, инвестиции могут преследовать и иные как экономические, так и внеэкономические цели вложения капитала.

Хотя в условиях рыночной экономики эта цель является определяющей, инвестиции могут преследовать и иные как экономические, так и внеэкономические цели вложения капитала.

Частая ошибка, встречающаяся в литературе, — идентификация понятия «инвестиции» с понятием «капитальные вложения». Инвестиции в этом случае рассматриваются как вложение капитала в воспроизводство основных средств — как производственного, так и непроизводственного характера. Вместе с тем, инвестиции могут осуществляться и в прирост оборотных активов, и в различные финансовые инструменты, и в отдельные виды нематериальных активов. Следовательно, капитальные вложения являются более узким понятием и могут рассматриваться лишь как одна из форм инвестиций, но не как их аналог.

Во многих определениях инвестиций отмечается, что они являются вложением денежных средств. С такой трактовкой этой категории также нельзя согласиться. Инвестирование капитала может осуществляться не только в денежной, но и в других формах — движимого и недвижимого имущества (капитальных товаров), различных финансовых инструментов (прежде всего, ценных бумаг), нематериальных активов и т. п.

п.

И наконец, в ряде определений отмечается, что инвестиции представляют собой долгосрочное вложение средств. Безусловно, отдельные формы инвестиций (в первую очередь, капитальные вложения, инвестиции в акции и т.п.) носят долгосрочный характер, однако инвестиции могут быть и краткосрочными (например, краткосрочные финансовые вложения в облигации, депозитные сертификаты с периодом обращения до одного года).

Многообразие понятий термина «инвестиции» в современной отечественной и зарубежной литературе в значительной степени определяется широтой сущностных сторон этой сложной экономической категории.

На странице курсовые работы по менеджменту вы найдете много готовых тем для курсовых по предмету «Менеджмент».

- Здесь темы рефератов по менеджменту

Читайте дополнительные лекции:

- Предмет науки менеджмента

- Условия и факторы возникновения и развития менеджмента

- Критерии оптимальности управленческого решения

- Методы реализации функций управления

- Механистический тип организации

- Совершенствование организационных форм развития персонала

- Принципы оценки рисков

- Корпоративные ценности организационной культуры

- Риски в процессе принятия управленческих решений

- Управленческий персонал

Инвестиционный менеджмент как основа системы управления инвестициями на современном предприятии в России

Автор: Бычков Сергей Андреевич

Рубрика: Экономика и управление

Опубликовано в

Молодой учёный

№4 (39) апрель 2012 г.

Статья просмотрена: 1373 раза

Скачать электронную версию

Скачать Часть 1 (pdf)

Библиографическое описание:Бычков, С. А. Инвестиционный менеджмент как основа системы управления инвестициями на современном предприятии в России / С. А. Бычков. — Текст : непосредственный // Молодой ученый. — 2012. — № 4 (39). — С. 99-102. — URL: https://moluch.ru/archive/39/4657/ (дата обращения: 17.09.2022).

В

настоящее время проблема поиска научных подходов и практического

применения теоретических основ и методологии совершенствования

систем управления инвестициями на

предприятиях в российской экономике особенна актуальна. Российские

предприятия нуждаются в модернизации, в поднятии уровня эффективности

и объемов вложений. Конкурентоспособность выпускаемой продукции, а

также повышение объемов производства требуют значительных инвестиций.

Но значительная часть прибыльных возможностей не используется, а

несовершенство систем управления инвестициями не позволяет достичь

запланированных результатов, сохраняя низкую эффективность

капиталовложений.

Конкурентоспособность выпускаемой продукции, а

также повышение объемов производства требуют значительных инвестиций.

Но значительная часть прибыльных возможностей не используется, а

несовершенство систем управления инвестициями не позволяет достичь

запланированных результатов, сохраняя низкую эффективность

капиталовложений.

При попытках менеджерами современных предприятий, совершенствовать систему управления инвестициями, используется метод проб и ошибок, т.е. менеджеры опираются на собственный опыт и традиции, что малоэффективно. Возникающие при таком подходе ошибки способствуют кризису системы управления и разрушению экономики всего предприятия.

В

современных условиях каждая компания накапливает знания и проводит

инновации в сфере управления инвестициями, отдельно от других. На

первый взгляд каждое предприятие уникально, и анализ системы

управления инвестициями является не планомерным, а интуитивным. А для

того чтобы процесс развития данных систем управления был планомерным

и успешным, необходимо обобщение опыта каждой компании,

использованных ею эффективных мер направленных

на сохранение и приумножение капитала.

А для

того чтобы процесс развития данных систем управления был планомерным

и успешным, необходимо обобщение опыта каждой компании,

использованных ею эффективных мер направленных

на сохранение и приумножение капитала.

Итак, инвестиционный менеджмент можно определить как систему эффективных мер, направленных на сохранение и приумножение капитала хозяйствующего субъекта, которые приносили бы наибольший доход и сопровождались наименьшим риском.

Большую роль в осуществлении результативного управления инвестиционным процессом играет инвестиционный менеджер.

Долгосрочная

стратегия практически любого предприятия предполагает осуществление

инвестиционной деятельности, связанной с капитальными вложениями в

развитие и поддержание внеоборотных активов. При этом компании наряду

со своей основной производственной деятельностью, как правило,

пытаются одновременно реализовать несколько инвестиционных проектов. Проблема состоит в том, что инвестиционным менеджерам сложно

спрогнозировать эффективность отдельных проектов, тяжело выделить

среди множества возможных проектов наиболее перспективные в том

случае, если проекты связаны между собой. Но даже если на этапе

планирования и выбора наилучшего варианта эти задачи решаются, самые

большие сложности возникают позднее на этапе реализации

инвестиционных проектов, и связаны они с невозможностью выделения

среди всей массы затрат предприятия тех затрат, которые относятся к

конкретному инвестиционному проекту. Причем речь идет не только о

косвенных затратах, чье соотнесение с конкретным инвестиционным

проектом не всегда очевидно, но и о прямых затратах инвестиционного

проекта (например, связанных с закупкой оборудования). Аналогичная

ситуация складывается и с оценкой получаемых выгод от реализации

данного проекта, которые могут быть связаны как с дополнительными

доходами предприятия, так и с экономией затрат на уже существующих

производственных процессах.

Проблема состоит в том, что инвестиционным менеджерам сложно

спрогнозировать эффективность отдельных проектов, тяжело выделить

среди множества возможных проектов наиболее перспективные в том

случае, если проекты связаны между собой. Но даже если на этапе

планирования и выбора наилучшего варианта эти задачи решаются, самые

большие сложности возникают позднее на этапе реализации

инвестиционных проектов, и связаны они с невозможностью выделения

среди всей массы затрат предприятия тех затрат, которые относятся к

конкретному инвестиционному проекту. Причем речь идет не только о

косвенных затратах, чье соотнесение с конкретным инвестиционным

проектом не всегда очевидно, но и о прямых затратах инвестиционного

проекта (например, связанных с закупкой оборудования). Аналогичная

ситуация складывается и с оценкой получаемых выгод от реализации

данного проекта, которые могут быть связаны как с дополнительными

доходами предприятия, так и с экономией затрат на уже существующих

производственных процессах.

Таким образом, менеджмент компании сначала сталкивается с невозможностью осуществить обоснованный выбор необходимых инвестиционных проектов, а затем с невозможностью точной оценки их результатов. В результате решения, которые менеджмент принимает по инвестиционным проектам, плохо обоснованы, а зачастую не обоснованы вообще. В перспективе данная ситуация неизбежно приводит к ухудшению финансово-экономических показателей.

Основные причины возникновения данной проблемы состоят в следующем:

Отсутствие необходимой информации для принятия обоснованных решений по инвестиционным проектам, как в части планирования капитальных вложений, так и в части контроля за их исполнением;

Отсутствие персонала, обладающего соответствующими знаниями в области инвестиций и способного применить их на практике в процессе разработки инвестиционных проектов хозяйствующего субъекта.

Решение проблемы дефицита качественной информации, необходимой для планирования и контроля хода исполнения инвестиционных проектов, вместе с подготовкой квалифицированного персонала позволит менеджменту принимать обоснованные инвестиционные решения, отвечающие стратегии развития компании.

Решением описанных проблем является разработка и внедрение системы управления инвестициями, которая позволит решать следующие задачи:

Оценки и выбора наиболее перспективных инвестиционных проектов на основе разработанных критериев оценки;

Повышения эффективности использования финансовых ресурсов и их концентрации на более значимых проектах;

Обеспечения эффективной организации функций инвестиционного процесса: инициация, оценка, согласование, утверждение, реализация, контроль реализации инвестиционного проекта;

Развития Системы управленческого учета в направлении раздельного учета затрат и доходов инвестиционных проектов, а также точности и оперативности представления информации;

Повышения квалификации специалистов и руководства, участвующих в инвестиционном процессе Компании;

Внедряя систему управления инвестициями, компания получает эффективный инструмент, включающий в себя следующие элементы:

Нормативно-методологическая база инвестиционных процессов:

позволяющая осуществлять анализ и оценку отдельных инвестиционных проектов, а также формировать оптимальный инвестиционный портфель;

описывающая организационную структуру и функции субъектов, участвующих в инвестиционном процессе;

регламентирующая инвестиционный процесс, включая регламенты, схемы основных функций, графики документооборота, рабочие инструкции.

Интегрированная в автоматизированную систему управленческого учета компании подсистема, обеспечивающая инвестиционное проектирование, планирование и учет информации по проектам.

Персонал, обученный навыкам применения технологии в рамках разработанной системы управления инвестициями.

При внедрении системы управления инвестициями на предприятии, можно выделить следующие этапы:

Этап 1 – Диагностика текущего состояния инвестиционного процесса Компании;

Этап 2 – Разработка концепции системы управления инвестициями;

Этап 3 – Разработка нормативно-методологической базы инвестиционного процесса;

Этап 4 – Проектирование и регламентация функций инвестиционного процесса Компании;

Этап 5 – Автоматизация системы управления инвестициями Компании.

Такой подход к созданию

системы позволяет последовательно решить комплекс задач, возникающих

по ходу проекта. На каждом из этапов решаются следующие задачи:

На каждом из этапов решаются следующие задачи:

Этап 1 – Диагностика текущего состояния инвестиционного процесса Компании.

Основной задачей данного этапа является приобретение понимания бизнеса Компании и текущей инвестиционной политики, а также определение текущего состояния систем управленческого учета и планирования и их соответствия требованиям инвестиционного процесса Компании. Кроме того, на данном этапе будет проанализирована позиция менеджмента относительно состояния системы управления Компании и направления ее развития с точки зрения построения эффективного инвестиционного процесса Компании.

Результаты этапа:

Этап 2 – Разработка концепции системы управления инвестициями.

Основной задачей второго этапа является разработка концептуальной модели системы управления инвестициями, включающей в себя:

Разработка основных элементов политики управления инвестициями;

Разработка ключевых механизмов инвестиционного процесса Компании;

Разработка требований к системам учета и планирования инвестиционных проектов в части контроля экономических и технологических показателей по каждому инвестиционному проекту.

Результаты этапа:

Этап 3 – Разработка нормативно-методологической базы, являющейся основанием для дальнейшего построения системы управления инвестициями Компании.

Основной задачей данного этапа является разработка методических и нормативных материалов, сопровождающих систему управления инвестициями.

Результаты этапа:

Методики анализа и оценки инвестиционных проектов Компании, позволяющие формировать оптимальный инвестиционный портфель;

Требования к подготовке ТЭО, инвестиционных меморандумов и бизнес-планов инвестиционных проектов.

Этап 4 – Проектирование и регламентация функций инвестиционного процесса Компании.

Основной задачей данного

этапа является проектирование инвестиционного процесса для постановки

системы управления инвестициями. На данном этапе происходит

формирование организационной структуры и функций субъектов,

участвующих в инвестиционном процессе.

Результаты этапа:

Документы, регламентирующие инвестиционный процесс: регламенты и схемы основных функций инвестиционного процесса, графики документооборота; рабочие инструкции;

Положение о системе управления инвестициями Компании.

Этап 5 – Автоматизация системы управления инвестициями.

Основная задача данного этапа состоит в автоматизации системы управления инвестициями и максимальная ее интеграция в систему финансового управления Компанией. Реализация данного этапа зависит от состояния существующих автоматизированных систем учета и планирования Компании, поэтому может осуществляться по нескольким вариантам:

Вариант 1. Автоматизация системы управления инвестициями на базе семейства программ «1С: Предприятие». Выбор данного варианта предпочтителен для Компаний, использующих для обеспечения функций управленческого учета программное обеспечение «1С» или иные системы, в которых автоматизация системы управления инвестициями программно невозможна или экономически неэффективна.

Вариант 2. Автоматизация системы управления инвестициями на базе автоматизированных систем Компании. Выбор данного варианта предпочтителен для организаций, использующих для обеспечения функций управленческого учета системы, отличные от семейства программ «1С», в которых существует возможность создания эффективного и экономически выгодного решения.

Результаты этапа:

Вариант 1. Настроенное и интегрированное в систему управленческого учета программное обеспечение, принятое Компанией в эксплуатацию.

Вариант 2. Сформированные требования к программному обеспечению, техническое задание на автоматизацию разработанной системы:

Контроль разработки и внедрения, осуществляемого третьим лицами;

Консультационное сопровождение Компании-разработчика системы по вопросам методологии управления инвестициями;

Тестирование внедренного программного обеспечения.

Для разработки стратегии инвестиционного менеджмента потребуется следующая информация о Компании.

Организационная структура Компании;

Список контактов ответственных лиц Компании, участвующих в проекте;

Документы, регламентирующие инвестиционные процессы Компании;

Документы, описывающие методологию и уровень автоматизации процессов управленческого/бухгалтерского учета;

Предложения от Компании по организации и составу предстоящих работ;

Цели и требования Компании к проектируемым системам;

Прочие документы по требованию Консультанта.

На этапе исполнения работ менеджментом компании будут сформированы дополнительные информационные запросы.

Таким образом, функция

инвестиционного менеджмента в компании является необходимым условием

успешного развития в условиях рыночных отношений. Разработанная

стратегия инвестиционного менеджмента действительно может резко

повысить оперативность и эффективность управления инвестициями. Также

необходимо помнить, что необходимо стимулировать инновационную

активность персонала, и повышать уровень заинтересованности

работников в конечных результатах инвестиций.

Разработанная

стратегия инвестиционного менеджмента действительно может резко

повысить оперативность и эффективность управления инвестициями. Также

необходимо помнить, что необходимо стимулировать инновационную

активность персонала, и повышать уровень заинтересованности

работников в конечных результатах инвестиций.

Литература:

Система управления инвестициями [Электронный ресурс]. – Режим доступа: URL: http://www.emd.ru/business/fk/ui.php (дата обращения: 01.04.2012).

Основные термины (генерируются автоматически): инвестиционный процесс, инвестиционный процесс Компании, инвестиция, Автоматизация системы управления, этап, проект, результат этапа, инвестиционный менеджмент, инвестиционный проект, основная задача.

None

Похожие статьи

Современные методы

инвестиционного менеджментаОсновные термины (генерируются автоматически): ROI, проект, инвестиционный менеджмент, инвестиция. инвестиции, менеджмент, бизнес-процессы, деньги, сбережения.

инвестиции, менеджмент, бизнес-процессы, деньги, сбережения.

Применение

задач оптимизации в управлении…‒ изучение методологии управления инвестиционно-строительными проектами (ИСП)

‒ Инвестиционный этап — включает в себя проектирование объекта, заключение контракта

Эффективное применение достижимого роста в финансовом управлении компании на…

Методы

управления инвестициями и их привлекательностьюВ процессе управления инвестициями необходимо использовать разные методы менеджмента, разработать научные, практические предложения и рекомендации в системе инвестиционного менеджмента.

Использование программных средств

управления…Основы управления инвестиционно-строительными проектами.

Применение задач оптимизации в управлении инвестиционно-строительными проектами.

Анализ процесса управления строительными организациями на современном этапе.

Основы

управления инвестиционно-строительными проектами.Строительные проекты невозможно выполнить без определенного уровня специализации. Возведение сооружений, зданий и их комплексов, а так же их модернизация и реконструкция, представляют собой сложный процесс со множеством составляющих.

Этапы планирования и разработки инвестиционной стратегии. ..

..Выделены основные этапы процесса планирования и разработки инвестиционной стратегии компании. Ключевые слова: инвестиционная стратегия, инвестиции, инновационный проект, оценка эффективности, инвестиционная программа.

Управление качеством инвестиционного проектаТакже для успешной реализации деятельности компаний необходимо привлечение инвестиций. Одним из главных этапов привлечения средств является инвестиционный проект…

Принципы и

основные этапы разработки инвестиционной…— управления финансовыми инвестициями; — развития инвестиционных ресурсов; — управления инвестиционными рисками [4, с. 26]. Литература: 1. Инвестирование. Управление инвестиционными процессами инновационной экономики: учеб.-метод…

26]. Литература: 1. Инвестирование. Управление инвестиционными процессами инновационной экономики: учеб.-метод…

Роль

инвестиций в развитии организации | Статья в журнале…Ключевые слова: инвестиции, инвестиционный проект, инвестиционная деятельность, эффективность инвестиций.

Инвестиционная деятельность является целенаправленно осуществляемым процессом поиска необходимых инвестиционных ресурсов, выбора…

Похожие статьи

Современные методы

инвестиционного менеджментаОсновные термины (генерируются автоматически): ROI, проект, инвестиционный менеджмент, инвестиция. инвестиции, менеджмент, бизнес-процессы, деньги, сбережения.

инвестиции, менеджмент, бизнес-процессы, деньги, сбережения.

Применение

задач оптимизации в управлении…‒ изучение методологии управления инвестиционно-строительными проектами (ИСП)

‒ Инвестиционный этап — включает в себя проектирование объекта, заключение контракта

Эффективное применение достижимого роста в финансовом управлении компании на…

Методы

управления инвестициями и их привлекательностьюВ процессе управления инвестициями необходимо использовать разные методы менеджмента, разработать научные, практические предложения и рекомендации в системе инвестиционного менеджмента.

Использование программных средств

управления…Основы управления инвестиционно-строительными проектами.

Применение задач оптимизации в управлении инвестиционно-строительными проектами.

Анализ процесса управления строительными организациями на современном этапе.

Основы

управления инвестиционно-строительными проектами.Строительные проекты невозможно выполнить без определенного уровня специализации. Возведение сооружений, зданий и их комплексов, а так же их модернизация и реконструкция, представляют собой сложный процесс со множеством составляющих.

Этапы планирования и разработки инвестиционной стратегии. ..

..Выделены основные этапы процесса планирования и разработки инвестиционной стратегии компании. Ключевые слова: инвестиционная стратегия, инвестиции, инновационный проект, оценка эффективности, инвестиционная программа.

Управление качеством инвестиционного проектаТакже для успешной реализации деятельности компаний необходимо привлечение инвестиций. Одним из главных этапов привлечения средств является инвестиционный проект…

Принципы и

основные этапы разработки инвестиционной…— управления финансовыми инвестициями; — развития инвестиционных ресурсов; — управления инвестиционными рисками [4, с. 26]. Литература: 1. Инвестирование. Управление инвестиционными процессами инновационной экономики: учеб.-метод…

26]. Литература: 1. Инвестирование. Управление инвестиционными процессами инновационной экономики: учеб.-метод…

Роль

инвестиций в развитии организации | Статья в журнале…Ключевые слова: инвестиции, инвестиционный проект, инвестиционная деятельность, эффективность инвестиций.

Инвестиционная деятельность является целенаправленно осуществляемым процессом поиска необходимых инвестиционных ресурсов, выбора…

|

Навигация: Главная Случайная страница Обратная связь ТОП Интересно знать Избранные Топ: Выпускная квалификационная работа: Основная часть ВКР, как правило, состоит из двух-трех глав, каждая из которых, в свою очередь. Комплексной системы оценки состояния охраны труда на производственном объекте (КСОТ-П): Цели и задачи Комплексной системы оценки состояния охраны труда и определению факторов рисков по охране труда… Установка замедленного коксования: Чем выше температура и ниже давление, тем место разрыва углеродной цепи всё больше смещается к её концу и значительно возрастает… Интересное: Национальное богатство страны и его составляющие: для оценки элементов национального богатства используются… Принципы управления денежными потоками: одним из методов контроля за состоянием денежной наличности является… Что нужно делать при лейкемии: Прежде всего, необходимо выяснить, не страдаете ли вы каким-либо душевным недугом… Дисциплины: Автоматизация Антропология Археология Архитектура Аудит Биология Бухгалтерия Военная наука Генетика География Геология Демография Журналистика Зоология Иностранные языки Информатика Искусство История Кинематография Компьютеризация Кораблестроение Кулинария Культура Лексикология Лингвистика Литература Логика Маркетинг Математика Машиностроение Медицина Менеджмент Металлургия Метрология Механика Музыкология Науковедение Образование Охрана Труда Педагогика Политология Правоотношение Предпринимательство Приборостроение Программирование Производство Промышленность Психология Радиосвязь Религия Риторика Социология Спорт Стандартизация Статистика Строительство Теология Технологии Торговля Транспорт Фармакология Физика Физиология Философия Финансы Химия Хозяйство Черчение Экология Экономика Электроника Энергетика Юриспруденция |

⇐ ПредыдущаяСтр 2 из 11Следующая ⇒ Инвестиционный менеджмент является частью общего менеджмента. Инвестиционный менеджмент — это целое искусство. Оно проявляется в том, что определенному инвестору удается выбирать инвестиционные объекты, которые приносят больше дохода, чем другим инвесторам, причем иногда с меньшим риском. Но интуиции недостаточно. Без знаний, без расчетов, без соответствующего анализа инвестор не может добиться успешных результатов. Для плодотворной работы в области инвестиционного менеджмента требуются знания многих дисциплин. Разработаны теории, на основе которых созданы методика расчета рисков и доходности вложения денежных средств, оптимизации инвестирования, оценки эффективности инвестиционных проектов. Освоение подобных методик, методов, принципов желательно для каждого, кто намерен заниматься инвестированием.

Инвестиционный менеджмент выполняет ряд функций: § Планирующая функция – на этой стадии осуществляется разработка инвестиционной стратегии и инвестиционной политики. Планирование в инвестиционном менеджменте способствует составлению четких заданий или программы действий, разработке планов инвестиционных мероприятий, получению доходов, эффективного использования инвестиционных ресурсов. Инвестиционное планирование охватывает весь комплекс мероприятий от выработки плановых заданий до воплощения их в жизнь. § Организационная функция. Отвечает за определение потребности в финансовых средствах, соотношение между собственными и заемными средствами, поиск стратегических инвесторов, управление инвестиционным процессом в целом. Функция организации в инвестиционном менеджменте сводится к объединению людей, совместно реализующих инвестиционную программу. Она выражается в построении структуры аппарата управления, установлении взаимосвязей между управленческими подразделениями, разработке норм, нормативов, методик. § Координирующая функция. Осуществляет мониторинг и координацию всех действий и мероприятий, направленных на достижение предусмотренных инвестиционной политикой целей и задач. Предусматривает корректировку принятых решений на каждом этапе инвестиционного процесса. Координация обеспечивает согласованность работы всех звеньев системы управления инвестициями. § Функция прогнозирования – представляет собой разработку на длительную перспективу инвестиционной политики предприятия в целом и его составных частей. Особенностью этой функции является её альтернативность – здесь не стоит задача непосредственного осуществления на практике разработанных прогнозов, так как главная цель функции планирования — приготовиться к любому повороту событий. § Функция регулирования следит за тем, чтобы текущие мероприятия не отклонялись от графиков, плановых заданий, установленных норм и нормативов. § Функция стимулирования выражается в том, чтобы непосредственные исполнители, которые имеют дело с инвестиционными ресурсами, были заинтересованы в результатах своего труда. § Функция контроля в инвестиционном менеджменте сводится к проверке организации инвестиционной работы, сбора информации об использовании инвестиционных средств, выполнения планов, выявления дополнительных резервов и возможностей, внесения изменений в инвестиционные программы.

Инвестиционный менеджмент направлен на выполнение следующих задач:

1. Анализ, выбор и оценка инвестиционных объектов с учетом риска и доходности. 2. Обеспечение роста экономического и производственного развития предприятия за счет эффективной инвестиционной деятельности. 3. Максимизация доходности объекта за счет прибыли от инвестиционной деятельности. 4. Минимизация инвестиционных рисков. 5. Обеспечение финансовой устойчивости и платежеспособности фирмы в процессе осуществления инвестиционной деятельности; 6. Своевременная реализация инвестиционных проектов и программ. Инвестиционный менеджмент содержит в своей основе: 1. 2. непосредственно процесс реализации проектов; 3. процесс принятия решений, текущий контроль в ходе реализации проектов; 4. контроль принятых решений, оценка и анализ достигнутых результатов, корректировка целей. Эффективное управление инвестиционной деятельностью предприятия обеспечивается осуществлением ряда принципов, основными из которых являются: Эффективная система управления инвестициями, организованная с учетом изложенных принципов, создает основу высоких темпов развития предприятия, достижения необходимых конечных результатов его инвестиционной деятельности и постоянного роста его рыночной стоимости. Рассматривая главную цель управления инвестиционной деятельностью, следует отметить, что она неразрывно связана с главной целью хозяйственной деятельности предприятия в целом и реализуется с ней в едином комплексе. 1. Классическая экономическая теория утверждала, что главной целью инвестиционной и других видов хозяйственной деятельности предприятия является максимизация прибыли. Эта цель вытекала из положения А. Смита, что максимизация прибыли отдельных субъектов хозяйствования ведет к максимизации всего общественного благосостояния. Впервые она была четко сформулирована в 1938 году французским экономистом А. Курно и затем развита в работах представителей неоклассической школы. Реализация этой цели обеспечивалась путем достижения равенства показателей предельного дохода и предельных затрат предприятия. Кроме того, высокий уровень прибыли предприятия может достигаться при высоком уровне финансового риска, генерирующего угрозу банкротства. Поэтому в рыночных условиях максимизация прибыли может выступать как одна из важнейших задач инвестиционной деятельности предприятия или как критерий оценки эффективности отдельных видов его инвестиций, но не как главная цель инвестиционного менеджмента. 3. Современная экономическая теория в качестве главной цели инвестиционной деятельности предприятия выдвигает обеспечение максимизации благосостояния собственников предприятия в долгосрочной перспективе, которое получает конкретное выражение в максимизации рыночной стоимости предприятия. ⇐ Предыдущая12345678910Следующая ⇒ Поперечные профили набережных и береговой полосы: На городских территориях берегоукрепление проектируют с учетом технических и экономических требований, но особое значение придают эстетическим… Общие условия выбора системы дренажа: Система дренажа выбирается в зависимости от характера защищаемого… Опора деревянной одностоечной и способы укрепление угловых опор: Опоры ВЛ — конструкции, предназначенные для поддерживания проводов на необходимой высоте над землей, водой… Папиллярные узоры пальцев рук — маркер спортивных способностей: дерматоглифические признаки формируются на 3-5 месяце беременности, не изменяются в течение жизни. |

Инвестиционный менеджмент — Образовательная платформа «Юрайт». Для вузов и ссузов.

- Скопировать в буфер библиографическое описание

Погодина, Т. В. Инвестиционный менеджмент : учебник и практикум для академического бакалавриата / Т. В. Погодина. — Москва : Издательство Юрайт, 2018. — 311 с. — (Бакалавр. Академический курс). — ISBN 978-5-534-00485-4. — Текст : электронный // Образовательная платформа Юрайт [сайт]. — URL: https://urait.ru/bcode/413312 (дата обращения: 17.09.2022).

- Добавить в избранное

Учебник и практикум для академического бакалавриата

- Учебник и практикум для академического бакалавриата»>

Нравится

- 3 Посмотреть кому понравилось

- Поделиться

- Описание

- Программа курса

- Тесты: 12

- Нет в мобильном приложении

- Аннотация

- Программа курса

- Тесты 12

В издании последовательно раскрываются теоретические и практические вопросы, связанные с осуществлением инвестиционных процессов, оценкой эффективности и финансовой реализуемости инвестиционных проектов, управлением реальными и финансовыми инвестициями. Инвестиционные процессы исследуются на примере Российской Федерации и других стран. Целью учебника является формирование у студентов современных фундаментальных знаний в области теории управления инвестициями в компании, раскрытие сущностных основ взаимодействия теории и практики инвестиционного менеджмента, его роли, значения и содержания в современных рыночных отношениях. Выполнение практических заданий позволит будущим бакалаврам получить необходимые навыки и умения. Издание также будет полезно молодым специалистам, которые занимаются организацией и финансовым обеспечением инвестиций, а также управлением рисками, возникающими в процессе осуществления инвестиционной деятельности.

Инвестиционные процессы исследуются на примере Российской Федерации и других стран. Целью учебника является формирование у студентов современных фундаментальных знаний в области теории управления инвестициями в компании, раскрытие сущностных основ взаимодействия теории и практики инвестиционного менеджмента, его роли, значения и содержания в современных рыночных отношениях. Выполнение практических заданий позволит будущим бакалаврам получить необходимые навыки и умения. Издание также будет полезно молодым специалистам, которые занимаются организацией и финансовым обеспечением инвестиций, а также управлением рисками, возникающими в процессе осуществления инвестиционной деятельности.

Управление инвестициями Определение

Что такое управление инвестициями?

Управление инвестициями относится к управлению финансовыми активами и другими инвестициями, а не только к их покупке и продаже. Управление включает в себя разработку краткосрочной или долгосрочной стратегии приобретения и реализации портфельных активов. Это также может включать банковские, бюджетные и налоговые услуги и сборы.

Это также может включать банковские, бюджетные и налоговые услуги и сборы.

Этот термин чаще всего относится к управлению активами в инвестиционном портфеле и торговле ими для достижения конкретной инвестиционной цели. Управление инвестициями также известно как управление капиталом, управление портфелем или управление капиталом.

Основы управления инвестициями

Профессиональное управление инвестициями направлено на достижение конкретных инвестиционных целей в интересах клиентов, чьими деньгами они обязаны управлять. Эти клиенты могут быть индивидуальными инвесторами или институциональными инвесторами, такими как пенсионные фонды, пенсионные планы, правительства, образовательные учреждения и страховые компании.

Услуги по управлению инвестициями включают в себя распределение активов, анализ финансовой отчетности, выбор акций, мониторинг существующих инвестиций, а также стратегию и реализацию портфеля. Управление инвестициями может также включать услуги по финансовому планированию и консультированию, не только надзор за портфелем клиента, но и его согласование с другими активами и жизненными целями. Профессиональные менеджеры имеют дело с различными ценными бумагами и финансовыми активами, включая облигации, акции, товары и недвижимость. Менеджер также может управлять реальными активами, такими как драгоценные металлы, товары и произведения искусства. Менеджеры могут помочь привести инвестиции в соответствие с планированием выхода на пенсию и имуществом, а также с распределением активов.

Профессиональные менеджеры имеют дело с различными ценными бумагами и финансовыми активами, включая облигации, акции, товары и недвижимость. Менеджер также может управлять реальными активами, такими как драгоценные металлы, товары и произведения искусства. Менеджеры могут помочь привести инвестиции в соответствие с планированием выхода на пенсию и имуществом, а также с распределением активов.

В корпоративных финансах управление инвестициями включает обеспечение обслуживания, учета и правильного использования материальных и нематериальных активов компании.

Согласно ежегодному исследованию, проведенному исследовательской и консультационной фирмой Willis Towers Watson и финансовой газетой Pensions & Investments , индустрия управления инвестициями растет. Если исходить из совокупных активов 500 крупнейших инвестиционных менеджеров, в 2018 году в мировой отрасли под управлением находились активы на сумму около 93,8 трлн долларов США. К концу 2019 года эта цифра превысила 100 трлн долларов США. .

.

Ключевые выводы

- Управление инвестициями означает управление финансовыми активами и другими инвестициями профессионалами для клиентов

- Клиентами инвестиционных менеджеров могут быть как индивидуальные, так и институциональные инвесторы.

- Управление инвестициями включает в себя разработку стратегий и осуществление сделок в рамках финансового портфеля.

- Фирмы по управлению инвестициями, управляющие активами на сумму более 25 миллионов долларов, должны зарегистрироваться в SEC и взять на себя фидуциарную ответственность перед клиентами.

Управление фирмой по управлению инвестициями

Ведение бизнеса по управлению инвестициями включает в себя множество обязанностей. Фирма должна нанимать профессиональных менеджеров для заключения сделок, маркетинга, расчетов и подготовки отчетов для клиентов. Другие обязанности включают проведение внутренних аудитов и изучение отдельных активов или классов активов и промышленных секторов.

Помимо найма маркетологов и обучения менеджеров, которые управляют потоком инвестиций, те, кто возглавляет фирмы по управлению инвестициями, должны обеспечить, чтобы они действовали в рамках законодательных и нормативных ограничений, изучали внутренние системы и средства контроля, учитывали денежные потоки и должным образом отслеживали транзакции и оценку фондов.

Как правило, инвестиционные менеджеры, которые владеют активами под управлением (AUM) на сумму не менее 25 миллионов долларов или консультируют инвестиционные компании, предлагающие взаимные фонды, должны быть зарегистрированными инвестиционными консультантами (RIA). Как зарегистрированный консультант, они должны зарегистрироваться в Комиссии по ценным бумагам и биржам (SEC) и государственных администраторах ценных бумаг. Это также означает, что они берут на себя фидуциарные обязанности перед своими клиентами. В качестве фидуциаров эти консультанты обещают действовать в интересах своего клиента, иначе им грозит уголовная ответственность. Фирмы или консультанты, управляющие активами менее 25 миллионов долларов, обычно регистрируются только в штатах, в которых они работают.

Фирмы или консультанты, управляющие активами менее 25 миллионов долларов, обычно регистрируются только в штатах, в которых они работают.