НДС: простые решения сложных задач

- 1. Рассрочка и отсрочка по уплате НДС 1.1. Рассрочка и отсрочка

- 1.2. Проценты за отсрочку или рассрочку

- 1.3. Оформление отсрочки или рассрочки

- 1.4. Как можно потерять право на рассрочку или отсрочку

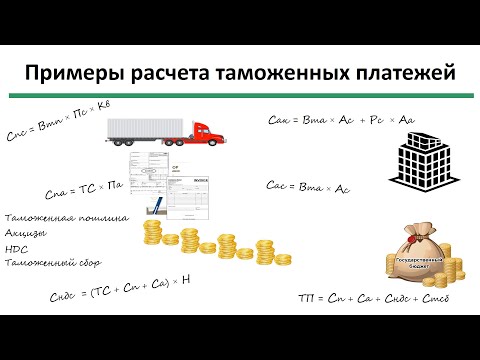

- 1.5. «Таможенные» отсрочки и рассрочки

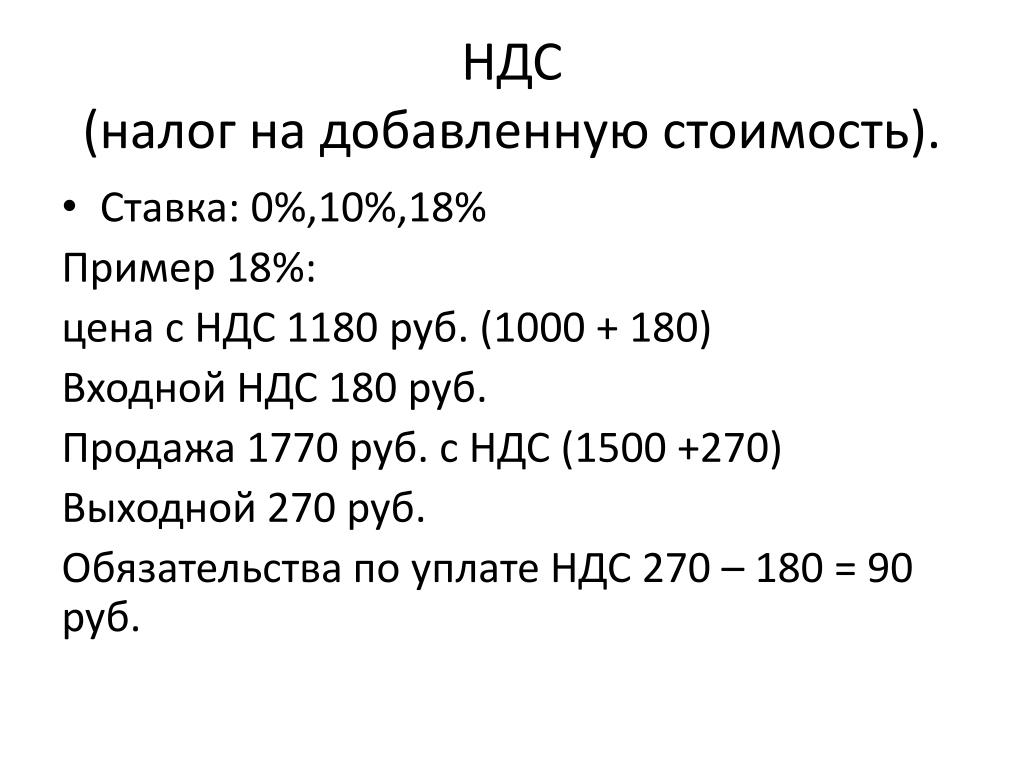

- 2. Налоговые вычеты по НДС 2.1. Что такое налоговые вычеты?

- 2.2. Когда вычет невозможен

- 2.3. Как правильно восстановить НДС

- 2.4. Налоговые вычеты по НДС, предъявленные поставщиком

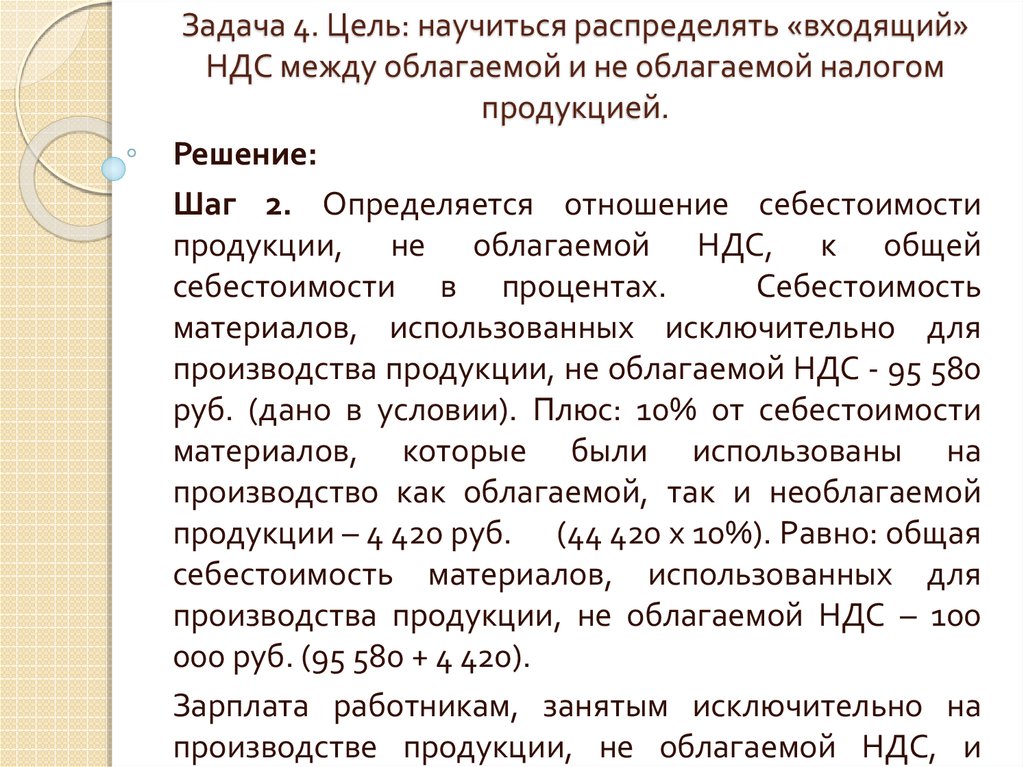

- 2.5. Совмещение облагаемых и не облагаемых НДС видов деятельности

- 2.6. Налоговый вычет при приобретении основных средств и нематериальных активов

- 2.

- 2.8. Налоговый вычет на таможне

- 2.9. Принятие к вычету НДС налоговыми агентами

- 2.10. «Командировочные» вычеты

- 2.11. Вычет НДС при использовании в расчетах целевых средств

- 2.12. Вычет НДС при получении авансов и предоплат

- 2.13. Налоговые вычеты при выполнении строительно-монтажных работ

- 3. Зачет и возврат НДС 3.1. Возврат или зачет излишне уплаченных сумм налога

- 3.2. Переплата и возмещение НДС

- 4. Налоговые льготы 4.1. Общие условия применения льгот

- 4.2. Применение льгот компанией, осуществляющей посреднические операции

- 4.3. Особенности применения льгот по НДС

- 4.

3. Особенности применения льгот по НДС (2 часть)

3. Особенности применения льгот по НДС (2 часть) - 5. НДС при экспорте товаров, работ, услуг 5.1. Общие положения

- 5.2. Как учитывать авансы по экспортным операциям

- 5.3. Оформление счетов-фактур по экспортным операциям

- 5.4. Процедура подтверждения экспорта

- 5.5. «Экспортная» декларация по НДС

- 5.6. Проверки экспортеров инспекцией

- 5.7. Возмещение «экспортного» НДС

- 5.8. Экспорт при участии посредника

- 5.9. Экспорт товаров в Республику Беларусь

- 5.10. Экспорт работ (услуг)

- 6. НДС при импорте товаров, работ услуг. 6.1. Общие положения

- 6.2. Импорт товаров из Республики Беларусь

- 6.

3. Импорт работ (услуг)

3. Импорт работ (услуг) - 6.4. Импорт работ (услуг) из Республики Беларусь

- 7. Частные случаи исчисления НДС 7.1. Приобретение товара у иностранного лица

- 7.2. Уплата НДС при аренде государственного и муниципального имущества

- 7.3. НДС при реализации конфискованного или бесхозного имущества

- 7.4. НДС у посредника при продаже иностранных товаров

- 7.5. Правила расчетов при получении предоплаты

- 7.6. Правила расчетов при получении займа

- 7.7. Начисление НДС при получении целевых средств

- 7.8. Курсовые разницы и порядок исчисления НДС

- 7.9. Расчеты с использованием векселей

- 7.10. Выплаты по договорам страхования предпринимательских рисков

- 7.

11. Штрафы и пени за нарушение условий договора

11. Штрафы и пени за нарушение условий договора - 7.12. НДС при посреднических договорах

- 7.13. НДС при бартере

- 7.14. НДС при уступке права требования

- 7.15. Передача товаров (выполнение работ, оказание услуг) для собственных нужд фирмы

- 7.16. Сложные ситуации при продаже имущества

- Официальные документы

Практические пособия \ КонсультантПлюс

- Главная

- О компании и продуктах КонсультантПлюс

- КонсультантПлюс для специалистов

- Состав системы

- Состав раздела «Финансовые и кадровые консультации»

- Практические пособия

«Путеводитель по налогам» включает практические пособия:

- по уплате налогов. Взыскание недоимки, пеней, штрафов

- по зачету и возврату налогов (пеней, штрафов)

- по налоговым проверкам

- по НДС

- по налогу на прибыль

- по страховым взносам на обязательное социальное страхование

- по НДФЛ

- по взносам на страхование от несчастных случаев на производстве и профзаболеваний

- по налогу на имущество организаций

- по УСН

- по ЕНВД

- по заполнению отчета о целевом использовании средств

- по годовой бухгалтерской отчетности — 2015

- и другие (в частности, по годовой бухгалтерской отчетности за 2012-2014 гг.

)

)

Практическое пособие по уплате налогов. Взыскание недоимки, пеней, штрафов

Содержит информацию о порядке уплаты и взыскания налогов, пеней и штрафов, официальные разъяснения и судебную практику по спорным вопросам взыскания, образцы заявлений, необходимых при взаимодействии с налоговыми органами, примеры-зарисовки. В пособии приведены рекомендации по оспариванию действий налоговых органов при взыскании налоговых платежей.

Освещены также проблемы применения обеспечительных мер: приостановление расходных операций по банковским счетам налогоплательщика, арест имущества организации. Отдельная глава посвящена судебному порядку взыскания недоимки, пеней и штрафов.

Практическое пособие по зачету и возврату налогов (пеней, штрафов)

Содержит пошаговый порядок действий по зачету и возврату налогов, разъяснение спорных ситуаций при зачете и возврате налоговых платежей, образцы заявлений, необходимых при взаимодействии с налоговыми органами. Подробно рассмотрены вопросы выплаты налоговыми органами процентов за нарушение установленного порядка зачета или возврата налогов.

Для наглядности порядок зачета и возврата излишне уплаченных (излишне взысканных) налогов, пеней и штрафов представлен в схемах.

Практическое пособие по налоговым проверкам

Содержит три тематические части: камеральные налоговые проверки, выездные налоговые проверки и общие вопросы налоговых проверок. В пособие включены наглядные схемы налоговых проверок, а также образцы составления различных документов, используемых в ходе налоговых проверок. Материалы помогут разобраться в самом процессе налоговой проверки, узнать свои права и обязанности на различных стадиях проверок.

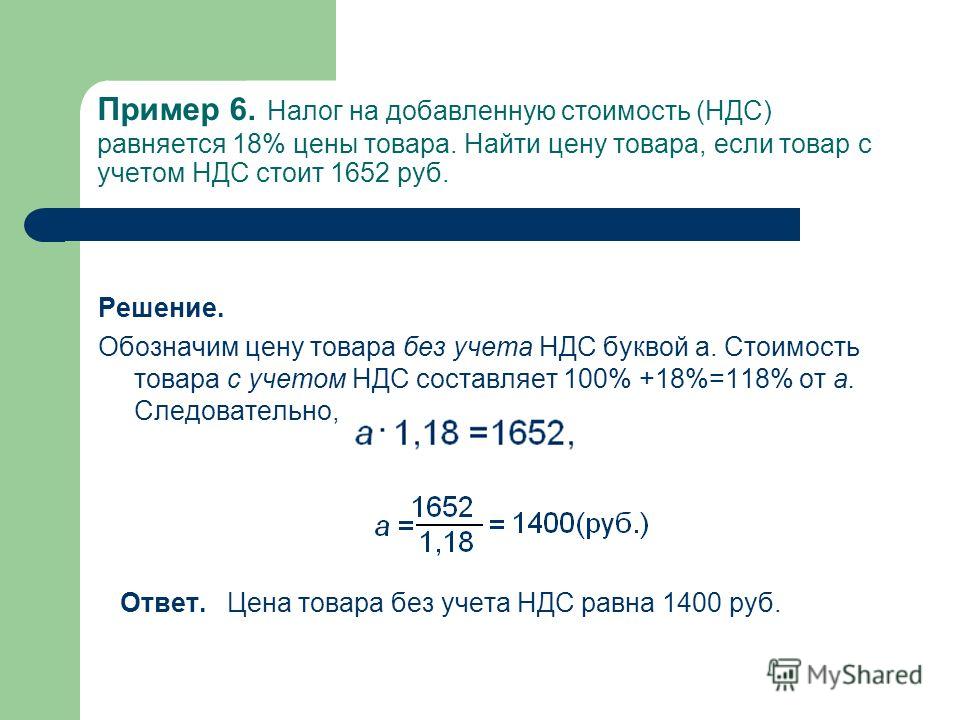

Практическое пособие по НДС

Содержит информацию о порядке исчисления и уплаты НДС: как правильно исчислить сумму НДС, когда сумму «входного» НДС принять к вычету, а когда ее следует включать в стоимость товаров (работ, услуг), как оформить счет-фактуру (в том числе корректировочный), внести изменения в книгу покупок и книгу продаж, заполнить декларацию и другие вопросы. Подробно разъясняется порядок налогообложения при экспорте и импорте товаров, в случае получения аванса, при уступке денежного требования. Детально освещены вопросы уплаты НДС при расчетах с использованием векселей, при безвозмездной передаче товаров (работ, услуг), возврате товаров и других операциях.

Детально освещены вопросы уплаты НДС при расчетах с использованием векселей, при безвозмездной передаче товаров (работ, услуг), возврате товаров и других операциях.

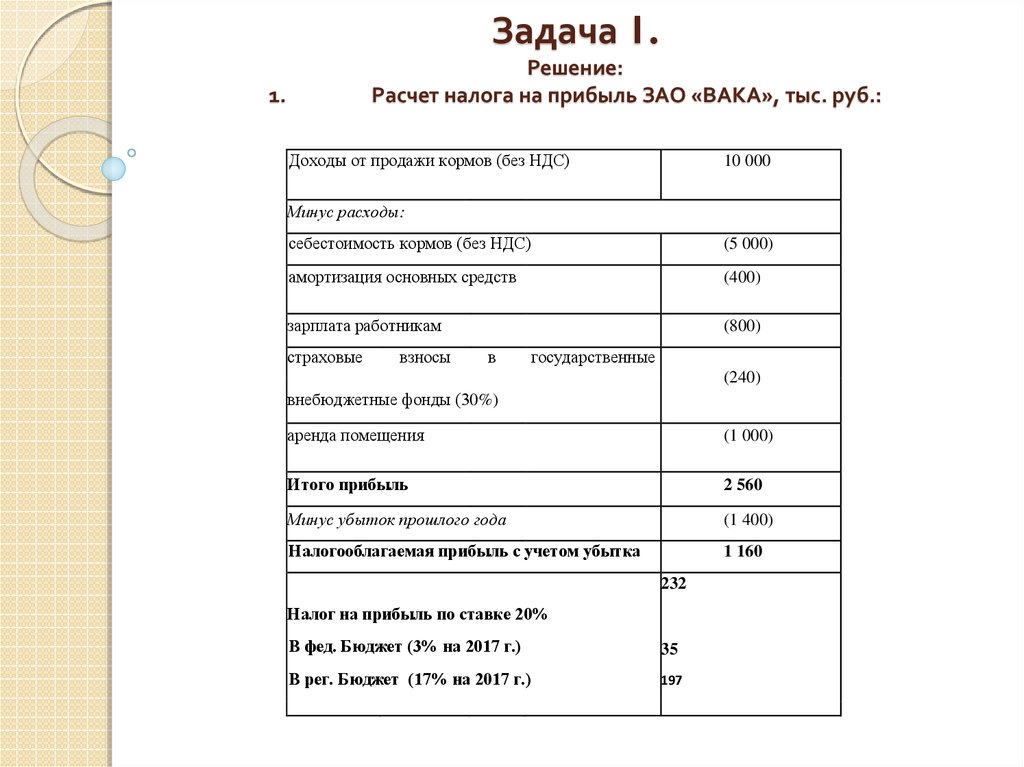

Практическое пособие по налогу на прибыль

Содержит информацию о порядке исчисления и уплаты налога на прибыль. Даны рекомендации по учету доходов и расходов, порядку исчисления и уплаты налога и авансовых платежей, приведены правила определения налоговой базы, содержатся сведения о налоговых (отчетных) периодах для различных организаций, рассмотрены другие темы, связанные с деятельностью организации. Подробно проанализирован порядок учета отдельных видов расходов: процентов по долговым обязательствам, расходов на оплату труда, командировочных расходов, представительских расходов, расходов на рекламу, на создание резервов и других видов затрат.

Практическое пособие по страховым взносам на обязательное социальное страхование

Содержит подробное описание порядка исчисления и уплаты страховых взносов, конкретные примеры по их расчету и уплате, практические ситуации, образцы заполнения отчетности и других документов. Из пособия специалисты узнают: кто является плательщиком страховых взносов, какие вознаграждения облагаются взносами, как формируется база по страховым взносам, как рассчитывать и уплачивать страховые взносы с различных выплат физическим лицам. Также рассказано, как исчисляют и уплачивают страховые взносы индивидуальные предприниматели, адвокаты и частнопрактикующие нотариусы.

Из пособия специалисты узнают: кто является плательщиком страховых взносов, какие вознаграждения облагаются взносами, как формируется база по страховым взносам, как рассчитывать и уплачивать страховые взносы с различных выплат физическим лицам. Также рассказано, как исчисляют и уплачивают страховые взносы индивидуальные предприниматели, адвокаты и частнопрактикующие нотариусы.

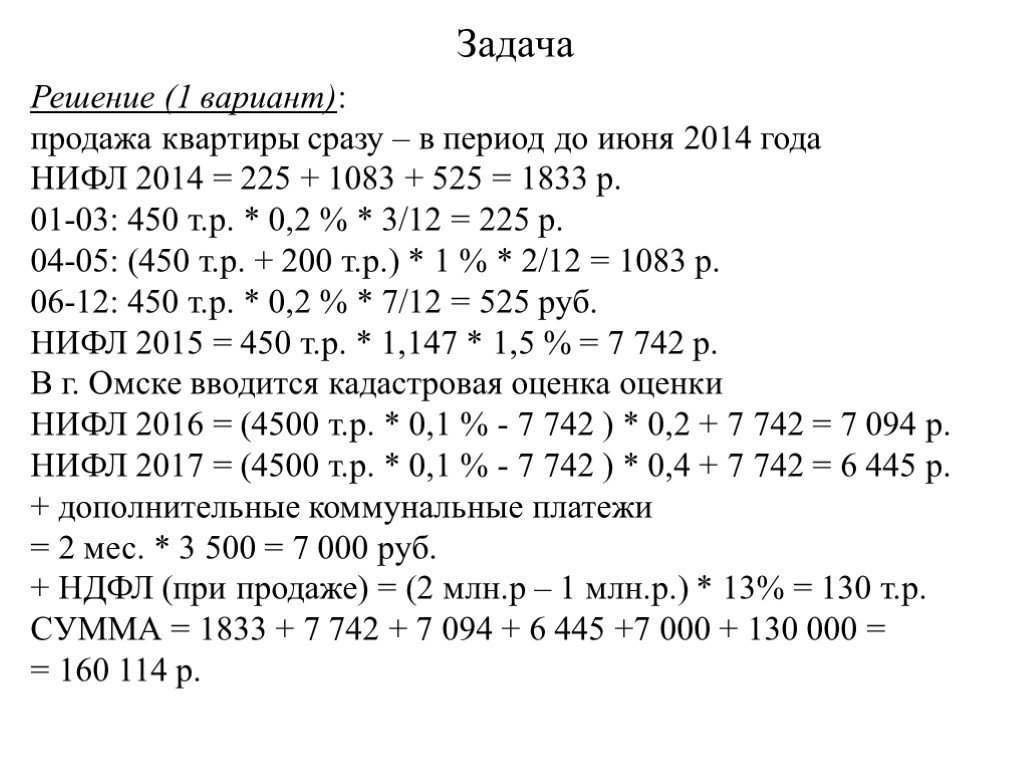

Практическое пособие по НДФЛ

Содержит информацию о порядке исчисления и уплаты НДФЛ: кто является плательщиком НДФЛ; зачем и как нужно определять наличие у физического лица статуса налогового резидента РФ; в каком порядке следует исчислять налоговую базу при получении денежного, натурального дохода, а также дохода в виде материальной выгоды; на какую дату налоговая база признается сформированной для целей исчисления и уплаты с нее налога, по каким ставкам облагаются полученные доходы; каков порядок применения налоговых вычетов.

Практическое пособие по взносам на страхование от несчастных случаев на производстве и профзаболеваний

Содержит информацию о страховании от несчастных случаев на производстве и профзаболеваний. В пособии дана информация о том, кто является плательщиком страховых взносов, как определять тарифы взносов, как исчислять и уплачивать взносы, в какие сроки и куда представлять отчетность и др. Подробно рассмотрены ситуации по уплате взносов с различных выплат работникам (заработной платы, премий, пособий, командировочных и т.д.).

В пособии дана информация о том, кто является плательщиком страховых взносов, как определять тарифы взносов, как исчислять и уплачивать взносы, в какие сроки и куда представлять отчетность и др. Подробно рассмотрены ситуации по уплате взносов с различных выплат работникам (заработной платы, премий, пособий, командировочных и т.д.).

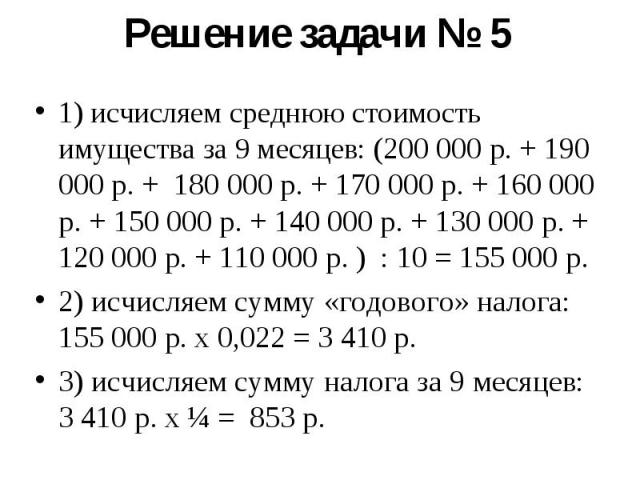

Практическое пособие по налогу на имущество организаций

Содержит информацию о порядке исчисления и уплаты налога на имущество организаций. Подробно рассмотрено, кто является плательщиком налога на имущество, какое имущество облагается налогом, а какое — нет, как рассчитать налоговую базу и определить налоговую ставку, какие существуют льготы по налогу. Проанализирован порядок исчисления и уплаты налога с учетом авансовых платежей, а также возможного применения льгот. Детально рассмотрены вопросы налогообложения имущества отдельных организаций, в т.ч. иностранных, участников договоров о совместной деятельности, а также организаций, имеющих обособленные подразделения.

Практическое пособие по УСН

Содержит информацию по упрощенной системе налогообложения. Пособие будет интересно как для тех, кто уже работает на «упрощенке», так и для тех, кто только собирается ее применять. Даны ответы на вопросы, кто вправе применять УСН, какие налоги нужно платить, а какие не нужно, кому надо вести бухучет, как исчислить сумму налога и авансовых платежей по нему, как заполняется книга учета доходов и расходов, как заполнять декларацию. Например, в пособии есть вся необходимая информация о порядке учета расходов на приобретение основных средств и нематериальных активов, расходов по оплате коммунальных платежей сторонами договора аренды, расходов на оплату труда, расходов на рекламу.

Практическое пособие по ЕНВД

Содержит подробную информацию об уплате ЕНВД при ведении тех видов предпринимательской деятельности, которые могут быть переведены на эту систему налогообложения. По каждому виду деятельности описан порядок исчисления налога, приведены сложные и спорные моменты, даны практические рекомендации. Включена информация об учете хозяйственных операций при ЕНВД, о налоговом периоде и ставках, сроках уплаты налога и представления декларации по ЕНВД. Подробно описана процедура постановки на налоговый учет налогоплательщика ЕНВД и снятия его с учета.

Включена информация об учете хозяйственных операций при ЕНВД, о налоговом периоде и ставках, сроках уплаты налога и представления декларации по ЕНВД. Подробно описана процедура постановки на налоговый учет налогоплательщика ЕНВД и снятия его с учета.

Практическое пособие по заполнению отчета о целевом использовании средств

Содержит информацию о порядке заполнения общеустановленной (полной) и упрощенной форм отчета о целевом использовании средств, приведены примеры и образцы заполнения отчета. Пособие адресовано бухгалтерам некоммерческих организаций.

Практическое пособие по годовой бухгалтерской отчетности — 2015

Содержит необходимую информацию по подготовке бухгалтерской отчетности за 2015 г. Подробно рассмотрен порядок формирования показателей отчетности коммерческих организаций. С помощью раздела «Взаимоувязка показателей» можно проверить, правильно ли сформирована отчетность. Заполнение каждой строки отчетности проиллюстрировано конкретным числовым примером с пояснениями и расчетами. Пособие подготовлено с учетом изменений законодательства в сфере бухгалтерского учета и отчетности.

Пособие подготовлено с учетом изменений законодательства в сфере бухгалтерского учета и отчетности.

В «Путеводитель по налогам» также включены практические пособия по годовой бухгалтерской отчетности за 2012-2014 гг.

VAT Compliance & Audit: The Biggest VAT Challenges for MNCs

First Name

Last Name

Job Level

Select Job LevelC-SuiteVPDirectorManagerIndividual Contributor

Functional Role

Select Functional RoleAccountingCustomer ServiceE-CommerceEngineering / DevelopmentFinanceHuman ResourcesITMarketingOtherProcurement / PurchasingSales / Развитие бизнесаНалогиТехническая поддержка

Компания

Телефон (необязательно)

Country

Select Country…United StatesAfghanistanAland IslandsAlbaniaAlgeriaAmerican SamoaAndorraAngolaAnguillaAntarcticaAntigua and BarbudaArgentinaArmeniaArubaAustraliaAustriaAzerbaijanBahamasBahrainBangladeshBarbadosBelarusBelgiumBelizeBeninBermudaBhutanBoliviaBosnia and HerzegovinaBotswanaBouvet IslandBrazilBritish Indian Ocean TerritoryBrunei DarussalamBulgariaBurkina FasoBurundiCambodiaCameroonCanadaCape VerdeCayman IslandsCentral African RepublicChadChileChinaChristmas IslandCocos (Keeling) IslandsColombiaComorosCongoCongo, The Democratic Republic of theCook IslandsCosta RicaCote d’IvoireCroatiaCubaCyprusCzech RepublicDenmarkDjiboutiDominicaDominican RepublicEcuadorEgyptEl SalvadorEquatorial GuineaEritreaEstoniaEthiopiaFalkland Islands (Malvinas) Фарерские островаФиджиФинляндияФранцияФранцузская ГвианаФранцузская ПолинезияФранцузские южные территорииГабонГамбияГрузияГерманияГанаГибралтарГрецияГренландияГренадаГваделупаГуамГватемалаГернсиГвинеяГвинея-БисауГайанаГаитиСлышал Island and McDonald IslandsHoly See (Vatican City State)HondurasHong KongHungaryIcelandIndiaIndonesiaIran, Islamic Republic ofIraqIrelandIsle of ManIsraelItalyJamaicaJapanJerseyJordanKazakhstanKenyaKiribatiKorea, Democratic People’s Republic ofKorea, Republic ofKuwaitKyrgyzstanLao People’s Democratic RepublicLatviaLebanonLesothoLiberiaLibyan Arab JamahiriyaLiechtensteinLithuaniaLuxembourgMacaoMacedonia, The Former Yugoslav Republic ofMadagascarMalawiMalaysiaMaldivesMaliMaltaMarshall IslandsMartiniqueMauritaniaMauritiusMayotteMexicoMicronesia, Federated States ofMoldova, Republic ofMonacoMongoliaMontenegroMontserratMoroccoMozambiqueMyanmarNamibiaNauruNepalNetherlandsNetherlands AntillesNew CaledoniaNew ZealandNicaraguaNigerNigeriaNiueNorfolk IslandNorthern Mariana ОстроваНорвегияОманПакистанПалауПалестинская территория,оккупированнаяПанамаПапуа-Новая ГвинеяПарагвайПеруФилиппиныПиткэрнПольшаПортугалияПуэрто-РикоКатарРеюньонРумынияРоссийская ФедерацияРуандаСен-БартельмиСент-ХеленаСент-Китс и Н. evisSaint LuciaSaint Martin (French part)Saint Pierre and MiquelonSaint Vincent and the GrenadinesSamoaSan MarinoSao Tome and PrincipeSaudi ArabiaSenegalSerbiaSeychellesSierra LeoneSingaporeSlovakiaSloveniaSolomon IslandsSomaliaSouth AfricaSouth Georgia and the South Sandwich IslandsSpainSri LankaSudanSurinameSvalbard and Jan MayenSwazilandSwedenSwitzerlandSyrian Arab RepublicTaiwanTajikistanTanzania, United Republic ofThailandTimor-LesteTogoTokelauTongaTrinidad and TobagoTunisiaTurkeyTurkmenistanTurks and Caicos IslandsTuvaluUgandaUkraineUnited Arab EmiratesUnited KingdomUnited States Малые отдаленные островаУругвайУзбекистанВануатуВенесуэлаВьетнамВиргинские острова, Британские Виргинские острова, СШАУоллис и ФутунаЗападная СахараЙеменЗамбияЗимбабве

evisSaint LuciaSaint Martin (French part)Saint Pierre and MiquelonSaint Vincent and the GrenadinesSamoaSan MarinoSao Tome and PrincipeSaudi ArabiaSenegalSerbiaSeychellesSierra LeoneSingaporeSlovakiaSloveniaSolomon IslandsSomaliaSouth AfricaSouth Georgia and the South Sandwich IslandsSpainSri LankaSudanSurinameSvalbard and Jan MayenSwazilandSwedenSwitzerlandSyrian Arab RepublicTaiwanTajikistanTanzania, United Republic ofThailandTimor-LesteTogoTokelauTongaTrinidad and TobagoTunisiaTurkeyTurkmenistanTurks and Caicos IslandsTuvaluUgandaUkraineUnited Arab EmiratesUnited KingdomUnited States Малые отдаленные островаУругвайУзбекистанВануатуВенесуэлаВьетнамВиргинские острова, Британские Виргинские острова, СШАУоллис и ФутунаЗападная СахараЙеменЗамбияЗимбабве

Да, я понимаю и принимаю Условия использования и Политику конфиденциальности, а также даю согласие на использование моей информации, как указано выше.

Эксперты по налогам собираются в ОЭСР, чтобы обсудить решения общих проблем при проектировании и эксплуатации систем НДС

- ОЭСР Главная

Налоги Налоговые эксперты собрались в ОЭСР, чтобы обсудить решения общих проблем при разработке и эксплуатации систем НДС

04. |

Г-н Тамаки также объявил о выпуске Рекомендации Совета по применению налога на добавленную стоимость/налога на товары и услуги в международной торговле услугами и нематериальными активами (Рекомендация по НДС/GST). Эта Рекомендация является первым актом ОЭСР в области НДС, и она открыта для «присоединения» не членами ОЭСР. Рекомендация по НДС/GST включает Международное руководство по НДС/НТУ , которое было разработано при активном участии широкого круга стран, не входящих в ОЭСР, и мирового бизнес-сообщества.

Эта Рекомендация является первым актом ОЭСР в области НДС, и она открыта для «присоединения» не членами ОЭСР. Рекомендация по НДС/GST включает Международное руководство по НДС/НТУ , которое было разработано при активном участии широкого круга стран, не входящих в ОЭСР, и мирового бизнес-сообщества.

Заседание Глобального форума по НДС предоставило возможность участникам со всего мира, в том числе из многих развивающихся стран, внести свой вклад по широкому кругу аспектов проектирования и функционирования НДС. Участники согласились с тем, что теперь необходимо обратить внимание на выполнение Рекомендации по НДС/налогообложению налогом на товары и услуги. Они приветствовали разработку «пакетов реализации» для поддержки реализации Рекомендации по НДС/GST и обсудили первый пакет по внедрению механизмов взимания НДС с продаж через Интернет.

Участники также обсудили бум электронной коммерции, при котором часто не взимался НДС, что было определено в качестве ключевой проблемы в контексте проекта ОЭСР/Группы двадцати по сокращению базы и перемещению прибыли (проект BEPS) и решениям Решение этой проблемы было включено в окончательный пакет мер BEPS, который был завершен в 2015 году.

3. Особенности применения льгот по НДС (2 часть)

3. Особенности применения льгот по НДС (2 часть) 3. Импорт работ (услуг)

3. Импорт работ (услуг) 11. Штрафы и пени за нарушение условий договора

11. Штрафы и пени за нарушение условий договора )

) 13.2017 — Около 300 участников, представляющих более 100 делегаций из стран, юрисдикций и международных организаций, а также представителей деловых и научных кругов, собрались в Париже на четвертое заседание 9-го0037 Глобальный форум ОЭСР по НДС , 12-14 апреля 2017 г.

13.2017 — Около 300 участников, представляющих более 100 делегаций из стран, юрисдикций и международных организаций, а также представителей деловых и научных кругов, собрались в Париже на четвертое заседание 9-го0037 Глобальный форум ОЭСР по НДС , 12-14 апреля 2017 г.